ファクタリングのメリットデメリットを解説!ファクタリング以外の新たな資金調達手段とは

この記事ではファクタリングのメリット・デメリットのほか、サービスを選ぶ際のポイントについて解説します。また、ファクタリング以外の資金繰り改善方法も紹介するので、ぜひ参考にしてください。

ファクタリングとは後払いの現金化

まずは、ファクタリングの基本的な仕組みについて見てみましょう。

● 通常の取引

通常の取引では、サービスや商品を納品したあとに、請求書を発行します。請求書の発行後、1〜2ヵ月で請求した金額を所定の銀行口座に入金して取引が完了します。このように、通常の取引では売上が入金されるのは1〜2ヵ月先であることを覚えておきましょう。

● ファクタリングを利用した取引

ファクタリングサービスを利用すると、通常の取引で発生するタイムラグがなくなり、すぐに現金を手にすることができます。仕組みはシンプルで、ファクタリング会社に請求書(債権)を買い取ってもらうだけです。

ファクタリング会社は、後日取引先から入金してもらうことで、損をしない仕組みになっています。また、取引先にファクタリングの利用を知られたくない場合は、取引先からの入金後にファクタリング会社に支払うサービスもあります。

なお、ファクタリング会社には手数料として1〜20%程度払う必要があるため、本来の売上より少なくなることを覚えておきましょう。取引先に利用が知られないファクタリングサービスの場合は、手数料がさらに高くなることがあります。

ファクタリングのメリット

ここからはファクタリングの以下の主なメリットについて解説します。

素早い資金調達が可能

ファクタリングの最大のメリットは、素早い資金調達ができる点です。資金が不足している、起業直近の運転資金を確保したいといった場合に便利です。最短60分という短時間で入金してくれるサービスもあります。

オンライン審査が可能

店舗の窓口などに足を運ぶ必要がなく、審査から着金まで、すべてオンラインで完結するサービスもあります。近くにファクタリング業者がいない、多忙で時間が取れないといった場合でも利用が可能です。

信用情報に影響しない

信用情報に影響しないこともファクタリングのメリットのひとつです。例えば銀行の融資で資金調達をすると、会計上では負債に分類され、金額があまりに多いと審査で評価が下がってしまったり、企業の社会的な信用度に影響したりする恐れがあります。

ファクタリングを利用した金額は、負債譲渡による資金調達に分類され、会計上は負債に計上されません。そのため、信用情報に影響するリスクを避けることができます。

保証人や担保が不要

ファクタリングの契約は融資と違って貸付ではありません。そのため、基本的に保証人や担保を準備する必要がなく、すぐにサービスを利用することができます。

黒字倒産を防げる

黒字倒産を防ぐことができるのもファクタリングのメリットです。黒字倒産とは、会計上は黒字でも納品から入金までタイムラグがあることから、入金までの間に資金が底を付いてしまい、倒産してしまう状態を指します。ファクタリングを利用することで売上を即座に現金化でき、黒字倒産の防止に役立ちます。

貸倒リスクの低減

貸倒とは、貸したお金が返ってこない、または納品したのに入金されないといった状態のことです。ファクタリングを利用して先に現金化することで、このような貸倒のリスクを低減できます。

売掛金を回収できなくても請求されない

万が一、取引先の売掛金(入金予定の金額)を回収できなくても、ファクタリングを利用しておけば自社に責任はありません。ファクタリングで手にした現金は、売掛金の回収に関係なく運転資金として利用できます。

ただし、このようなメリットは契約時にファクタリング会社に「償還請求権」がない場合に限ります。契約時に「償還請求権あり」となっている場合は、損害金を請求される恐れがあるため、契約書を十分確認しましょう。

自社の業績が悪くても利用できる

ファクタリングは売掛先の財務状況や信用力を重視するため、自社の業績が悪くても審査に通る場合があります。銀行融資の場合、自社の業績や信用情報が審査対象となり、業績不振の状態では通過が難しいといえます。

しかし、ファクタリングなら売掛先の信用があれば審査が通るケースが多く、資金繰りに悩む企業や銀行融資を断られた事業者にとって有効な資金調達の手段です。

ファクタリングのデメリット

デメリットもそれぞれ以下で解説します。

売掛金の範囲内の資金調達になる

ファクタリングのデメリットは、資金調達の金額が限られている点です。取引先からの売掛金を先に現金化する仕組みであるため、売掛金以上の金額を調達することはできません。

手数料がやや高い

ファクタリングは即座に資金調達ができる便利なサービスですが、手数料がやや高いのがデメリットです。20%程度が手数料になることもあるため、本来回収できるはずの売掛金よりも少なくなってしまう点を知っておきましょう。

取引先に通知される場合がある

取引先に通知される場合がある点にも注意が必要です。売掛金を現金化したあと、取引先は予定していた売掛金をファクタリング会社に支払う必要があるため、取引先の承認を得なければなりません。

それにより、取引先との関係や信用に影響する懸念もあります。取引先に知られたくない場合は、手数料は高くなるものの取引先への通知がない2社間ファクタリングを利用しましょう。

分割での支払いはできない

ファクタリングは売掛債権を売買によって早期に現金化する仕組みであり、売掛金の受け取り後は速やかに支払う必要があります。分割返済が認められている銀行融資と異なり、ファクタリングでは一括の支払いで取引が完結します。

まとまった金額を短期的に調達するには便利ですが、分割で支払うことを希望する場合には、ほかの資金調達手段を検討しましょう。ファクタリングを利用する際は、資金の流れや支払い時期を適切に把握しておくことが重要です。

売掛先の業績によっては利用できない

ファクタリングの審査は、自社の信用ではなく売掛先の財務状況や与信が重視される仕組みです。そのため、業績が悪い取引先の売掛債権は買取を拒否される場合があります。事前に売掛先の信用力を確認し、業績が安定している取引先を選ぶことが重要です。

ファクタリングを活用する際には複数の売掛先の債権を整理し、信用力が高い取引先の債権を優先的に申し込むと、スムーズに審査が進みやすくなります。売掛先の選定が利用可否に大きく影響する点を理解しておきましょう。

悪徳業者が存在する

2社間ファクタリングと3社間ファクタリングについてわかりやすく解説

ファクタリングには大きく分けて「2社間ファクタリング」と「3社間ファクタリング」の2種類があり、それぞれ仕組みや特徴が異なります。

どちらの方法を選ぶかは、自社の状況や目的、取引先との関係性に応じて判断することが重要です。以下では、2社間ファクタリングと3社間ファクタリングの違いや、それぞれのメリット・デメリットを解説します。

2社間ファクタリングのメリット・デメリット

2社間ファクタリングは、企業(利用者)とファクタリング会社の2社間で完結する取引です。

● メリット

2社間ファクタリングは、売掛先にファクタリングの利用を知られることはありません。取引関係に影響を与えたくない場合や急ぎの資金調達にも適しており、手続きもシンプルで迅速です。審査は売掛先の信用力を重視するため、自社の業績が不安定でも利用しやすい点も魅力といえます。

● デメリット

デメリットとしては手数料が高いことが挙げられ、8~20%程度になることが一般的です。売掛先と関わりがない分、ファクタリング会社がリスクを負うためコストが増大します。

3社間ファクタリングのメリット・デメリット

3社間ファクタリングは、企業(利用者)、ファクタリング会社、売掛先の3社が関わる取引です。売掛先に利用を通知して承認を得てから取引が行われるため、信頼性の高い取引が可能です。

● メリット

最大のメリットは手数料の低さで、2社間ファクタリングと比べて回収リスクが少ない分、手数料相場は1~10%程度に抑えられます。さらに、売掛先が直接ファクタリング会社に支払うため、契約内容の透明性の高さも安心材料となるでしょう。

● デメリット

一方で、売掛先にファクタリングの利用が通知されるため、取引先に「資金繰りが厳しい」と感じさせてしまい、信頼関係に影響するリスクがある点がデメリットです。また、売掛先の承認が必要なため手続きに時間がかかり、急ぎの資金調達には向いていない場合があります。

ファクタリングの利用を検討すべき状況

ファクタリングの利用はどのような状況で検討すべきか解説します。

資金繰りを改善したい

ファクタリングが最も役立つのは資金繰りの改善です。資金繰りが悪化して、支払いに必要な現金が不足している時でもファクタリングを利用すると、先の売上金をすぐに現金化でき、資金不足を解消できます。即日から数日で現金を手にすることができるので、万が一の際に便利です。

銀行融資の審査が通らない

ファクタリングは融資ではないため、審査の際に自社の信用情報照会がありません。そのため、起業したばかりの事業者やフリーランス、または過去に支払い遅延などで融資が受けられない状況の企業でも資金を調達しやすいといえます。

何らかの問題で融資による資金調達が難しい場合でも、ファクタリングは現金の確保に有効な手段です。

すぐに資金が必要

ファクタリングは即時性が高く、審査に通れば急な資金需要にも迅速に対応できます。銀行融資のように複雑な手続きや時間がかからず、少額から利用しやすい点も大きなメリットです。

必要な書類や手続きがシンプルなため、資金調達までのスピードが速く、突発的な資金不足や急な支払いにもスムーズに対応できます。時間的な余裕がない場合でも、柔軟に資金を確保できる点が魅力です。

ファクタリングサービスの選び方

ファクタリングサービスを選ぶ際のポイントについて解説します。

現金化のスピード

まず確認したいのが現金化のスピードです。ファクタリングを利用する場合、できるだけ早く資金調達したいと考える事業者が多いでしょう。ファクタリングは会社によって最短60分〜数日など現金化のスピードが異なるため、現金化までどの程度の期間が必要なのか確認しましょう。

採用しているファクタリング方式

ファクタリングには「自社・ファクタリング会社・取引先」の3社間取引のタイプと「自社・ファクタリング会社」のみの2社間取引のタイプがあります。

時間的に少しは余裕があり、取引先からも承認が得られる可能性がある場合は3社間取引を、取引先に通知したくなくスピードを重視したい場合は2社間取引といったように、目的に合わせて方式を選びましょう。

手数料の安さ

上述したように、ファクタリングには手数料が発生します。手数料は売掛金の1〜20%が必要であり、ファクタリング会社によって手数料率は異なります。可能であれば、できるだけ手数料が安い会社を選びましょう。

ファクタリングを利用する際の注意点

ファクタリングを利用する際に気をつけるべき点を解説します。特に悪徳業者を利用しないよう注意することが重要です。

手数料が相場の範囲内か

ファクタリングの手数料は、基本的に業界の相場である1~20%の範囲内に収まります。そのため、相場を大幅に超える高額な手数料を提示する業者には注意が必要です。また、逆に手数料が極端に安い場合も、別途隠れた手数料や不利な条件が含まれているケースがあります。

契約を結ぶ前に複数の業者から見積もりを請求し、手数料の透明性や相場との比較を行うことが大切です。正確な情報を得ることで不当なコストを回避し、安心してファクタリングを利用できます。

償還請求権がない契約になっているか

ファクタリングのメリットのひとつに「売掛金を回収できなくても請求されない」点がありますが、それは償還請求権がない場合に限ります。償還請求権がある契約は売掛金を回収できない場合、自社に請求されかねません。契約の際には必ず償還請求権の有無を確認しましょう。

契約書の控えを渡してもらえるか

ファクタリングを利用する際には、契約書の控えを必ず受け取ることが大切です。契約書が手元にない場合、あとから不当な条件や追加費用が発生するリスクが高まります。契約内容を確認しないまま進めると、トラブルが発生した際に証拠がなく、不利な状況に陥る懸念もあります。

そのため、契約内容は事前に十分確認し、必要な条件が記載されていることを確かめましょう。信頼できる業者は契約書を適切に管理し、利用者に控えを渡すことが一般的なため、その点も信頼性を見極めるポイントといえます。

買取可能な債権に下限がないか

ファクタリング会社によっては、買取可能な債権に最低買取額(下限)が設定されていることがあります。下限額が高い場合、自社の売掛債権がその条件を満たしていなければ、ファクタリングを利用できません。

特に少額の売掛金で資金調達を考えている場合は、事前に最低買取額を確認し、自社の債権が条件を満たしているか把握することが大切です。複数のファクタリング会社を比較して少額債権にも柔軟に対応できる業者を選ぶことで、無駄なくスムーズな資金調達が可能になります。

振込時間による着金遅延が発生する場合がある

ファクタリングは即時性が高い資金調達手段ですが、振込処理のタイミングによっては希望する日時に資金が着金しない場合があります。特に銀行の営業時間外や、遅い時間帯での申し込みになると、即日対応の業者でも翌営業日の入金となるケースがあるでしょう。

急ぎの資金需要に対応するためには、早めの申し込みや事前の振込スケジュールの確認が重要です。即日入金を希望するなら審査や手続きが早いファクタリング会社を選び、可能であれば午前中に手続きを完了させることで、遅延リスクを抑えることができます。

悪徳業者を利用しない

ファクタリング業者の中には、一部悪徳な業者が存在するため注意が必要です。特に「審査なし」「即日現金化」を過度に強調する業者は、手数料が不透明であったり、不当な条件を押し付けてきたりするケースが多く見られます。

信頼できる業者を選ぶためには、契約条件が明確に提示されているか、公式サイトに記載の住所や電話番号が架空のものではないかなど、入念に確認しましょう。

また、口コミや評判、担当者の対応も重要な判断材料となります。トラブルを避けるためにも実績のある業者を選び、安全な契約を心がけることが大切です。

資金繰りの改善が目的ならファクタリング以外の方法も有効

上述のとおり、ファクタリングには注意点やデメリットも多々あります。また、審査に通りやすいといっても必ず利用できるわけではありません。資金繰りの改善が目的であれば、ファクタリング以外にも方法があります。ニーズに合わせて比較検討しましょう。

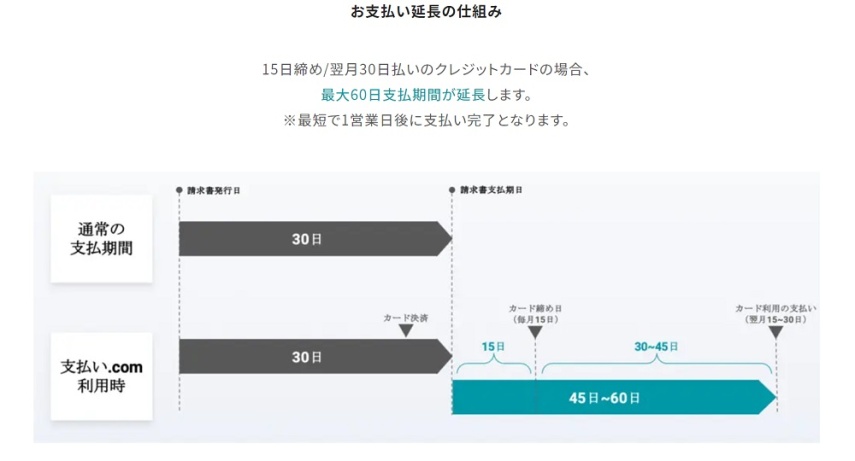

支払い.com

ファクタリングのほかに、資金繰りが悪化した際に利用できるサービスとして「支払い.com」があります。「支払い.com」は、成長企業向けNo.1法人カードを提供する「(株)UPSIDER」が、クレディセゾンと共同で運営する、あらゆる銀行振込の支払いをお持ちのクレジットカードで決済できる新しいサービスです。

「支払い期限を最大60日延長」「担保・審査不要」「登録から即日利用可能」「60秒で簡単決済」など、資金繰りのメリットとなるさまざまなサービスを利用できます。

支払い延長の仕組みは、上の図のとおりです。通常の支払期間が完了する前にサービスを利用することで、支払い期間が延長されます。「15日締め・翌月30日払い」のクレジットカードの場合、最大60日支払期間を延長することができます。ファクタリング以外の方法にも興味がある場合は、ぜひ「支払い.com」の利用もご検討ください。

セゾンインボイス

セゾンインボイスは企業向けの後払い決済・請求代行サービスです。顧客・取引データを入力するだけで売掛金が最短翌日に入金されるため、資金繰りの改善に大きく貢献します。

また、未回収リスクを完全にゼロにできる点も魅力です。取引先が支払いを行わない場合でも全額保証されるため、安心して取引できます。日頃から売掛金の未回収リスクに備えたい場合に最適です。

請求書の発行から回収・督促まで丸ごと代行できるため、経理業務の効率化につながる点もメリットです。

取引先の与信管理も一括で行え、経理負担を軽減しつつ、リスク管理とキャッシュフロー改善を同時に実現します。安定した事業運営を支える「セゾンインボイス」は、資金サポートの新たな選択肢としておすすめです。

自社に合った方法で資金繰りを改善しよう

後払いファクタリングは、資金繰りが悪化した時や、黒字倒産の危機に直面した時、経営を安定させるために運転資金を確保したい時に役立つサービスです。ただし、取引先に知られる場合がある、手数料が高めといったデメリットもあります。

資金調達としてファクタリングを利用したい事業者は、ファクタリングのメリット・デメリットを踏まえて自分に合ったサービスを選びましょう。上述した支払い.comやセゾンインボイスのように、ファクタリング以外で資金繰りを改善できるサービスの活用もおすすめです。

資金繰りの改善を希望している場合は、以下のリンクからぜひ詳細をご確認ください。

>>支払い.comの詳細はこちら

>>セゾンインボイスの詳細はこちら

shi-harai01.png)

shi-harai01_sp.png)

shi-harai01.png)

shi-harai01_sp.png)