確定申告の方法は?確定申告の種類、手順、書類などを解説

今回は確定申告の概要から、確定申告に必要な書類、提出方法と納付方法などについて詳しく解説します。さらに、確定申告や日々の会計業務を効率化するおすすめの方法も紹介いたしますので、個人事業主や会社員などで確定申告を控えている方はぜひ参考にしてください。

確定申告について

確定申告は所得税を計算・申告する手続きのこと

確定申告は、簡単にいうと1月1日から12月31日までの所得と課税金額を明らかにして、納税をするための手続きのことです。確定申告は毎年決められた期間に行います。

●確定申告の目的

・国民の三大義務のひとつ「納税」を行うため

・年末調整でできなかった特別控除を適用するため

●確定申告の流れ

所得、経費、控除などの金額を計算し、確定申告書を作成します。確定申告書を所轄の税務署に提出し、納税するという流れです。

●所得とは

「所得」とは、収入から必要経費や控除額を差し引いて残った利益のことであり、税金の計算対象となる金額を指します。一方で「収入」は、取引や労働によって得た総額のことであり、ここには必要経費が含まれていません。所得は、収入から経費や控除を引くことで算出できます。

所得は大きく以下のように分けられます。主な種類は次のとおりです。

・事業所得:個人事業主やフリーランスが事業で得た所得

・給与所得:会社員やパート、アルバイトが得た給与の所得

・不動産所得:不動産の貸付によって得た家賃収入から経費を引いた所得

・雑所得:主に副業やネットビジネスなど、本業以外の事業で得た所得

・譲渡所得:土地や建物、株式などを譲渡して得た所得

個人事業主が年間を通して得たこれらの所得が、基礎控除額である48万円を超える場合は確定申告が必須となります。

所得税は「課税所得」に所得税率をかけて計算します。具体的には以下の手順です。

1. 総所得金額を算出(収入から経費を引く)。

2. 控除(基礎控除、扶養控除、青色申告特別控除など)を差し引き、課税所得金額を算出。

3. 課税所得金額に対し、以下の所得税率を適用。

| 課税所得金額 | 税率 | 控除額 |

| 1,000円〜149万9,000円以下 | 5% | 0円 |

| 195万円超~329万9,000円以下 | 10% | 97,500円 |

| 330万円超~694万9,000円以下 | 20% | 427,500円 |

| 695万円超~899万9,000円以下 | 23% | 636,000円 |

| 900万円超~1,799万9,000円以下 | 33% | 1,536,000円 |

| 1,800万円超~3,999万9,000円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

これに加え、令和19年までは所得税と復興特別所得税(原則その年分の基準所得税額の2.1%)を併せて申告・納付する必要があります。

出典:国税庁「No.2260 所得税の税率」

●必要経費とは

必要経費とは、事業収入を得るために直接必要となった費用のことです。国税庁では、経費について以下のように定義しています。

| 1. 総収入金額に対応する売上原価その他その総収入金額を得るために直接要した費用の額 2. その年に生じた販売費、一般管理費その他業務上の費用の額 出典:国税庁「No.2210 必要経費の知識」 |

<必要経費として認められているもの>

・仕入費用:販売する商品や原材料の仕入れにかかる費用。

・消耗品費:10万円未満の事務用品や備品、ソフトウエア購入費。

・通信費:電話代、インターネット料金など。

・交通費:業務として利用する電車賃、ガソリン代、駐車場代など。

・家賃や光熱費:事業用として利用している事務所の家賃や光熱費の一部。

・広告宣伝費:チラシ作成費、ネット広告費、ホームページ制作費など。

・交際費:事業に関係する取引先との飲食代や贈答品代(ただし限度額あり)。

一方で、個人的な支出や事業に関連性が認められないものは、必要経費に含まれません。例えば、家族の私的な旅行費用や業務に無関係な物品の購入は必要経費の対象外です。経費を正確に管理するためには、以下を意識しましょう。

<経費を管理する際に意識すること>

1. 領収書やレシートを保管する

必要経費を証明するため、支出ごとに領収書やレシートを保管することが重要です。

2. 帳簿をつける

特に青色申告の場合は正確な帳簿が必須です。収入と経費を日々記録して、年度末に総括します。会計ソフトを利用すると管理がスムーズになります。

3. 事業と私用を分ける

経費として認められるためには、事業用と私用の支出を明確に分ける必要があります。事業用口座やビジネスカードを活用すると、管理がしやすくなるでしょう。必要経費を正確に把握して漏れなく申告することで、節税効果が最大限に発揮されます。

白色申告と青色申告

確定申告には「白色申告」と「青色申告」があり、税制上の優遇措置が異なるためどちらを選ぶかで納税額が異なります。青色申告の方が税額は少なく済みますが、青色申告をするためには、必要要件を満たさなくてはいけません。青色申告が承認されない人は、自動的に白色申告となります。それぞれの特徴は次のとおりです。

●白色申告

青色申告と比較すると、手続きが簡単で事前の届け出も不要です。青色申告のような節税効果は期待できません。

●青色申告とは

青色申告するためには、確定申告をする前に「開業届」「青色申告承認申請書」を提出します。確定申告には指定された形式で作成した帳簿も必要となり、節税効果が高い反面、手間がかかるのがデメリットです。

確定申告の対象者

確定申告の対象者は、次のとおりです。

●サラリーマン(給与所得者)

副業を行っている人

副業で得た収入にも税金がかかります。副業で得た収入が20万円以下であれば、確定申告は必要ありません。

会社員でも確定申告が必要なケース

給与所得者は源泉徴収されており、年末に年末調整も行われるため、原則確定申告をする必要はありません。しかし、以下に該当する人は確定申告が必要です。

1. 給与額が年間2,000万円超の場合

2. 2ヵ所以上から給与を受け取り、年末調整されなかった給与とほかの所得の合計が20万円以上の場合

3. 同族会社の役員や親族で、その会社からの給与のほかに、貸付金の利子、賃貸料、機材の使用料などを受け取っている場合

4. 災害減免法に基づき、源泉徴収税額の徴収猶予や還付を受けた場合

5. 源泉徴収の義務のない人から給与などを受け取っている場合

出典:国税庁「給与所得者で確定申告が必要な人」

●個人事業主(フリーランス・自営業)

個人事業主は会社員と異なり、源泉徴収や年末調整をしてもらえないので、自分で確定申告を行い納税します。確定申告は、基礎控除の48万円を超える所得がある場合に必須です。

ここでの「所得」とは、事業所得だけではありません。例えば、不動産収入がある場合や副業で収入を得ている場合も対象になります。自身のすべての収入から必要経費を差し引いた金額が48万円を超えるか確認し、該当する場合は必ず確定申告を行いましょう。

確定申告を行う期間と期限

税務署は土・日曜日と祝日が休みのため曜日によって多少異なりますが、確定申告の期間は通常収入を得た翌年の2月中旬から3月中旬です。

また、社会情勢によって確定申告の期間が変わることもあります。新型コロナウイルス感染症の拡大期だった令和元年分と令和2年分の確定申告期間は延長されたことがあり、令和3年分の確定申告は個別申請で承認された場合のみ延長することができました。

確定申告の手順・やり方

確定申告の受付は約1ヵ月ありますが、仕事や身の回りのことで忙しいとあっという間に過ぎてしまいます。確定申告には「所得」「経費」「控除額」などさまざまな計算が必要になるため、事前に確定申告の手順を知っておくと安心です。ここでは、青色申告における確定申告の手順を説明します。

まずは青色申告か白色申告か決める

まずは青色申告か白色申告か選ぶ必要があります。申告方式が2種類あることは前項でも触れましたが、以下でより詳しいメリット・デメリットをそれぞれ解説するため、比較検討の参考にしてください。

●青色申告について

青色申告は、一定の条件を満たした個人事業主やフリーランスが利用できる、税制上の優遇措置が充実した確定申告の方法です。主に事業所得、不動産所得、山林所得を対象とし、国税庁に「所得税の青色申告承認申請書」を提出・承認されることで利用できます。

ただし、青色申告では正確な帳簿付け(複式簿記または簡易簿記)が求められます。複式簿記の場合は収支内訳書ではなく「青色申告決算書」を作成し、事業の収入や経費、資産、負債、利益のすべてを記録しなければなりません。

青色申告は帳簿付けの手間がかかる分、多くの税制優遇が受けられ、節税効果の高さが魅力です。

<青色申告のメリット>

最大65万円の特別控除が受けられる

複式簿記で青色申告を行う場合、最大65万円の特別控除が受けられます。簡易簿記の場合でも最大10万円の控除が可能です。

赤字を3年間繰り越せる

事業で生じた赤字(純損失)は、翌年以降3年間繰り越すことが可能です。これにより、翌年度の所得と相殺できるため節税効果が期待できます。

家族への給与が経費になる

青色事業専従者給与として、家族に支払う給与を必要経費にできます。ただし、事前に税務署へ「青色事業専従者給与に関する届出書」の提出が必要です。

30万円未満の固定資産が一括で経費計上できる

通常、固定資産は耐用年数に応じて減価償却を行いますが、青色申告では30万円未満の固定資産なら、その年の経費として一括計上が可能です(年間300万円まで)。

<青色申告のデメリット>

帳簿付けが複雑

複式簿記の知識が必要であり、会計処理が複雑になります。会計ソフトを活用することで手間を軽減できますが、手書きの場合は難易度が高くなります。

税務署への申請が必要

青色申告を始めるには、事前に税務署へ「所得税の青色申告承認申請書」を提出しなければなりません。提出期限は開業日から2ヵ月以内、もしくはその年の3月15日までです。

事務作業の負担が増える

正確な帳簿付けや決算書の作成が必要なため、事務作業の負担が増える点は避けられません。

青色申告は手間がかかるものの、節税効果が非常に大きいため、ある程度収益が安定している個人事業主にはおすすめです。

●白色申告について

白色申告とは、青色申告に比べて手続きが簡単な確定申告の方法です。帳簿付けや書類作成が比較的シンプルなため、事業年数が浅い方や小規模な事業者に向いています。

白色申告では複式簿記ではなく単式簿記が採用され、必要な記録は「収入」と「経費」だけで済みます。作成する書類も「収支内訳書」とシンプルです。

ただし、2014年の法改正以降、白色申告でも「帳簿の保存」が義務化されており、収入や経費を正確に記録する必要があります。

<白色申告のメリット>

帳簿付けが簡単

複式簿記ではなく単式簿記で完結するため、帳簿の管理が簡単です。特別な会計知識がなくても申告しやすい点が魅力です。

事前申請が不要

白色申告を利用する際は、税務署への事前申請が必要ありません。そのため、すぐに確定申告の準備が始められます。

手続きの負担が少ない

作成する書類が少なく、シンプルな手続きで申告できるため、初めてでも取り組みやすい方法です。

<白色申告のデメリット>

節税効果が少ない

青色申告のような特別控除(最大65万円)や赤字の繰越し制度が利用できないため、節税効果は低くなります。

税務署からの信頼度が低い

青色申告は複式簿記に基づき詳細な記録が行われますが、白色申告は帳簿が簡易的なため、税務署からの信頼度が低くなりやすいでしょう。

長期的な負担

事業が成長して収入が増えた場合、白色申告では節税対策が限られるため、将来的に青色申告への切り替えが必要になるケースが多い傾向にあります。

確定申告の手順(青色申告の場合)

青色申告の大まかな流れは次のとおりです。

1. 「所得税の青色申告承認申請書」の提出

「所得税の青色申告承認申請書の書き方」を参考にして「所得税の青色申告承認申請書」を作成し、所轄の税務署に提出します。

2. 必要書類の準備

帳簿を付けて、確定申告に必要な書類を準備します。

(必要書類は次項で詳しく説明します)

3. 課税される所得金額の計算

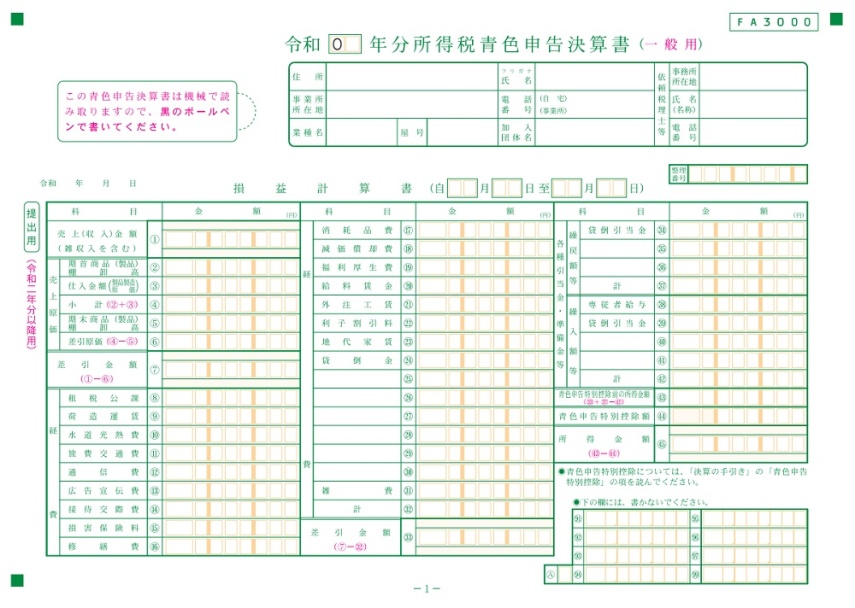

売上金額から必要経費を差し引いて、課税される所得を計算します。所得の計算は、「所得税青色申告計算書(一般用)」の損益計算書の様式(以下の画像)を参考にしてください。

引用元:国税庁 「所得税青色申告決算書(一般用)【令和2年分以降用】」

4. 控除額の計算

青色申告特別控除と、各種所得控除を計算します。

5. 所得税額の計算

所得税額は、課税される所得金額から控除額を差し引いた額に所得税率を掛け、その額から控除額を引いた金額です。

所得税額 = 課税される所得金額(収入 − 必要経費) × 所得税率 − 控除額(青色申告特別控除 − 各種所得控除)

6. 確定申告書および各種証明書の提出と納付

確定申告書を作成し、各種証明書を添えて所轄の税務署に提出し、税金を納付します。

確定申告の必要書類(青色申告の場合)と入手方法

確定申告には複数の書類が必要です。書類に不備がないように入念に確認しましょう。主な書類には以下が挙げられます。

● 確定申告書

● 収支内訳書・青色申告決算書

● 固定資産台帳

● 源泉徴収票

● 領収書やレシート、帳簿

● 本人確認書類、マイナンバーカード

● 銀行口座がわかるもの

● 控除証明書

● 所得を証明できるもの

ここからは、それぞれの内容や具体的な書類の例も紹介します。

確定申告書

青色申告を行う場合、必須になるのが「確定申告書」であり、青色申告では「確定申告書B」が必要です。確定申告書Bには、所得の種類や収入金額、必要経費、税額計算、控除額などの情報を記載します。

具体的には、以下の2つの書類を作成します。

● 第一表:所得金額や控除、税額を計算し、最終的な納税額(もしくは還付額)を記載。

● 第二表:所得の内訳や控除の詳細、所得の発生源や扶養控除の情報を記載。

これらの申告書は、国税庁の公式WEBサイトからダウンロードが可能です。また、最寄りの税務署でも入手できます。国税庁の「確定申告書等作成コーナー」を利用すれば、ガイドにしたがいながら簡単に作成することもできます。

参考:国税庁「確定申告書等の様式・手引き等」

青色申告決算書・収支内訳書

青色申告を行う際は「青色申告決算書」が必須です。青色申告決算書は、事業の収入と必要経費を詳細に記載し、最終的な所得金額を算出するものです。

記載が必要な主な項目には以下が挙げられます。

● 売上(収入):事業活動で得た収入の合計額。

● 必要経費:事業に必要な支出(仕入、交通費、通信費、消耗品費など)。

● 利益(所得):収入から経費を差し引いて残った金額。

● 減価償却費:固定資産の購入費用を耐用年数に応じて分割計上した金額。

青色申告では、この決算書が正確に記載されていることで最大65万円の特別控除が受けられます。手書きでも作成できますが、会計ソフトを使うとより簡単に作成でき、ミスも減らせるでしょう。また、白色申告の場合はより簡易的な収支内訳書を作成します。

固定資産台帳

「固定資産台帳」とは、事業で使用する固定資産(建物、機械、車両、備品など)の購入や売却の履歴を記録した帳簿です。減価償却費の計算に必要なため、固定資産がある場合には必ず作成・保管する必要があります。

<記載内容の例>

● 資産の名称(例:事務所用のパソコン)

● 取得日と取得価額

● 耐用年数(税法で定められた年数)

● 減価償却費の計算結果

会計ソフトやエクセルを使えば簡単に管理できます。青色申告では30万円未満の固定資産なら一括経費計上が可能ですが、それ以上の資産は耐用年数に応じて減価償却が必要です。

源泉徴収票

給与所得がある場合には「源泉徴収票」が必要です。会社員や給与収入のある個人事業主は、勤務先から年末に発行される源泉徴収票を必ず受け取り、保管しておきましょう。源泉徴収票には以下の情報が記載されています。

● 支払金額(給与総額)

● 所得税の源泉徴収額

● 社会保険料控除や扶養控除の内容

給与所得や所得控除を正確に記載するために必要です。

領収書やレシート、帳簿

事業に関わる支出を必要経費として計上するには、領収書やレシートが証拠書類として欠かせません。また、日々の収入と支出を帳簿に記録することも重要です。

● 領収書やレシート:交通費、事務用品、広告費などの証拠として保管。

● 帳簿:青色申告では複式簿記が基本。会計ソフトを使うと手間が省けます。

税務署から帳簿の提出を求められる場合があるため、正確な記録と保管が節税にもつながります。

本人確認書類、マイナンバーカード

確定申告には、マイナンバーの提示および本人確認書類の提出が必要です。

● マイナンバーカード:本人確認書類とマイナンバー確認書類を兼ねる。

● 通知カードまたはマイナンバー記載の住民票(カードがない場合)。

● 本人確認書類:運転免許証、パスポートなど。

銀行口座がわかるもの

還付金を受け取る場合は、銀行口座が必要です。口座番号を確認できる通帳のコピーやキャッシュカードを準備しましょう。申告書には振込先口座を正確に記載する必要があります。

控除証明書

控除を受けるためには、それを証明する書類が必要です。主な控除証明書の例は以下のとおりです。

控除ごとに手続きや書類が異なるため、事前に確認しておきましょう。

● 生命保険料控除証明書:生命保険会社が発行。

● 地震保険料控除証明書:保険会社から送付される。

● 医療費控除の領収書:医療費が10万円(または所得の5%)を超えた場合に必要。

● 住宅ローン控除証明書:金融機関が発行するローン残高証明書。

所得を証明できるもの

事業所得以外の副業収入や不動産所得がある場合、それらを証明する以下のような書類が必要です。

● 業務委託契約書

● 振込明細書

● 家賃収入の明細

複数の所得がある場合は、それぞれ記載して証拠書類を用意しましょう。

確定申告書のつくり方・作成方法

確定申告書を作成する方法は主に5つの手段があります。手書きやデジタルツールの活用、税理士への依頼など、それぞれに特徴や注意点があります。自身の状況やスキルに合わせて最適な方法を選びましょう。

自分で手書きで作成する

国税庁のWEBサイトや税務署で入手できる確定申告書のフォーマットを使用し、各項目を直接記入する方法です。手書きで申告書を作成する方法は最もシンプルですが、誤りなどには注意が必要です。

手順

1. 必要書類を揃える(青色申告決算書、源泉徴収票、控除証明書など)。

2. 所得金額や経費、控除額を計算し、申告書に正確に記載。

3. 記入が終わったら内容を確認し、税務署へ提出する。

注意点

・ 計算ミスや記入漏れが起きやすい。

・ 手書きの場合、修正が面倒。二重確認が必須。

・ 事務負担が大きく、時間がかかる。

手書きでの作成は、簡単な所得や控除のみの場合に向いていますが、事業内容が複雑、所得が複数種類あるといった場合はほかの方法を検討しましょう。

会計ソフトを使って自分で作成する

会計ソフトを利用すれば、日々の帳簿付けから確定申告書の作成まで簡単に一貫して行えます。特に青色申告は複式簿記が必須ですが、ソフトがあれば自動で計算し、正確な申告書を作成できます。

会計ソフトを導入することで申告作業が大幅に効率化され、節税対策にもつながります。ただし、導入費用が必要なことや慣れるまでに時間や手間がかかることに注意しましょう。

メリット

・ 計算ミスを防ぎ、記入漏れのリスクが少ない。

・ 帳簿付けや書類管理がデジタル化され、効率的に作業できる。

・ 青色申告決算書や確定申告書を簡単に作成できる。

確定申告書等作成コーナーを利用する(PCの場合)

国税庁のWEBサイトにある「確定申告書等作成コーナー」を利用すれば、手順にしたがって入力するだけで申告書を作成できます。特別なソフトのインストールは不要で、パソコンとインターネット環境があればすぐに利用可能です。

利用手順

1. 国税庁の「確定申告書等作成コーナー」にアクセス。

2. 必要書類(源泉徴収票、控除証明書、帳簿データなど)を手元に準備。

3. 画面の案内に従い、各項目を入力。

4. 完成した申告書を印刷して税務署へ提出するか、e-Taxで送信。

メリット

・ 無料で利用できる。

・ ガイド付きで進められるため、初心者でも安心。

・ e-Taxと連携すれば、そのままオンラインで申告できる。

確定申告書等作成コーナーを利用する(スマホの場合)

近年ではスマートフォンでも「確定申告書等作成コーナー」が利用可能になり、より使いやすくなっています。e-Taxと併用することで、オンライン上で手続きが完結します。スマートフォンの活用により時間や場所を問わず手軽に申告できるため、忙しい個人事業主にもおすすめです。

利用手順

1. スマートフォンで「確定申告書等作成コーナー」にアクセス。

2. 画面にしたがって情報を入力し、書類を作成。

3. e-Taxを利用し、そのまま送信するか、データを保存して印刷・提出する。

メリット

・ 外出先や隙間時間でも手続きできる。

・ パソコンがなくても確定申告が可能。

・ e-Taxと連携すれば、ペーパーレスで簡単に申告できる。

参考:国税庁「確定申告書等作成コーナー|ご利用ガイド(スマホ版)」

税理士に依頼する

確定申告が複雑で自分では対応できない場合、税理士に依頼するのもひとつの選択肢です。税理士に依頼することで、正確かつ効率的に確定申告を完了できます。

ただし、費用がかかる点はデメリットといえます。依頼する税理士や内容により相場は異なるため、確認のうえ比較検討が必要です。事業規模が大きくなり帳簿が複雑化している場合には、税理士の力を借りることで結果的に節税や効率化につながります。

メリット

・ 節税対策や控除の最適化についてプロのアドバイスが受けられる。

・ 時間と労力の節約:書類作成や税務署対応を任せることで、本業に集中できる。

・ ミスを防ぐ:複雑な青色申告でも正確に処理してもらえるため、税務リスクが減る。

参考:国税庁「申告手続きの流れ」

控除がある場合の申告の仕方

確定申告では、各種控除を適切に申請することで税額を軽減できる場合があります。主な控除には「ふるさと納税」「医療費控除」「住宅ローン控除」などがあり、それぞれ手続きに必要な書類や記載方法が異なります。

以下では、上の3つの例を挙げて控除の申告手順を解説します。

ふるさと納税の確定申告のやり方

ふるさと納税を利用し、ワンストップ特例制度を使わない、もしくは使えない場合には確定申告が必要です。ふるさと納税で寄付した金額のうち、2,000円を超えた部分が所得控除の対象です。

<申請の流れ>

1. 寄付金受領証明書を用意する

寄付先の自治体から送付される「寄付金受領証明書」を必ず保管しておきます。

2. 確定申告書の記入

確定申告書Bの「寄付金控除」の欄に、寄付した合計金額を記入します。

3. 寄付金控除の明細書を作成

「寄付金控除に関する証明書(明細書)」を作成し、寄付先の自治体名や金額を記入。

4. 書類を提出

完成した確定申告書と寄付金受領証明書を税務署に提出します。e-Taxを利用する場合は、証明書の電子データを添付することも可能です。

<ワンストップ制度とは>

ワンストップ特例制度は、確定申告なしでふるさと納税の寄附金控除を受けられる制度です。「寄付先が5自治体以内であること」「ふるさと納税をする際に「ワンストップ特例制度」の申請書を提出していること」の条件を満たす場合、確定申告が不要になります。

ただし、給与所得以外の収入がある場合や個人事業主などで確定申告が必要な場合は、ワンストップ特例制度を利用できないため確定申告を行いましょう。

参考:国税庁「ふるさと納税をされた方へ|令和6年分 確定申告特集」

医療費控除の申請方法

医療費控除は1年間に支払った医療費が10万円、もしくは総所得が200万円未満であれば所得の5%の低い方の金額を超える場合、その超えた部分が所得控除として認められる制度です。申請することで、税額の軽減が期待できます。

<対象となる医療費の主な例>

・ 病院の診察料や治療費

・ 薬局で購入した市販薬(風邪薬など)

・ 通院のための交通費(バスや電車など)

・ 歯科治療費や手術費用

<手続きの流れ>

1. 医療費控除の明細書を作成

医療費の領収書をもとに、支払先や金額を記載した「医療費控除の明細書」を作成します。領収書は提出不要ですが、5年間の保管義務があります。

2. 確定申告書に記入

確定申告書Bの「医療費控除」欄に控除額を記入しましょう。

※控除額の計算式 = 支払った医療費 − 保険金などで補填された金額 − 10万円(または総所得金額の5%)

3. 書類の提出

医療費控除の明細書を確定申告書に添付して提出します。

医療費控除は、自分だけでなく生計を共にする家族の医療費も合算して申請可能です。家族の分をまとめて申請することで、控除額が大きくなる場合があります。

参考:国税庁「医療費控除を受ける方へ|令和6年分 確定申告特集」

国税庁「No.1122 医療費控除の対象となる医療費」

住宅ローン控除の入力方法

住宅ローン控除(住宅借入金等特別控除)は、住宅ローンを利用してマイホームを購入・新築した場合に、ローン残高に応じて一定額が所得税額から控除される制度です。

手続きの流れは1年目とそれ以降で異なります。1年目は以下の手続きが必要です。

1. 必要書類を準備する

必要書類「住宅ローン残高証明書(金融機関から送付される)」「登記事項証明書や売買契約書の写し」「住宅借入金等特別控除額の計算明細書(税務署や国税庁WEBサイトから入手)」を準備します。

2. 確定申告書に記入

確定申告書Bの「住宅借入金等特別控除」欄に控除額を記載します。「住宅借入金等特別控除額の計算明細書」に必要事項を記入して添付します。

3. 書類を税務署へ提出

確定申告書と必要書類を税務署に提出します。

2年目以降は、給与所得者であれば勤務先の年末調整で控除が受けられるため、確定申告は不要です。税務署から送付される「住宅借入金等特別控除申告書」と金融機関発行の「残高証明書」を勤務先に提出するだけで手続きが完了します。

事業者の場合は、税務署から住宅借入金等特別控除額の計算明細書が送付されます。個人事業主が住宅ローン控除を受ける場合の条件や注意点は、以下の記事にまとめているので併せてご覧ください。

【記事】個人事業主が住宅ローン控除を受けるための条件・注意点を解説

参考:国税庁「住宅ローン控除を受ける方へ|令和6年分 確定申告特集」

税務署への提出方法

確定申告書が完成したら、所轄の税務署に提出して税金を納めます。完成した確定申告書は下記のいずれかの方法で提出してください。

e-Taxやスマホアプリによる電子申告

e-Taxを利用するメリットとして、「作成から提出まで自宅で完結する」「曜日・時間を問わず24時間365日利用できる」「添付書類の提出をデータ入力のみで完結でき、省略できる」「還付金の受け取りが通常より早い(おおむね2〜3週間程度)」が挙げられます。

e-Taxを利用するには、事前に以下の準備をする必要があります。

<電子申告の流れ>

1.税務署への届出

初めてe-Taxを利用する場合、税務署への「電子申告開始届出書」の提出が必要です。

2.利用者識別番号の取得

e-Taxの利用には「利用者識別番号」と呼ばれる16桁の番号が必要です。国税庁の「e-Taxソフト」や「確定申告書等作成コーナー」から無料で取得できます。

3.電子証明書の取得

マイナンバーカードに搭載されている「電子証明書」も用意しましょう。マイナンバーカードを持っていない場合は、税務署で本人確認のうえID・パスワードを発行することで、e-Taxから申請できるようになります。

マイナンバーカードを使って電子証明書を取得するためには、以下のいずれかを利用します。

| ●ICカードリーダーライタ(PCの場合) マイナンバーカードを読み取るためのICカードリーダーです。パソコンと接続して使用します。 ●マイナポータルアプリ スマートフォンから申告する場合、専用のアプリをインストールしてマイナンバーカードを読み取ることで手続きが可能です。 |

参考:e-Tax「ご利用の流れ」

税務署窓口への持参

確定申告書を直接税務署へ提出することもできます。相談が必要な場合や、書類に不備がないか確認してもらいたい場合におすすめです。

提出までの流れは以下のとおりです。

1.必要書類の準備

確定申告書B、青色申告決算書(青色申告の場合)、源泉徴収票、控除証明書、本人確認書類などを揃えます。

2.税務署へ持参

管轄の税務署へ書類を持参し、窓口に提出します。提出した書類に控えが必要な場合は、提出用と控え用の2部を用意し、控えに税務署の受付印を押してもらいましょう。

確定申告時期(2月中旬〜3月中旬)は非常に混雑するため、時間に余裕を持って訪れましょう。税務署が開いていない時間帯は、時間外収集箱があれば投函による提出も可能です。

信書による郵送

郵送による確定申告は、税務署への持参が難しい場合やオンライン申告ができないケースで活用されます。

手続きの流れは以下のとおりです。

1.必要書類の準備

確定申告書B、青色申告決算書、各種証明書、本人確認書類のコピーなどを用意します。提出書類を封筒に入れ、税務署の宛先(自分の管轄の税務署)を記載。返信用の封筒(切手を貼ったもの)を同封すれば、税務署から受付印を押した控えが返送されます。

2.郵便局から送付する

書留や簡易書留で送付することで、万が一のトラブルに備えられます。提出期限内に税務署に届くように余裕を持って送付しましょう。

郵送の場合の注意点としては、提出期限内に税務署へ到着するか、期限内の消印が押されている必要があることです。特にポストへの投函は投函日の消印が押されない場合があるため、回収のタイミングによっては期限内と認められない恐れがあります。また、普通郵便では紛失のリスクがあるため、書留の利用がおすすめです。

参考:国税庁「【申告書の提出】」

所得税の支払い方法

所得税の支払い方法はさまざまな方法から選ぶことができます。この項目では主な支払い方法を挙げるとともに、還付の場合の流れについても解説します。

納税になる場合

確定申告の結果、税額が発生し納税が必要になる場合、納税期限は曜日によりますが原則3月15日ごろです。期限内に正確に納付しなければ、延滞税が課せられるため注意が必要です。

所得税は複数の納付方法から選択することができます。それぞれのメリットとデメリットを理解して、自分にあった納付方法を選び、期日までに納付しましょう。

●ダイレクト納付

e-Taxを使って、預貯金口座からの振替で納付します。納付する日を指定したい人におすすめです。

●インターネットまたはモバイルバンキング

「ペイジー(Pay-easy)」に対応している銀行に限りますが、隙間時間を使って納付が可能です。

●クレジットカード納付

決算手数料がかかりますがポイントが貯まり、リボ払い・分割払いも選べます。

●コンビニ納付

納税額が30万円以下であれば、近くのコンビニでの納付が可能です。

●窓口納付

最寄りの税務署や金融機関の窓口で納付が可能です。

●振替納税

銀行口座からの引き落としで納付します。事前に申し込みをしておけば、翌年以降も納付の手続きが不要です。

還付になる場合

確定申告の結果、納め過ぎた税金がある場合には、国税還付金として還付を受けることができます。還付が発生する主なケースの例は以下のとおりです。

・ 給与所得者が特定の控除を受けた場合

・ 源泉徴収された税金が多過ぎた場合

還付金は申告書に記載した指定の銀行口座に振り込まれます。還付までの期間は、申告書を提出してから約1~2ヵ月程度です。e-Taxを利用すると、還付が早まる傾向にあります。

還付金を受け取るためには、正確に申告書を記載することが重要です。誤りがあると手続きが遅れることもあるため、申請内容を十分確認しましょう。

確定申告でよくある質問

確定申告に関して多くの人が疑問に思う点や、注意すべきポイントをまとめました。確定申告に慣れている事業者でも疑問に感じるような内容にも答えているため、ぜひ最後までご覧ください。

確定申告をしないと罰せられる?

毎年1月1日から12月31日までに得た所得に課税される所得税は、期限内に確定申告をして所得税を支払うことが所得税法で定められています。確定申告を忘れると、本来の税金とは別に無申告加算税や延滞税を支払わなくてはいけません。

参考:国税庁「No.2024 確定申告を忘れたとき」

確定申告の内容を間違えた場合、訂正できる?

確定申告で誤りがあった場合、申告期限内と期限後で対応が異なります。間違いに気づいた際は速やかに対応しましょう。

<申告期限内>

再度正しい申告書を提出することで、訂正が可能です(訂正申告)。

<申告期限後>

税額が少なかった場合:不足分に延滞税が発生します。早急に「修正申告」を行い、正しい税額を納付しましょう。

税額が多かった場合:過納分を返してもらうために「更正の請求」を行います(提出期限は申告期限から5年以内)。

参考:国税庁「【申告が間違っていた場合】」

確定申告期間はいつからいつまで?

確定申告の期間は、例年2月中旬から3月中旬までの1ヵ月間です。ちなみに2024年分の確定申告期間は2025年2月17日(月)~3月17日(月)です。

期限内に申告が難しい場合は、税務署へ「延長の申請」を行うことで、申告期限を延ばすことができます。ただし、延滞税や加算税のリスクを減らすためにも、早めの準備を心がけましょう。

確定申告と年末調整の違い

確定申告と年末調整は以下の点で異なります。

● 年末調整

対象:給与所得者(会社員)。

内容:勤務先が1年間の所得税額を計算し、過不足分を調整する手続き。

申告の必要:原則不要(会社が手続きを行う)。

● 確定申告

対象:個人事業主や給与所得以外の収入がある人。

内容:1年間の所得と経費を自ら計算し、税額を申告・納付する手続き。

申告の必要:個人事業主や副業収入がある人は必須。

確定申告で困った時は

確定申告でわからないことや不安がある場合、以下の相談先を活用しましょう。

● 税務署

直接訪問するか、電話で相談が可能です。申告時期には確定申告相談窓口が設けられます。

● 税理士

税理士に依頼すれば、複雑な申告や節税対策についてサポートを受けられます。

● 青色申告会

青色申告を行う個人事業主向けのサポート機関で、記帳や申告の相談が可能です。

● 確定申告ソフトのサポート窓口

会計ソフトを利用している場合、サポート窓口を活用すると手続きがスムーズです。

確定申告は正確さが求められるため、必要に応じて専門家やサポート機関を利用し、適切に手続きを進めましょう。

青色申告は「セゾンプラチナ・ビジネス・アメリカン・エキスプレス®️・カード」でクレジットカード納付がおすすめ

青色申告は節税効果が高い一方、手続きが面倒という理由で毎年諦めている事業者は多いでしょう。そこでおすすめなのが、クレディセゾンのクレジットカードを活用した確定申告です。

「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード」を利用すれば、法人口座を引き落とし口座に設定できるため、確定申告に必要なプライベートとビジネス経費を分ける作業が不要になります。

さらに社員用のカードを追加すれば、経費処理の一本化により大幅な効率の向上が期待できるでしょう。このビジネスカードは経費管理と業務の効率化に最適な1枚で、事業主にとっての強い味方です。現在、初年度の年会費が無料になるキャンペーンも実施しています。

確定申告は適切かつ効率的に

確定申告は税金を納めるための手続きであるため、確定申告を忘れるとペナルティの対象となります。インターネットの普及により、確定申告も以前より簡単にできるようになりましたが、それでも毎年憂鬱に感じている事業者は多いでしょう。

確定申告は面倒ではありますが、特別控除を受けたり、税金を多く納めている場合は還付金も受け取ったりすることもできます。特に青色申告は節税効果が高いので、安定的に収益がある事業者は挑戦してみてはいかがでしょうか。

確定申告や日々の経費管理を効率化するなら、ビジネス専用のカードを作成・利用する方法がおすすめです。特にセゾンプラチナ・ビジネス・アメリカン・エキスプレス®️・カードは効率化のメリットに加え、JALマイルが最大1.125%貯まる還元率の高さや、永久不滅ポイントが貯まる点が魅力です。