インボイス制度とは?請求書等保存方式との違いから対応方法まで徹底解説!

本記事では、インボイス制度の内容や、インボイス制度の対象となる事業者の方が準備すべきことを解説します。

インボイス制度は所定の要件を記載した請求書や納品書を発行・保存する制度

インボイス制度は、所定の要件を記載した請求書や納品書を売り手が発行し、買い手が仕入税額控除の要件として保存する制度です。

インボイス制度実施後は、例えば仕入れを行う場合などに「いつ、どの事業者から、何の商品を購入して、金額と消費税額がそれぞれいくらであったか」を明確にして、インボイス(適格請求書)として保存しておく必要があります。

「適格請求書等保存方式」とも呼ばれる制度

インボイス制度は別名「適格請求書等保存方式」とも呼ばれています。

適格請求書は、適格請求書発行事業者の氏名や名称、取引年月日、取引内容、消費税額などの一定の事項が記載された請求書や納品書などの書類のことです。

売り手が買い手に正確な適用税率や消費税額などを伝えるための手段となります。

インボイス制度が導入されたあとは、税務署長に申請して登録を受けた適格請求書発行事業者が交付する「インボイス(適格請求書など)」の保存が仕入税額控除の条件になります。

例えば、消費税率が10%であれば、1,000円の商品の仕入れ額は1,100円になります。これを2,000円で販売しようとすると、税込価格は2,200円です。

しかし、販売店は仕入れの際に100円を負担しているため、消費税を納税する場合は100円を控除し、100円を納めます。

インボイスを発行できるのは適格請求書発行事業者のみで、登録されていない事業者との取引では適格請求書等を受け取れないため、買い手側が仕入税額控除を受けられません。

「請求書等保存方式」との違い

仕入税額控除は2019年9月末までは「請求書等保存方式」でしたが、現在「区分記載請求書等保存方式」(2019年10月~2023年9月末)の制度が利用されています。なお、2023年10月1日からは「適格請求書等保存方式」が要件となります。

インボイス制度では、消費税額が軽減税率に対応しているかどうかを明確に記載する必要があるため、これまで以上に厳格な取引が求められます。

インボイス制度を理解する前に覚えておくキーワードは2つ

インボイス制度を理解するうえで「仕入税額控除」と「免税事業者」は重要なキーワードです。それぞれの意味を以下で説明します。

仕入税額控除

生産、流通などの各取引で二重、三重に税が徴収されることがないように、課税売上にかかる消費税額から課税仕入れにかかる消費税額を控除する仕組みが取られています。

この控除のことを「仕入税額控除」といいます。消費税の過払いを防ぐための制度です。

免税事業者

課税売上高が1,000万円以下の事業者は、消費税額の計算の煩雑さに配慮し、消費税の納税義務が免除されています。

このように、消費税の納税義務が免除されている事業者のことを「免税事業者」といいます。個人事業主やフリーランスを含む小規模事業者が免税事業者に該当します。

インボイス制度の導入が必要な理由

インボイス制度は、現在免税事業者となっている個人事業主やフリーランスにも影響を与えます。幅広い事業者に影響を与えるインボイス制度の導入が必要な理由について解説します。

取引の透明性を高めて消費税額を正確に把握する

インボイス制度が導入される大きな目的は、消費税額を正確に把握することです。日本では2019年10月から、食料品を始めとする生活必需品のみ税率を軽減する軽減税率の制度が導入されました。

事業主の立場になると、消費税率が2種類になることで経理処理が複雑になります。

例えば、飲食店の場合、食材に対する消費税率は8%ですが、電気・水道・ガスなどは消費税率が10%です。そのため、インボイス制度を利用して消費税率を明確にしないと、正確に税額を計算できなくなります。

各取引に対して消費税額を記載するインボイス制度は、取引の透明性を高めることにもつながります。

消費税に関する不正やミスを防ぐ

インボイス制度では、商品ごとの適用税率と税額が明記された書類が必要です。売上と仕入れだけがわかる現行の制度とは異なり、消費税額が明確にわかるため、消費税に関する不正やミスを防ぐことにつながります。

インボイス制度導入で変わること

ここまでインボイス制度の概要を解説しましたが、インボイス制度が導入されるとどのような影響があるのでしょうか。

ここでは売上高が1,000万円超の課税事業者と、1,000万円以下の免税事業者にわけて解説します。

課税事業者の場合

課税事業者はインボイス制度が導入されても消費税のお支払い義務があるため、税務署で適格請求書発行事業者の登録を行います。それに伴い、インボイス制度に対応する会社の経理システムも必要です。

また、取引先に免税事業者がいる場合、免税事業者が課税事業者に登録するかどうかを確認しなければなりません。インボイス制度が導入されると、免税事業者との取引が仕入税額控除の対象外になってしまいます。

ただし、制度導入後すぐに対象外になるわけではなく、段階的に廃止されます。以下のように一定の期間は、仕入税額相当額の一定割合を仕入税額として控除できる経過措置が設けられています。

・令和5年10月1日〜令和8年9月30日まで:仕入税額相当額の80%

・令和8年10月1日〜令和11年9月30日まで:仕入税額相当額の50%

そうなると、取引先に消費税を支払ったとしても控除ができず、自社の課税対象に含まれてしまいます。防ぐためには、免税事業者にも課税事業者に登録してもらうよう依頼して、それに応じてもらう必要があります。

免税事業者の場合

免税事業者で課税事業者と取引をしている場合、課税事業者になるかどうかの選択を迫られることがあります。もし課税事業者に登録しない場合、課税事業者との取引が終了してしまうかもしれません。

課税事業者になると、これまで免除されていた消費税のお支払い義務が発生するため、売上が少ない事業者にとっては負担となることが予想されます。

インボイス制度導入で考えられること

インボイス制度導入後は免税事業者との取引が減少したり、免税事業者から課税事業者になる事業者が増加したりすると予想されます。

インボイス制度導入で考えられることについて詳しく見ていきましょう。

免税事業者との取引が減少

インボイス制度が導入されるとすでに紹介したとおり、課税事業者は免税事業者との取引において仕入税額控除が適用されなくなります。

そのため、取引先としては課税事業者を優先的に選び、免税事業者との取引が減少する可能性があります。免税事業者の立場からすると、免税事業者のままでいると取引が減少してしまう可能性があるということです。

経理の業務が複雑

軽減税率制度の実施とともに、8%と10%の税率の取引を税率ごとに帳簿上で区分経理することが必要となりました。

インボイス制度の導入後も引き続き、複雑な経理が必要となる区分経理を行っていく必要があります。

年間売上高1,000万円以下でも消費税を納める事業者が増加

インボイス制度導入後も年間売上高1,000万円以下であれば引き続き免税事業者を継続できます。

ただし、実際にはインボイスを発行できないと仕入税額控除が適用されないため、価格競争で不利になります。そのため、インボイス制度導入後は免税事業者から課税事業者になる割合が増加すると予想されます。

インボイス制度の対応方法

インボイス制度にはどのように対応していけば良いのでしょうか。インボイス制度への対応方法を解説します。

免税事業者は課税事業者になるべきか考える

インボイス制度で大きく影響を受ける免税事業者は、課税事業者になるべきか考えなければなりません。

課税事業者になるメリットは、課税事業者相手に取引がしやすくなることです。一方、デメリットは、消費税のお支払い義務が発生してしまうことです。

課税事業者になるかどうかは、今後の経営にも大きくかかわってきます。申請期日までに課税事業者になるべきか考えておきましょう。

期限までに適格請求書発行事業者登録をする

課税事業者になることが決まったら、適格請求書発行事業者登録をしましょう。

登録には登録申請書を税務署に提出する必要があるので、早めに手続きを行います。

免税事業者はインボイスを発行できない

免税事業者は期限までに適格請求書発行事業者登録をしないと、インボイスを発行できません。

免税事業者がインボイスを発行するためには課税事業者になる必要があるため、注意が必要です。

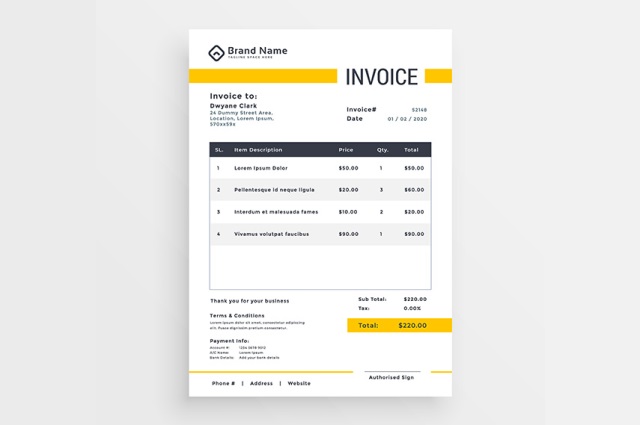

適用税率と消費税額の記載が必要

インボイス制度で発行する適格請求書には、以下の項目を記載しなければなりません。

①適格請求書発行事業者の氏名又は名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額(税抜または税込)及び適用税率

⑤消費税額等(端数処理は一請求書当たり、税率ごとに1回ずつ) ※軽減税率対象

⑥書類の交付を受ける事業者の氏名又は名称

適用される税率と税率ごとに区分した消費税額の記載をしなければならないので、インボイス発行時に注意しましょう。

経費管理を楽にするクラウド型経費精算サービスを導入する

インボイス制度が導入されると、どのように対応すべきかを考えたり、これまでとは異なる請求書を発行しなければならなくなったりと、さまざまな手間がかかります。これに加えて、経費管理という通常業務がついて回ります。

そこで、少しでも業務負荷を減らすためにおすすめなのが、クラウド型経費精算サービスの導入です。

交通系ICカードの履歴読み込みや乗換案内アプリとの連携、お使いの会計ソフトへのインポートが可能であるほか、スマートフォンのアプリから領収書やレシートを撮影すると、タイムスタンプが付与され証憑化されるという機能もあります。

これによって、従来のような領収書・レシートの提出や管理負荷が大幅に削減できます。

これらの業務をより簡略化し、インボイス制度への対応や本業に注力できる環境を作ることが大切です。

売上を上げる方法や経費削減方法を考える

インボイス制度の導入によって免税事業者から課税事業者になった場合、税金のお支払い額が増えて経営が厳しくなることが予想されます。

そのため、インボイス制度が導入される前から、売上を上げる方法や経費削減の方法などを改めて考えなければなりません。インボイス制度が導入されるまでの期間に、売上や経費について戦略を立てておきましょう。

会計処理を簡略化したいならビジネスカードがおすすめ

事業の会計処理の手間を少しでも減らしたいと考えている方には、ビジネスカードの発行がおすすめです。

ビジネスカードにお支払いをまとめれば経費を一元管理でき、会計処理が楽になります。これからビジネスカードを発行しようと考えているなら、「セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カード」「セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード」がおすすめです。

以下で詳しく解説します。

セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カード

セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カードは、年会費無料で利用できるビジネスカードです。

申込時は決算書や登記簿謄本の提出が不要なため、起業して間もない会社や個人事業主の方でも気軽にお申し込みできます。

また、一時的な増額申請に対応しているため、高額になりやすい税金も無理なく支払えます。支払額に対してはポイントが還元され、節約や経費削減につながります。

このほか、会計・給与計算のクラウドサービス「かんたんクラウド(MJS)」の月額利用料2ヵ月無料という特典が付帯しているのも魅力です。本サービスには自動仕訳作成機能が搭載されており、経理業務の効率化を行えます。

さらに、特定のビジネス関連のサービスでカードを利用すると、通常のポイント還元率0.5%の4倍である2%のポイント還元が受けられます(※1)(※2)。以下は、ポイント4倍サービスの対象になるサービスの一例です。

● アマゾンウェブサービス(AWS)

● エックスサーバー

● お名前.com

● かんたんクラウド(MJS)

● クラウドワークス

● サイボウズ

● マネーフォワード クラウド

● モノタロウ(事業者向けサイトのみ対象)

● Yahoo!ビジネスサービス

日常生活で役に立つセゾンカード会員限定の特典も充実しており、例えば、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただける「セゾンの木曜日」があります。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、WEB(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくことで特別料金で映画鑑賞が可能です。

(※1)ほかカードにてSAISON MILE CLUB(セゾンマイルクラブ)へご入会いただいている方は本サービスの対象外となります。

(※2)一部還元率の異なるサービスおよび加盟店がございます。

>>詳細はこちら

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードは、手厚いビジネス向けの特典が付帯したプラチナビジネスカードです。

プラチナカードならではの特典として、専任スタッフが24時間365日対応(※1)する「コンシェルジュ・サービス」が利用でき、ビジネスでもプライベートでもサポートが受けられます。

世界に広がる1,700ヵ所以上の空港ラウンジをご利用いただける「デジタル会員証(プライオリティ・パス アプリ)」に年会費無料でお申し込み(※2)(※3)(※4)ができ、フライト前の待ち時間もゆったり過ごせます。

ビジネス向けの特典としては「セゾン弁護士紹介サービス」が利用でき、弁護士に相談したいときには第一東京弁護士会を通じて弁護士の紹介を受けることが可能です(※5)。

ほかにも、ビジネスに役立つさまざまなサービスを優待価格で利用できる「ビジネス・アドバンテージ」も付帯しています。

さらに、日常生活で役に立つ特典も充実しており、「セゾンの木曜日」の利用で映画がお得に楽しめたり、「セゾンフクリコ」が入会費・年会費無料で利用できたりします。

「セゾンの木曜日」とは、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただけるお得なサービスです。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、WEB(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくことで特別料金で映画が鑑賞できます。

「セゾンフクリコ」とは、全国25,000以上の施設を最大66%OFFで使える優待割引サービスです。特別優待として映画鑑賞券が1,300円(税込)からご購入可能です(お一人様20枚/年まで)。

ほかにも、レジャーやグルメ、トラベルなどさまざまな優待割引を、専用サイトからいつでもご利用いただけます。

(※1)「カードのご利用に関するお問い合わせ」のみ、10:00〜17:00の対応とさせていただきます。

(※2)通常年会費 469米ドル(プレステージプラン)

(※3)別途「デジタル会員証(プライオリティ・パス アプリ)」へのお申し込みが必要となります。

(※4)プライオリティ・パスのプラン内容はカードによって異なります。

(※5)別途、弁護士相談料が発生します。

>>詳細はこちら

まとめ

インボイス制度は、課税事業者にとっても免税事業者にとっても大きな影響があります。実施に向けてしっかり準備をしなければなりません。

会計処理を簡略化するために、クレディセゾンのビジネスカード「セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カード」や「セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード」を導入するのもおすすめです。

仕入れ・法人税・公共料金のお支払いなどの経費をカード決済にすることで、お支払いをまとめれば経費処理が楽になります。

売上や経費について今一度考えて、インボイス制度導入に対応していきましょう。

この記事を監修した人

【保有資格】

CFP、心理カウンセラー2級、生命保険大学課程(TLC)