個人事業主で消費税が免除されることはある?条件や簡易課税制度について説明

支払わなければならない税金は所得税や住民税などいろいろありますが、そういった税金の中のひとつに「消費税」があります。

個人事業主として生計を立てていく以上、基本的に消費税の支払いから逃れることはできませんが、場合によっては消費税の支払いを免除してもらえることもあります。

今回は、個人事業主が消費税の支払いを免除してもらえる場合の条件や、税額計算を簡略化して場合によっては節税効果も得られる簡易課税制度について説明します。

また、消費税はビジネスカードで支払うことができます。消費税の支払いにおすすめのビジネスカードを探している方は「消費税を支払うならセゾンのビジネスカード」を参考にしてください。

個人事業主で消費税が免除になることはある?

「消費税の支払い」と聞くと、「普段買物をする際に支払っているのでは?」と思われるかもしれませんが、それは個人事業主という立場での消費税ではなく、あくまでも一人の消費者として消費税を支払っているに過ぎません。

個人事業主として商品を販売したりサービスの提供を行ったりしていると、その商品を購入したり、サービスを利用したりした方からお金を支払ってもらうことになりますが、支払ってもらう金額の中には当然消費税が含まれています。

消費税は国に納めなければならない税金であり、個人事業主は消費者から消費税を「預かっている」という立場になるので、その分を支払う必要があるのです。

ただし冒頭でも少し触れたように、条件次第では個人事業主でも消費税の支払いが免除になる可能性があり、消費税を納める必要がある事業者を「課税事業者」、消費税を納める必要がない事業者を「免税事業者」と呼びます。

課税事業者になった場合は税務署に「消費税課税事業者届出書」を提出する必要があるので、個人事業主の方は自身が課税事業者なのか免税事業者なのかを、きちんと判断しておかなければなりません。

個人事業主で消費税の支払いが免除になる条件

個人事業主が消費税の支払いを免除してもらうためには、以下に挙げる条件のいずれかを満たす必要があります。

●開業1年目

●基準期間および特定期間の課税売上高が1,000万円以下

それぞれの条件について、説明します。

開業1年目

個人事業主が課税事業者となるか免税事業者となるかは、基準期間や特定期間の課税売上高によって決まり、基準期間および特定期間はそれぞれ以下のように定められています。

●基準期間:消費税の納税義務を判定する年の前々年の1月1日~12月31日

●特定期間:消費税の納税義務を判定する年の前年の1月1日~6月30日

開業1年目の場合、判断材料となる基準期間および特定期間における課税売上高が存在しないため、自動的に免税業者となります。

基準期間および特定期間の課税売上高が1,000万円以下

基準期間と特定期間、どちらか一方でも課税売上高が1,000万円を超すと課税事業者になりますが、基準期間と特定期間双方における課税売上高が1,000万円以下の場合は、消費税を支払う必要はありません。

開業2年目の場合、「前々年の1月1日~12月31日」にあたる基準期間が存在しないため免税事業者になりやすいですが、「前年の1月1日~6月30日」にあたる特定期間に課税売上高が1,000万円を超えた場合は課税事業者になるので、その点には注意が必要です。なお、特定期間については、課税売上高のかわりに給与等支払額で判定することもできます。

消費税率よりも負担が少ない簡易課税制度とは?

個人事業主が消費税額を計算する際には、原則課税で計算するか「簡易課税制度」を利用して計算することになります。

原則課税では、年間を通じて消費者から預かった消費税から、仕入れなどで支払った消費税を差し引いた金額を納税額として、以下の式で計算されます。

●原則課税での消費税納付額=(課税売上高×10%(軽減税率は8%))-(課税仕入高×10%(軽減税率は8%))

「個人事業主も仕入れなどの際に消費税を支払っているため、消費者から預かった消費税を国に納めると消費税の二重払いにならないか?」という疑問をお持ちの方も、上式を見れば納得していただけるでしょう。

ただし原則課税で計算する場合、期間内のすべての取引について消費税のかかるものなのかそうでないものなのか、標準税率か軽減税率かなどを判断したうえで帳簿に付けなければならないため、取引の数が多い事業主の方にとってはかなり煩雑な作業になってしまいます。

一方の簡易課税制度は、基準期間の課税売上高が5,000万円以下の場合に選択することができる制度です。

仕入れの際の消費税について考慮する必要のないように、課税売上高のみで消費税額を計算できるようになっており、その計算式は以下のとおりです。

●簡易課税制度での消費税納付額=(課税売上高×10%(軽減税率は8%))-(課税売上高×10%(軽減税率は8%)×みなし仕入率)

この式で用いられている「みなし仕入率」は事業区分ごとに決められており、各事業区分と該当する代表的な事業、それぞれの事業区分でのみなし仕入率は以下のようになっています。

| 事業区分 | 該当する代表的な事業 | みなし仕入率 |

|---|---|---|

| 第一種事業 | 卸売業 | 90% |

| 第二種事業 | 小売業 | 80% |

| 第三種事業 | 農業・漁業・製造業 | 70% |

| 第四種事業 | 飲食業 | 60% |

| 第五種事業 | サービス業 | 50% |

| 第六種事業 | 不動産業 | 40% |

簡易課税制度を利用することで、原則課税で消費税額を計算する場合よりも支払う消費税が少なくなることが多いです。

ただ、簡易課税制度では課税売上高のみで消費税額を計算することになるので、大規模な設備投資を行うなどして多額の消費税を支払った場合などは、簡易課税制度を利用した場合のほうが支払う消費税額が多くなってしまうこともある点には、注意しておきましょう。

なお簡易課税制度を選択する場合は、事前に「消費税簡易課税制度選択届出書」を税務署に提出しておかなければなりません。

課税売上高が5,000万円を超えた場合

帳簿付けなどの事務処理の手間が省けるため、また原則課税で消費税額を計算する場合よりも支払う消費税が少なることが多いため、 簡易課税制度を選択する個人事業主は多いです。

ただ先ほど少し触れたように、簡易課税制度を選択できるのは基準期間の課税売上高が5,000万円以下の場合だけであり、基準期間の課税売上高が5,000万円を超えてしまった場合は原則課税で消費税額を計算しなければなりません。

ここで注意しておきたいのは、課税売上高が5,000万円を超えても「消費税簡易課税制度選択届出書」の効力が無くなるわけではないということです。

そのため、基準期間の課税売上高が再び5,000万円以下になった場合は、自動的に簡易課税制度を利用することとなります。

簡易課税制度の利用を止めたい場合は、「簡易課税制度選択不適用届出書」を提出する必要があります。

消費税を支払うならセゾンのビジネスカード

消費税の支払い方法は窓口納付や口座振替などいろいろありますが、ビジネスカードを利用して支払う方法が便利です。

ビジネスカードを利用して支払うことで、消費税以外の税金も含めて一元的な管理が可能になりますし、税金の支払いでカードのポイントを貯めることもできます。

今回は消費税の支払いに利用できる便利なビジネスカードとして、セゾンが発行するセゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カードと、セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードを紹介します。

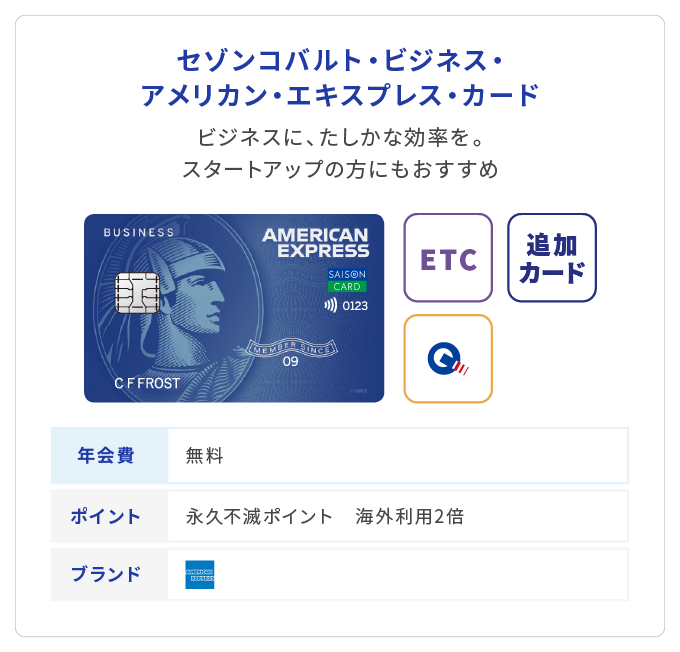

セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カード

セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カードは、年会費無料で利用できるビジネスカードです。追加カードの年会費も無料で、9枚まで発行できます。

また、申し込みの際に必要なのは本人確認資料だけで、決算書や登記簿謄本などは必要ありません。オンラインでの申し込み後最短3営業日程度で郵送されてくるので、起業・創業して間もない個人事業主の方などでも簡単に申し込むことが可能です。

引き落とし口座は、個人口座および法人口座から選択可能です。

セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カードは「ビジネスニーズに特化」しているビジネスカードです。

ビジネスニーズに特化した特典として、事業を行ううえで利用する機会の多い以下の10の特定加盟店で利用した場合には、永久不滅ポイントが通常の4倍(支払い1,000円ごとに4ポイント)貯まるようになっています(※)。

・アマゾン ウェブ サービス(AWS)

・エックスサーバー

・お名前.com ドメインサービス

・クラウドワークス

・cybozu.com

・さくらインターネット

・マネーフォワード

・かんたんクラウド(MJS)

・モノタロウ

・Yahoo!ビジネスセンター

クレジットカードの保有コストを抑えながら事業に必要なサービスのみを利用したいと考えている個人事業主の方やフリーランスの方におすすめの1枚です。

(※)他カードにてSAISON MILE CLUBへご入会いただいている方は、本サービスの対象外となります。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードは、年会費は33,000円(税込)で、追加カードも1枚につき3,300円(税込)の年会費で最大9枚まで発行できるため、1人で事業を行っている個人事業主の方だけでなく、従業員を雇って事業を行っている個人事業主の方にも利用しやすいビジネスカードとなっています。

引き落とし口座は個人名義口座と法人名義口座(代表者名が併記されているもの)から選べるのも大きなポイントで、法人名義の口座から引き落としを行うことで経費管理の手間を省くことができます。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードの最大の特長は、ビジネスに役立つ付帯サービスが充実していることです。

例えば、個人向けのカードには設けられてないビジネスカード会員限定の優待プログラム「ビジネス・アドバンテージ」ビジネスを効率的に行うにあたり非常に役立ちます。

また、「SAISON MILE CLUB(セゾンマイルクラブ)」に登録することでショッピング2,000円(税込)につきJALのマイルが10マイル貯まります(※)

※別途ご登録が必要です。また、一部付与対象外となるご利用がございます。

ほかにも、国内の主要空港のラウンジが無料で利用できるだけでなく、世界に広がる1,700ヵ所以上の空港ラウンジをご利用いただける「デジタル会員証(プライオリティ・パス アプリ)」(通常年会費469米ドル/プレステージプラン)に年会費無料でお申し込みいただけます。

付帯サービスが充実しているビジネスカードを探している方におすすめの1枚です。

(※)SAISON MILE CLUBへご入会いただいている方は、本サービスの対象外となります。

簡易課税制度やビジネスカードを利用して賢く消費税を支払おう

個人事業主の方は、一消費者として普段の生活の中で消費税を支払わなければならない立場であると同時に、自身が商品やサービスを提供するにあたって消費者から消費税を預かっている立場でもあります。

国に納めなければならない消費税を計算するにあたっては、本来であれば細かな確認や作業が必要となりますが、課税売上高が5,000万円以下であれば簡易課税制度を利用できるので、事務的な負担を減らすことができます。

ビジネスカードで消費税を支払うと決済手数料はかかりますが、支払い管理が楽になりますしカードのポイントも貯めることができる ので、支払い方法にこだわりがない場合はビジネスカードの利用がおすすめです。

ビジネスカードを選ぶ際は、年会費無料で利用できるセゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カードや、ビジネスに役立つさまざまなサービスや特典が付帯しているセゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードも検討してみてはいかがでしょうか。

(※)Amazon.co.jpは、本プロモーションのスポンサーではありません。

(※)Amazonギフトカード細則についてはhttp://amazon.co.jp/giftcard/tcをご確認ください。

(※)Amazon、Amazon.co.jpおよびAmazon.co.jpのロゴはAmazon.com, Inc.またはその関連会社の商標です。」

この記事を監修した人

【保有資格】

CFP、税理士