個人事業主が所得税0円になる条件は?そのほかの税金が0円になる条件についても説明

そんな税金のなかでも特に多くの金額を納める必要があるのが所得税であり、毎年税額計算をしてため息をついている個人事業主の方も多いのではないでしょうか。

ただ、場合によっては支払わなければならない所得税が0円になる可能性があるので、条件を満たすことができる個人事業主の方であれば、所得税を支払う必要がありません。

本記事では、所得税を含め、個人事業主が支払わなければならない各税金が0円になる条件について解説すると同時に、所得税のお支払いに利用できるビジネスカードをいくつか紹介します。

個人事業主が納める必要がある税金

個人事業主が納める必要がある税金にはさまざまな種類がありますが、そのなかでも代表的な税金は「所得税」「住民税」「個人事業税」「消費税」の4つです。

最初に、これらの税金について解説します。

所得税

所得税はその名のとおり、毎年1月1日から12月31日までの1年間に生じた「所得(もうけ)」に対して課せられる国税です。

所得税に関しては「申告納税制度」という制度が採用されており、個人事業主が自ら1年間の所得金額を計算し、原則としてその翌年の2月16日から3月15日までの間に確定申告および納税を行う必要があります。

所得は所得税法上、その性質によって「利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得、一時所得、雑所得」の10種類に分類されますが、多くの個人事業主に関係するのは、事業を行ったことによって生じる「事業所得」です。

住民税

住民税は所得税と同様に所得に対して課される所得割と、定額で課される均等割がある税金です。所得税が国に納める税金であるのに対して、住民税は都道府県や市区町村などの自治体に納める税金です。

所得税の確定申告を行えばそのデータが各自治体に届くため、所得税の確定申告をしている場合は住民税の確定申告を別で行う必要はありません。

納めなければならない金額に関しても、各自治体で計算して金額の記載された納付書が送付されてくるので、納付書に記載されている期限までに金融機関等で納付を行いましょう。

納付の期限は一般的に6月・8月・10月・1月の年4期ですが、一括納付することもできます。

個人事業税

個人事業税は、個人が事業を行っていることに対して課される地方税です。住民税と同様に、所得税の確定申告を行うと「都道府県」から納付書が送られてくるので、その納付期限までに金融機関等で納付する必要があります。

自ら税額の計算を行う必要がない点も、住民税と同様です。

個人事業税の納付期限は自治体によって異なりますが、おおむね8月と11月に設定されています。

消費税

消費税は商品を購入したりサービスを利用したりした際に、商品の購入者やサービスの提供を受けた者が負担する税金です。

個人事業主は一消費者として普段の生活で消費税を支払う立場であるのと同時に、自身が販売する商品を購入したり、提供するサービスを利用したりする消費者から、消費税を預かっている立場でもあります。

そのため、預かった消費税に関しては、国(国税)と地方自治体(地方消費税)に対して納付の必要があることに注意しておかなければなりません。

個人事業主はいくらから所得税がかかるのか

所得税の対象となる課税所得の金額は「所得の合計額-所得控除」で計算します。課税所得が0円の場合、所得税はかかりません。

所得控除には基礎控除や社会保険料控除、配偶者控除など、いくつかの種類があります。人によって適用される控除は異なりますが、基礎控除に関しては年間の合計所得金額が2,500万円以下の方が受けられるため、多くの個人事業主が対象となる可能性が高いでしょう。

基礎控除の控除額は、年間の合計所得金額によって異なります。令和7年度税制改正によって基礎控除の見直しが行われ、控除額が最大95万円(合計所得金額132万円以下の場合)に引き上げられました。そのため、年間の合計所得金額が95万円以下の個人事業主は所得税が0円になります。

例えば、個人事業主として1年間に300万円の売上があり、経費として210万円かかっている場合、所得金額は90万円となるため、ほかに収入がなければ所得税は0円です。

個人事業主の所得税額の計算方法

所得にはいくつもの種類がありますが、ここでは所得が事業所得のみの方を前提として、所得税額の計算方法について解説します。

所得税額を計算するためには課税所得を算出する必要があるため、まずは以下の式で事業所得を算出します。

●事業所得金額=総収入金額-必要経費

そののち、適用できる控除の金額を引くことで課税所得が算出されるので、所得に応じて決められた所得税率をかけて、最後に控除額を引くことで所得税が計算できます。

所得ごとの所得税率および控除額は、以下の表のとおりです。

| 課税所得金額 | 所得税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超330万円以下 | 10% | 97,500円 |

| 330万円超695万円以下 | 20% | 427,500円 |

| 695万円超900万円以下 | 23% | 636,000円 |

| 900万円超1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

例えば、課税所得金額が800万円の個人事業主の方は、「800万円×0.23-636,000円=1,204,000円」の所得税を支払わなければなりません。

なお、平成25年から令和19年までの確定申告では、所得税と復興特別所得税を併せて申告・納付する必要があります。復興特別所得税は、原則として基準所得税額の2.1%相当です。

所得税率にかかわる「各種控除」について知っておこう

所得税と住民税の税金の計算は、課税所得に所定の税率をかけて算出する点では同じです。ただし、各種控除の金額と税率が異なります。

所得税と住民税が0円になるために重要なのが、所得控除です。

所得控除は、各納税者の個人的な事情を加味して税負担を調整するもので、一定の要件にあてはまる場合に所得の合計金額から一定の金額が差し引かれます。

所得控除としては、例えば以下が挙げられます。

| 基礎控除 |

確定申告や年末調整において、所得税額の計算をする時に、総所得金額などから差し引くことができる控除 |

|---|---|

| 社会保険料控除 | 納税者自身や配偶者などが負担すべき社会保険料を支払った場合に受けられる所得控除 |

| 配偶者控除 | 納税者に所得税法上の控除対象配偶者がいる場合に受けられる所得控除 |

| 医療費控除 | 納税者自身や配偶者などが支払った医療費が、一定額を超える時に受けられる所得控除 |

| 生命保険料控除 | 生命保険料、介護医療保険料および個人年金保険料を支払った場合に受けられる所得控除 |

| 地震保険料控除 | 納税者が特定の損害保険契約などに係る地震等損害部分の保険料または掛金を支払った場合に受けられる所得控除 |

所得税と住民税で同じ控除がありますが、控除される金額は異なります。

例えば、合計所得金額が655万円超2,350万円以下の場合、基礎控除の金額は所得税が58万円(令和7年分・令和8年分)、住民税が43万円(令和3年以降)です。

ご自身がかかわる控除の種類や金額はよく確認しておきましょう。

個人事業主の所得税が0円になる条件

個人事業主の方にとって大きな負担となる所得税ですが、以下の条件を満たす場合には所得税が0円になります。

● 赤字

● 青色申告をしていて前3年の赤字の繰り越しがある

● 所得金額よりも所得控除のほうが多い

それぞれの条件について解説します。

赤字

所得税は所得に対して課せられる税なので、個人事業以外の所得がなく個人事業が赤字であれば、所得税は0円となります。

これは住民税についても同様ですが、住民税には所得にかかわらず定額で課税される「均等割」があるため、必ずしも0円になるとは限りません。

青色申告をしていて前3年の赤字の繰り越しがある

青色申告をしている個人事業主の方は、3年間であれば赤字を翌年以降に繰り越すことが可能です。

例えば、事業開始初年度に200万円の赤字を抱えてしまった場合、その年の所得税は当然0円になります。

翌年度に100万円の課税所得を得た場合、本来であれば100万円に対して所得税の計算が行われますが、繰り越している200万円の赤字の一部と相殺することができるため、2年目の所得税も0円となります。

3年目に関しても繰り越している赤字がまだ100万円分あるため、課税所得が100万円以下であれば、3年目の所得税についても0円となります。

初期投資に多くの金額を費やす場合は、青色申告の赤字繰り越しの制度を利用することで、支払わなければならない所得税を効果的に減らすことが可能です。

所得金額よりも所得控除のほうが多い

所得税額は、事業で得た所得から所得控除を引いた課税所得に所得税率をかけることで算出されます。

そのため、所得金額よりも所得控除のほうが多い場合は実質的に赤字と同じ扱いになるので、所得税は0円となります。

所得控除には社会保険料控除や医療費控除などがあるので、それらのお支払いが多い方は所得税が0円になるかもしれません。

そのほかの税金が0円になる条件

所得税以外の税金についても、納税額が0円になる可能性があります。

住民税・個人事業税・消費税が0円になる条件について、以下で説明します。

住民税

所得税と住民税では所得控除の金額が異なります。また、住民税には所得の金額に関係なく定額で課される「均等割」がある点に注意が必要です。

住民税には、所得に応じて課税される「所得割」と、所得にかかわらず一定の金額で課税される「均等割」があります。均等割については、所得が多い人も少ない人も、支払うべき金額は同じです。

そのため、事業所得に応じて決まる所得税や住民税のお支払いが0円でも、住民税の均等割だけは支払わなければならない可能性があります。

均等割の金額は自治体によって異なりますが、都道府県民税、市区町村民税合わせて5,000円~6,000円程度が一般的です。

なお、住民税の均等割も所得によっては非課税になる場合がありますが、自治体ごとに非課税になる所得金額が異なるので、均等割が非課税になるかどうか不明な場合は、自治体などに相談するのが賢明です。

個人事業税

個人事業税は、個人事業主が事業をするうえで行政サービスを利用していることから、その経費の一部を負担するための税金です。

個人事業税が0円になる主なケースとしては以下の3つが挙げられます。

● 事業所得が290万円以下

● 前3年の赤字の繰り越しがある

● 法定業種以外の業種

個人事業税の金額は、事業所得から事業主控除の290万円を差し引いた金額に税率をかけて算出されます。そのため、事業所得が290万円以下の場合は、個人事業税は0円です。

また、前3年の赤字の繰り越しがある場合も、個人事業税は0円となります。個人事業税においても青色申告での赤字繰り越しを適用できます。

そのほか、課税対象となる業種以外の方は、個人事業税のお支払いは必要ありません。

個人事業税の対象となるのは、以下の70種類の業種です。下記に該当しない場合は、個人事業税は課税されないので0円となります。

| 区分 | 税率 | 事業の種類 |

|---|---|---|

第1種事業 (37業種) |

5% |

物品販売業、運送取扱業、料理店業、遊覧所業、保険業、船舶定係場業、飲食店業、商品取引業、金銭貸付業、倉庫業、周旋業、不動産売買業、物品貸付業、駐車場業、代理業、広告業、不動産貸付業、請負業、仲立業、興信所業、製造業、印刷業、問屋業、案内業、電気供給業、出版業、両替業、冠婚葬祭業、土石採取業、写真業、公衆浴場業(むし風呂等)、電気通信事業、席貸業、演劇興行業、運送業、旅館業、遊技場業 |

| 第2種事業 (3業種) |

4% | 畜産業、水産業、薪炭製造業 |

第3種事業 (30業種) |

5% |

医業、公証人業、設計監督者業、公衆浴場業(銭湯)、歯科医業、弁理士業、不動産鑑定業、歯科衛生士業、薬剤師業、税理士業、デザイン業、歯科技工士業、獣医業、公認会計士業、諸芸師匠業、測量士業、弁護士業、計理士業、理容業、土地家屋調査士業、司法書士業、社会保険労務士業、美容業、海事代理士業、行政書士業、コンサルタント業、クリーニング業、印刷製版業 |

| 3% | あんま・マッサージまたは指圧・はり・きゅう・柔道整復・そのほかの医業に類する事業、装蹄師業 |

消費税

消費税に関しては、個人事業主は課税事業者と免税事業者の2種類に分けることができ、免税事業者になれば自動的に消費税のお支払いは0円となります。ただし、インボイス制度の登録を受けた場合は、売上高にかかわらず課税事業者となります。

個人事業主が免税事業者になるためには、以下の条件をともに満たす必要があります。

● 基準期間(消費税の納税義務を判定する年の前々年の1月1日~12月31日)の課税売上高が1,000万円以下

● 特定期間(消費税の納税義務を判定する年の前年の1月1日~6月30日)の課税売上高(または給与等支払額)が1,000万円以下

また、売上にかかる消費税よりも経費にかかる消費税のほうが多い場合も、支払わなければならない消費税は0円となります(簡易課税制度を利用している場合を除く)。

所得税のお支払いができるビジネスカード

所得税の支払方法はコンビニ納付や口座振り替えなどいろいろありますが、ビジネスカードを利用して支払うこともできます。

ビジネスカードを利用して支払うことで、所得税以外の税金も含めて一元的な管理が可能になりますし、税金のお支払いでカードのポイントを貯めることもできます。

所得税の金額は個人事業主が支払わなければならない税金のなかでも高額な部類なので、ビジネスカードを利用して支払うことで、かなりまとまったポイントを貯められるでしょう。

今回は所得税のお支払いに利用できる便利なビジネスカードとして、クレディセゾンが発行するセゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カードとセゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードを紹介します。

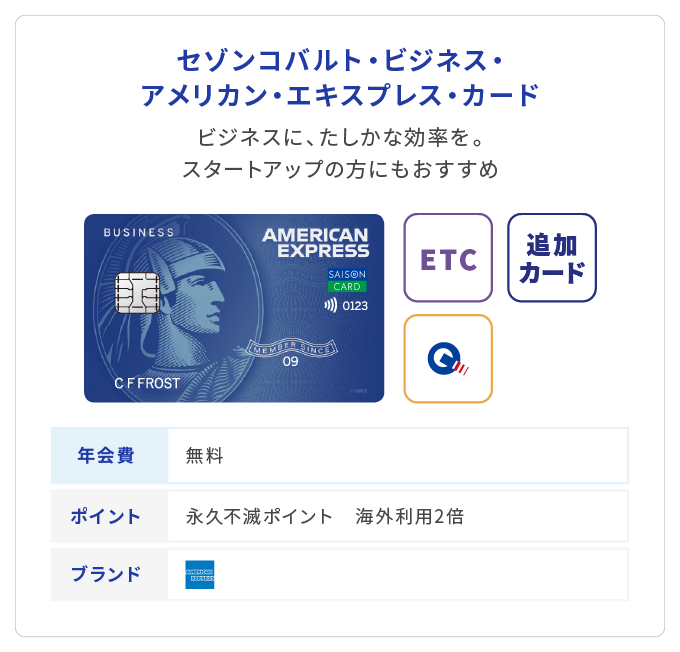

セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カード

セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カードは、年会費無料で利用できるビジネスカードです。

申込時は決算書や登記簿謄本の提出が不要なため、起業して間もない会社や個人事業主の方でも気軽にお申し込みできます。

また、一時的な増額申請に対応しているため、高額になりやすい税金も無理なく支払えます。支払額に対してはポイントが還元され、節約や経費削減につながります。

このほか、会計・給与計算のクラウドサービス「かんたんクラウド(MJS)」の月額利用料2ヵ月無料という特典が付帯しているのも魅力です。本サービスには自動仕訳作成機能が搭載されており、経理業務の効率化を行えます。

さらに、特定のビジネス関連のサービスでカードを利用すると、通常のポイント還元率0.5%の4倍である2%のポイント還元が受けられます(※1)(※2)。以下は、ポイント4倍サービスの対象になるサービスの一例です。

● アマゾンウェブサービス(AWS)

● エックスサーバー

● お名前.com

● かんたんクラウド(MJS)

● クラウドワークス

● サイボウズ

● マネーフォワード クラウド

● モノタロウ(事業者向けサイトのみ対象)

● Yahoo!ビジネスサービス

日常生活で役に立つセゾンカード会員限定の特典も充実しており、例えば、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただける「セゾンの木曜日」があります。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、WEB(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくことで特別料金で映画鑑賞が可能です。

(※1)ほかカードにてSAISON MILE CLUB(セゾンマイルクラブ)へご入会いただいている方は本サービスの対象外となります。

(※2)一部還元率の異なるサービスおよび加盟店がございます。

>>詳細はこちら

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード

「セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード」の特長は、以下のとおりです。

● 年会費は初年度無料、翌年度以降33,000円(税込)

● 追加カードは最大9枚まで発行可能(1枚につき年会費3,300円(税込))

● サービス年会費5,500円(税込)の「SAISON MILE CLUB(セゾンマイルクラブ)」の登録で、JALのマイル最大1.125%還元(※1)(※2)

● クレジットカードの利用限度額を高額に設定できる可能性がある

● プラチナカードならではの「コンシェルジュ・サービス」や「旅行傷害保険(※3)」なども利用可能

年会費は初年度無料、2年目以降は33,000円(税込)で利用できます。

個人用カードと異なり、引き落とし口座を「個人名義口座」と「法人名義口座(代表者名併記のもの)」から選べることがビジネスカードの魅力です。法人名義口座を選べば、経費管理がスムーズになるでしょう。

また、海外ショッピングでは通常の2倍(1,000円につき2ポイント)の永久不滅ポイントが貯まるため、事業で使う物品やサービスを購入する際もお得です。

なお、1枚あたり3,300円(税込)の年会費で最大9枚までの追加カードを発行可能です。追加カードでの支払いも、永久不滅ポイントの付与対象のため、ビジネスで使う物品・サービスの支払いに備えて、社員に追加カードを持たせておきましょう。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードは、ビジネスに役立つ優待特典・サービスが充実しています。

また、ビジネス用カードでありながら、「SAISON MILE CLUB(セゾンマイルクラブ)」を優待価格のサービス年会費5,500円(税込)で利用できる点も特長です。

なお、世界に広がる1,700ヵ所以上の空港ラウンジをご利用いただける「デジタル会員証(プライオリティ・パス アプリ)」に年会費無料でお申し込みいただけます(※4)(※5)(※6)。

旅行傷害補償や海外でのサポート体制なども手厚いため、海外出張の際にも安心の1枚です。

ほかにも、「セゾンの木曜日」の利用で映画がお得に楽しめたり、「セゾンフクリコ」が入会費・年会費無料で利用できます。

「セゾンの木曜日」とは、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただけるお得なサービスです。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、WEB(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくことで特別料金で映画が鑑賞できます。

「セゾンフクリコ」とは、全国25,000以上の施設を最大66%OFFで使える優待割引サービスです。特別優待として映画鑑賞券が1,300円(税込)からご購入可能です(お一人様20枚/年まで)。

ほかにも、レジャーやグルメ、トラベルなどさまざまな優待割引を、専用サイトからいつでもご利用いただけます。

(※1)一部還元率の異なるサービスおよび加盟店がございます。

(※2)小数点以下は繰り上げになります。

(※3)海外旅行傷害保険は、航空券代や宿泊費などのお支払いに本カードを利用した場合に適用されます。

(※4)通常年会費 469米ドル(プレステージプラン)

(※5)別途「デジタル会員証(プライオリティ・パス アプリ)」へのお申し込みが必要となります。

(※6)プライオリティ・パスのプラン内容はカードによって異なります。

>>詳細はこちら

まとめ

所得税は、個人事業主が支払わなければならない税金のなかでも高額になりやすい税金ですが、条件を満たすことで所得税が0円になることもあります。

住民税や個人事業税・消費税といったそのほかの税金に関しても、特定の条件を満たすことで支払金額が0円になりますので、個人事業主の方はそれぞれの条件をしっかり把握しておくことが重要です。

所得税を支払わなければならない場合は、ビジネスカードを利用して支払うことで税金のお支払いでカードのポイントを貯めることができます。

クレディセゾンが発行するセゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カードとセゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードには、ビジネスに役立つさまざまな特典・サービスが付帯しているので、所得税のお支払いのためにビジネスカードのお申し込みを検討している場合は、候補に加えてみてはいかがでしょうか。

(※)「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

この記事を監修した人

【保有資格】

CFP、税理士