消費税の計算方法は?納税額の算出や小数点以下の端数処理を解説

消費税の税率には、標準税率(10.0%)と軽減税率(8.0%)があり、品目によって適用される税率が異なります。消費税の計算にあたっては、2種類の税率の違いを理解しておくことが重要です。

また、特に事業者として消費税の納税額を計算する際は、端数処理や一般課税・簡易課税の違いも確認しておく必要があります。

本記事では、消費税の計算方法について詳しく解説します。記事の後半では、インボイス制度導入による消費税の変更点も紹介します。消費税の計算方法に不安があるという方は、ぜひ本記事を参考にしてください。

消費税の仕組み

消費税とは、商品の販売やサービスの提供に対して課税される間接税のことです。商品を消費したり、サービスを受ける消費者が消費税を負担します。

消費税では、生産や流通の段階で発生する消費税が重複して課税されないように累積しない仕組みが取られています。生産業者や製造業者、卸売業者や小売業者などの各事業者は、売上にかかる消費税額から仕入れにかかる消費税額を差し引いた差額を納付します。

消費税の税率

2019年の消費税法及び地方税法の改正により、現在は物品によって標準税率と軽減税率が併用されています。現在の税率の詳細は以下のとおりです。

| 税率の種類 | 標準税率 | 軽減税率 |

|---|---|---|

| 消費税率 | 7.8% | 6.24% |

| 地方消費税率 | 2.2%(消費税額の22/78) | 1.76%(消費税額の22/78) |

| 合計 | 10.0% | 8% |

出典:No.6303 消費税および地方消費税の税率

標準税率の消費税率は7.8%、軽減税率の消費税率は6.24%であり、地方消費税により一律に消費税額の22/78を課すことで、合計で標準税率は10%、軽減税率は8%の税率となります。

基本的には標準税率が課されますが、軽減税率の対象となる品目に限って軽減税率が適用されます。軽減税率の対象となる品目は以下になります。

● 酒類・外食を除く飲食料品

● 定期購読契約の週2回以上発行される新聞

飲食料品は、酒類を除く食品表示法に規定する食品が対象です。外食やケータリングなどは軽減税率の対象になりません。

新聞は、政治、経済、社会、文化などに関する社会的事実を掲載し、定期購読契約で週2回以上発行されるものに限ります。

出典:税関「消費税率引上げに伴う税額計算について」

消費税の計算方法

税抜価格から税込価格を計算する方法と、税込価格から税抜価格を計算する方法を紹介します。

税込価格の計算方法

税抜価格から税込価格を計算する方法は以下のとおりです。

● 税抜価格+税抜価格×税率=税込価格

税抜5,000円の標準税率の商品の価格を求めます。

● 5,000円+(5,000円×10%)=5,500円

税抜価格の計算方法

税込価格から消費税抜きの価格を計算する方法は以下のとおりです。

● 税込価格÷(100%+消費税率)=税抜価格

3,240円の軽減税率の商品の税抜価格を求めます。

● 3,240円÷(100%+8%)=3,000円

消費税の端数処理の方法

消費税の計算結果は必ずしも整数で求められるわけではありません。

例えば、税込価格を計算して、5,772.8円という計算結果が出た場合は端数処理する必要がありますが、切り捨て・四捨五入・切り上げのいずれかを適用するべきかが問題になります。

端数処理の方法は、請求書の場合と税額計算の場合で異なるので、それぞれ詳しく解説します。

請求書の場合

請求書の端数処理は、企業や事業主の方針で定めて良いとされています。ただし、取引ごとに端数処理の方法が異なるとトラブルの原因となります。

端数処理に切り捨て・四捨五入・切り上げのいずれを選択しても問題ありませんが、統一する必要があります。一般的には、後述する税額計算で定められている切り捨てで処理している場合が多いです。

税額計算の場合

課税事業者が実際に納税する消費税額は、売上の消費税額から仕入れにかかった消費税額を差し引いた額です。課税事業者は商品を購入する際に消費税を納めているため、売上の消費税額をすべて納めると実質的に二重課税となります。

二重課税を防ぐ目的で、仕入れにかかった消費税額を売上の消費税額から差し引く仕組みを仕入税額控除と呼びます。仕入税額控除の税額計算では、課税標準額は1,000円未満、消費税は1円未満の端数がある場合に切り捨てます。

税額計算の場合は端数処理の方法を明確に切り捨てと決められているので、請求書で切り捨て以外の端数処理の方法を選択している場合は使い分けに気をつけましょう。

消費税の課税事業者・免税事業者とは

消費税の納税において、事業者は課税事業者と免税事業者の2つに分類されます。

| 事業者 | 要件 | 消費税の納税義務 |

|---|---|---|

| 課税事業者 | 課税期間の基準期間の課税売上高が1,000万円を超える事業者 | 消費税の納税が必要 |

| 免税事業者 | 課税期間の基準期間の課税売上高が1,000万円以下の事業者 | 消費税の納税は免除 |

課税期間の基準期間(2期前の会計期間)の課税売上高が1,000万円を超える事業者は「課税事業者」となり、消費税の納税が必要です。

一方で、課税期間の基準期間(2期前の会計期間)の課税売上高が1,000万円以下の事業者は「免税事業者」となり、その年(または事業年度)は納税義務が免除されます。

課税期間は法人であれば事業年度、個人事業主であれば暦年(1月1日〜12月31日)であり、基準期間は法人であれば2期前の事業年度、個人事業主であれば2年前の暦年となります。

なお、「特定期間」の課税売上高が1,000万円を超える場合は、基準期間の課税売上高が1,000万円以下であっても課税事業者となります。

特定期間とは、個人事業主であれば前年の1月1日から6月30日、法人であればその事業年度の前事業年度開始の日以後6ヵ月の期間をいいます。

事業者が消費税の納税額を計算する方法

消費税の納税額を計算する方法を見ていきましょう。計算方法は、一般課税と簡易課税の2種類があります。

一般課税

一般課税(本則課税)は、売上にかかる消費税額から仕入れにかかる消費税額を差し引いて計算する方法です。一般課税の場合、消費税は以下の式で算出されます。

納税する消費税額=売上にかかる消費税額-仕入れなどにかかる消費税額

例えば、年間売上が800万円、仕入れ・経費にかかった金額が200万円で、この内の消費税率はすべて10%だった場合、納税する消費税額は以下のように計算できます。

納税する消費税額=800万円×10%-200万円×10%=60万円

簡易課税

簡易課税は、売上にかかる消費税額に「みなし仕入率」をかけて仕入税額控除を計算する簡便な方法です。簡易課税の場合、消費税は以下の式で算出されます。

納税する消費税額=売上にかかる消費税額-(売上にかかる消費税額×みなし仕入率)

簡易課税制度の事業区分とみなし仕入率は、次のとおりです。

| 事業区分 | みなし仕入率 |

|---|---|

| 第1種事業(卸売業) | 90% |

| 第2種事業(小売業、農業・林業・漁業(飲食料品の譲渡に係る事業に限る)) | 80% |

| 第3種事業(農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、鉱業、建設業、製造業、電気業、ガス業、熱供給業および水道業) | 70% |

| 第4種事業(第1種事業、第2種事業、第3種事業、第5種事業および第6種事業以外の事業) | 60% |

| 第5種事業(運輸通信業、金融業および保険業、サービス業(飲食店業に該当するものを除く)) | 50% |

| 第6種事業(不動産業) | 40% |

例えば、小売業(みなし仕入率80%)で売上にかかる消費税額(受け取った消費税)が200万円だった場合、納税する消費税額は以下のように計算できます。

納税する消費税額=200万円-200万円×80%=40万円

なお、簡易課税を選択するには、以下の2つが条件となります。

● 基準期間の課税売上高が5,000万円以下

● 簡易課税を選択する課税期間の前日までに「消費税簡易課税制度選択届出書」を税務署に提出している

簡易課税は、基準期間(2期前の事業年度)の課税売上高が5,000万円以下の場合に選択が可能です。5,000万円を超えると、2年後からは一般課税を選択することになります。

また、簡易課税を選択する課税期間の前日までに「消費税簡易課税制度選択届出書」を納税地の所轄税務署に提出する必要があります。

消費税が課される取引と課されない取引

消費税は、商品の販売などの取引に広く公平に課税される税です。

ただし、すべての取引に課税されるわけではなく、消費税が課される取引と課されない取引があるので、以下で詳しく解説します。

消費税が課される取引

消費税は以下の性質をすべて持った取引に課税されます。

● 国内の取引

● 事業者が事業として行う

● 対価を得る(有償で行う)

● 資産の譲渡・貸付

商品の販売・サービスの提供など国内で行う対価の伴った取引のほとんどが対象です。また、外国から商品を輸入する場合も輸入時に課税されます。

消費税が課されない取引

例外的に、消費税が非課税となっている取引も存在します。例外となる取引の例は以下のとおりです。

● 土地の譲渡・貸付

● 有価証券の譲渡(債券・株式など)

● 支払手段の譲渡(小切手・約束手形など)

● 国等が行う一定の事務に係る役務の提供(徴収される手数料など)

● 学校教育(入学金・授業料など)

消費に負担を求める税の性格になじまない取引や、社会政策的配慮から非課税取引に定められています。

インボイス制度の消費税の変更点

2023年10月にインボイス制度が導入されたことに伴い、消費税の計算方法にもいくつかの変更が加わりました。主な変更点として、以下が挙げられます。

● 仕入税額控除のためにはインボイスの発行・保存が必要になった

● 積上げ計算も採用可能になった

仕入税額控除のためにはインボイスの発行・保存が必要になった

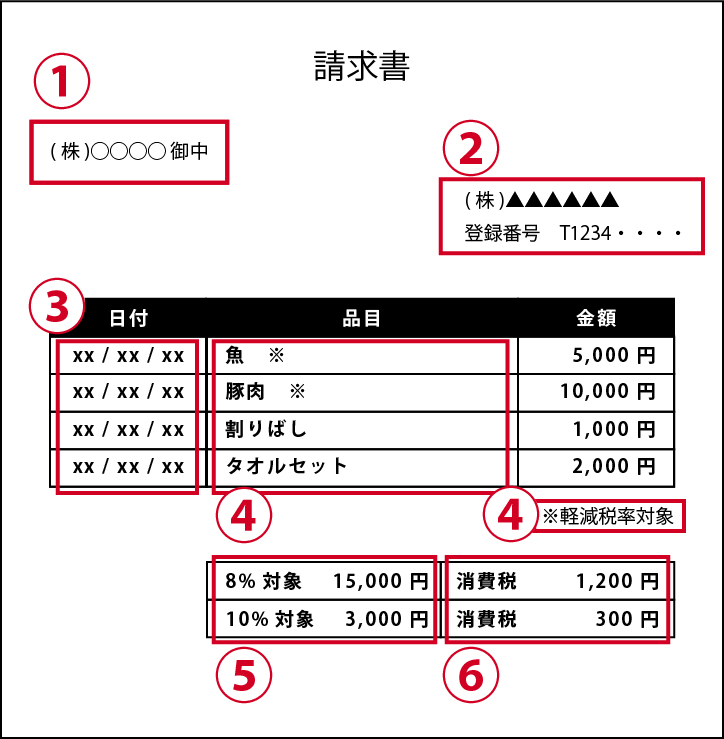

インボイス制度導入後は、仕入税額控除を受けるためには一定の記載要件を満たした適格請求書(インボイス)を発行し、売手・買手の双方が保存することが原則として必須となりました。

適格請求書は正確な適用税率や消費税額等を伝えるための請求書であり、具体的には以下の事項が記載された書類やデータを指します。

①インボイスの交付先である相手方の氏名または名称

②売手(自社)の氏名または名称及び登録番号

③取引年月日

④取引内容(軽減税率の対象品目である旨)

⑤10%・8%それぞれの対象となる対価の総額および適用税率

⑥10%・8%それぞれの消費税額等

出典:国税庁「インボイス制度について」

適格請求書が発行されない取引は原則として仕入税額控除の対象外となり、仕入れにかかった消費税額を納税額から差し引くことはできません。

ただし、簡易課税制度や2割特例を適用する場合は例外的に、インボイスの入手・保存をしなくても仕入税額控除を受けることができます。

2割特例は、免税事業者からインボイス発行事業者となった事業者の方が、一定期間は負担の軽減が受けられる特例措置です。

積上げ計算も採用可能になった

現行の区分記載請求書等保存方式の消費税は割戻し計算が原則となっていますが、インボイス制度の施行後には積上げ計算も採用できます。

業種によっては積上げ計算のほうが消費税の計算で有利になる可能性があるため、インボイス制度の消費税計算の変更点として割戻し計算と積上げ計算をそれぞれ紹介します。

割戻し計算

割戻し計算は、1年間の総売上に対する消費税を算出し税額を決める方法です。以下の方法で売上税額を求めます。

● 課税標準額=課税売上×100/110(軽減税率は100/108)

● 売上税額=課税標準額×7.8%(軽減税率は6.24%)

売上に標準税率と軽減税率が混在している場合は、それぞれの売上を税率で分けて計算し、足し合わせて総額を算出します。

例えば、年間の総売上が標準税率の売上500万円と軽減税率の売上300万円であった場合の売上税額は以下のとおりです。

● 標準税率の課税標準額:500万円×100/110=454万5,000円(1,000円未満切り捨て)

● 軽減税率の課税標準額:300万円×100/108=277万7,000円(1,000円未満切り捨て)

● 標準税率の売上税額=454万5,000円×7.8%=35万4,510円

● 軽減税率の売上税額=277万7,000円×6.24%=17万3,284円(1円未満切り捨て)

● 売上税額の合計=35万4,510円+17万3,284円=52万7,794円

インボイス制度が施行されるまで消費税の計算は割戻し計算で求められていましたが、制度の開始により以下の積上げ計算で消費税を求めることもできるようになりました。

積上げ計算

積上げ計算は、売上で発生した消費税を足すことで税額を決めます。

一般的に、小売店などの一般消費者が取引相手となる業種では積上げ計算が有利になることが多いです。積上げ計算は以下の方法で売上税額を求めます。

● 売上税額=適格請求書等に記載した消費税額等の合計額

積上げ計算では、インボイスに記載された消費税額を1枚ずつ合計して売上税額を算出します。

たとえば、インボイスに記載された消費税額が5,000円であれば、その5,000円をそのまま売上税額として積み上げます。

積上げ計算はインボイスに記載された消費税額を積上げることから、販売時に端数処理された消費税額が割戻し計算とは異なり含まれません。

小売店などの領収回数が多く、より多くのインボイスを積上げる業種では、端数処理された消費税額が積み重なり、割戻し計算で求めるよりも売上税額が低くなる場合があります。

計算の機会が多い事務処理に役立つセゾンインボイス

積上げ計算はこれまで採用されなかった計算方法であるため、既存の経理処理システムでも採用実績が少なく、消費税計算の変更を含めてインボイス対応に悩んでいる事業者の方もいるのではないでしょうか。

消費税計算などの事務処理の負担軽減やインボイス対応を行いたい事業者の方にはセゾンインボイスの導入がおすすめです。

セゾンインボイスは、月額費用が無料で利用できるBtoB向け後払い決済・請求代行サービスです。

請求に必要なあらゆる業務をカバーでき、与信審査、請求書作成・発行、入金確認、督促まで代行します。セゾンインボイスの導入でインボイス対応に関わるさまざまな不安を解決できます。

また、登録された請求は全額補償(※)となり、未回収リスクが解消できるほか、早期の資金ニーズがある場合は取引内容登録後に最短翌日入金ができるため、資金繰りの改善にも役立ちます。

消費税計算を含む経理処理の負担が重く、計算の機会が多い事務処理に役立つシステムです。セゾンインボイスのサービス概要は以下になります。

| 月額費用 | 無料 |

|---|---|

| 手数料率(目安) | 取引金額の1.5~5.5% |

| 事務手数料 | 無料(郵送の場合、1件あたり150円) |

| 機能 | 与信管理、請求書発行、代金回収 入金確認、督促、未回収保証 |

>>詳細はこちら

(※)所定の条件を満たした、取引先の与信枠内の場合に限ります。

経費精算を効率化できるおすすめのビジネスカード

経費精算を効率化するなら、ビジネスカードの導入もおすすめです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードでは、追加カードを9枚まで発行可能です。追加カードを従業員に手渡すことで立替払いの手間が省け、領収書の紛失や精算ミスなどのトラブルも防止できます。

また、経費のお支払いをカード決済にまとめれば、明細上で支出を一元管理することが可能です。明細書上では「利用日時」「用途」「金額」などを追加カードごとに確認できます。会計ソフトと連携すれば、さらに経理の負担を軽減することも可能です。

セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カード

セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カードは、年会費無料で利用できるビジネスカードです。

申込時は決算書や登記簿謄本の提出が不要なため、起業して間もない会社や個人事業主の方でも気軽にお申し込みできます。

また、一時的な増額申請に対応しているため、高額になりやすい税金も無理なく支払えます。支払額に対してはポイントが還元され、節約や経費削減につながります。

このほか、会計・給与計算のクラウドサービス「かんたんクラウド(MJS)」の月額利用料2ヵ月無料という特典が付帯しているのも魅力です。本サービスには自動仕訳作成機能が搭載されており、経理業務の効率化を行えます。

さらに、特定のビジネス関連のサービスでカードを利用すると、通常のポイント還元率0.5%の4倍である2%のポイント還元が受けられます(※1)(※2)。以下は、ポイント4倍サービスの対象になるサービスの一例です。

● アマゾンウェブサービス(AWS)

● エックスサーバー

● お名前.com

● かんたんクラウド(MJS)

● クラウドワークス

● サイボウズ

● マネーフォワード クラウド

● モノタロウ(事業者向けサイトのみ対象)

● Yahoo!ビジネスサービス

日常生活で役に立つセゾンカード会員限定の特典も充実しており、例えば、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただける「セゾンの木曜日」があります。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、WEB(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくことで特別料金で映画鑑賞が可能です。

(※1)ほかカードにてSAISON MILE CLUB(セゾンマイルクラブ)へご入会いただいている方は本サービスの対象外となります。

(※2)一部還元率の異なるサービスおよび加盟店がございます。

>>詳細はこちら

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードは、手厚いビジネス向けの特典が付帯したプラチナビジネスカードです。

プラチナカードならではの特典として、専任スタッフが24時間365日対応(※1)する「コンシェルジュ・サービス」が利用でき、ビジネスでもプライベートでもサポートが受けられます。

世界に広がる空港ラウンジ・サービスをご利用いただける「デジタル会員証(プライオリティ・パス アプリ)」に年会費無料でお申し込み(※2)(※3)(※4)ができ、フライト前の待ち時間もゆったり過ごせます。

ビジネス向けの特典としては「セゾン弁護士紹介サービス」が利用でき、弁護士に相談したいときには第一東京弁護士会を通じて弁護士の紹介を受けることが可能です(※5)。

ほかにも、ビジネスに役立つさまざまなサービスを優待価格で利用できる「ビジネス・アドバンテージ」も付帯しています。

さらに、日常生活で役に立つ特典も充実しており、「セゾンの木曜日」の利用で映画がお得に楽しめたり、「セゾンフクリコ」が入会費・年会費無料で利用できたりします。

「セゾンの木曜日」とは、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただけるお得なサービスです。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、WEB(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくことで特別料金で映画が鑑賞できます。

「セゾンフクリコ」とは、全国25,000以上の施設を最大66%OFFで使える優待割引サービスです。特別優待として映画鑑賞券が1,300円(税込)からご購入可能です(お一人様20枚/年まで)。

ほかにも、レジャーやグルメ、トラベルなどさまざまな優待割引を、専用サイトからいつでもご利用いただけます。

(※1)「カードのご利用に関するお問い合わせ」のみ、10:00〜17:00の対応とさせていただきます。

(※2)通常年会費 469米ドル(プレステージプラン)

(※3)別途「デジタル会員証(プライオリティ・パス アプリ)」へのお申し込みが必要となります。

(※4)プライオリティ・パスのプラン内容はカードによって異なります。

(※5)紹介料はかかりませんが、別途、弁護士相談料が発生します。

>>詳細はこちら

まとめ

消費税率には標準税率と軽減税率があり、品目によって適用される税率が異なります。品目ごとの消費税の計算方法や端数処理の方法を理解して、正しく計算することが重要です。

また、消費税の納税額の計算では一般課税と簡易課税の2種類があり、計算にあたってはそれぞれの考え方や仕組みを理解しておくことが必要となります。

一方で、今後の消費税計算はインボイス制度の施行により、事務処理にさらなる手間がかかることが予想されます。

消費税計算の変更を含めてインボイス対応に悩んでいる事業者の方は、消費税計算を含めた経理処理の負担の削減や、インボイス制度に対応できるセゾンインボイスの導入を検討してみてください。

また、経理の負担を軽減するなら、セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カードや、セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードなどのビジネスカードの導入も役立ちます。

消費税の計算方法を理解して、不備なく計算や納税を進めていきましょう。

(※)「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。