個人事業主の消費税はいつから払う?課税されるタイミングや計算方法も紹介

そこでこの記事では、個人事業主に消費税が課税されるタイミングや手続き方法について解説します。

また、消費税の支払いにおすすめのクレジットカードも紹介するので、ぜひ参考にしてください。

個人事業主の消費税はいつから払うのか

個人事業主にかかわる消費税の取り扱いについては、一定の条件が定められています。免税事業者・課税事業者の2パターンが存在することを前提に理解することが大切です。

どのようなケースで課税されるのかを把握しておくと、「課税される可能性があるかどうか」も判断しやすくなるでしょう。こちらでは、課税の条件やタイミングを解説します。

免税と課税の条件

個人事業主に消費税が課税される条件として定められているのは以下の3つです。

・課税期間より前々年(基準期間)の課税売上高が1,000万円超

・前年の1月1日~6月30日の課税売上高、または給与支払額が1,000万円超

・消費税課税事業者選択届出書を提出している

「基準期間の売上高が1,000万円超になったかどうか」が重要な判断基準となります。1,000万円超の売上があった方は課税事業者です。1,000万円以下であれば免税事業者として扱われるため、消費税を納税する必要はありません。

また、前年1月1日~6月30日の売上、または給与などの支払いが1,000万円を上回った場合にも、課税事業者となる点に注意しましょう。このように、例外的に設けられる期間を「特定期間」といいます。

消費税が課税されるタイミング

免税事業者・課税事業者のどちらに該当するかを判断するのは、基準期間の課税売上高です。課税される前々年(2年前)の数字をもとに決定します。つまり、2021年の売上高が1,000万円を超えた場合、課税義務が発生するのは2023年となります。

特定期間のルールも踏まえて考えると、2021年1月1日~6月30日の売上が1,000万円を超えた場合にも課税事業者となります。課税されるタイミングは、1年後の2022年です。上半期の売上高も重要な要素である点を理解しておきましょう。

1年間の売上高が1,000万円以下の個人事業主は免税事業者となり、2年後に納税する義務は発生しません。課税されるタイミングだけではなく、どのようなケースで納税義務が発生するかもおさえておきましょう。

課税事業者になるために必要な届け出

個人事業主は、年内の売上高や支出などをまとめた確定申告書を提出します。このとき課税売上高が1,000万円を超えた場合に納税の義務が発生しますが、自動的に課税事業者になるわけではありません。

「2年後に課税する」という旨の届出書を提出しなければならないため、基準期間・特定期間それぞれの手続きについて把握しておきましょう。

消費税課税事業者届出書(基準期間用)の提出

1年間の課税売上高が1,000万円超になった方は、基準期間用の「消費税課税事業者届出書」を提出します。提出先は管轄の都道府県税事務所です。主な記載項目には以下のようなものがあります。

・納税地

・住所

・名称(屋号)

・個人番号

・適用開始課税期間

・基準期間

・総売上高と課税売上高

・生年月日

・事業内容

法人の場合にのみ記載する項目もあるため、対象となる内容を確認してから正しく反映しましょう。

消費税課税事業者届出書(特定期間用)の提出

1月1日~6月30日の半年間にわたる売上高が1,000万円を超えた方は、特定期間用の届出書を提出します。主な記載項目は以下のとおりです。

・納税地

・住所

・名称(屋号)

・個人番号

・適用開始課税期間

・基準期間

・総売上高と課税売上高

・生年月日

・事業内容

項目のほとんどは基準期間用と変わりませんが、特定期間用の届出書であるかどうかをきちんと確認しましょう。

該当する期間内の売上高をもとに処理されるため、書類自体を間違えると正式に手続きができない可能性があります。

消費税の計算方法

課税事業者に該当する方やこれから届出書の提出を予定している方は、納税するべき金額の計算方法を把握しておきましょう。

一般課税・簡易課税の2パターンから適切な計算方法を反映する必要があります。最終的な金額が異なるケースもあるため、間違いがないよう注意しなければなりません。計算方法と具体例をご紹介します。

一般課税の計算方法

一般課税は、売上に含まれている消費税から、事業者が仕入や経費で支払った消費税を差し引いて計算する方法で、計算式は以下のようになります。

課税売上高(受け取った消費税)×10%または8%-仕入額(支払った消費税)×10%または8%=納付する消費税

令和元年10月1日より消費税の税率は、標準税率10%と軽減税率8%の複数税率となっているため、10%か8%のどちらかになります。

課税事業者が支払うべき消費税の計算において、利用される機会の多い方法です。

一般課税の計算方法でシミュレーション

一般課税による消費税額の算出を、簡単な例を用いてシミュレーションしてみましょう。

課税売上高が600万円、仕入額が300万円とすると、納付する消費税額は以下のように算出されます。

600万円×10%-300万円×10%=30万円

このように、課税売上高と仕入額さえきちんと把握できれば、消費税額の算出自体は難しいことではありません。

ただし、取引のなかに非課税取引がある場合は、それらを除外したうえで計算しなければならない点には注意が必要です。

細かい取引が多い事業者は、ひとつひとつの取引に関して課税取引か非課税取引かを確認する必要があるので、負担が大きくなってしまう可能性があります。

簡易課税の計算方法

簡易課税は、基準期間の売上が5,000万円以下の場合のみ選べる計算方法で、仕入れの際に支払った消費税を計算する必要がありません。

その代わりに、業種ごとに決められた「みなし仕入れ率」を使って計算します。

業種ごとのみなし仕入れ率は、以下のとおりです。

第1種事業(卸売業):90%

第2種事業(小売業):80%

第3種事業(農業・漁業など):70%

第4種事業(第1種~第3種、および第5種、第6種以外の事業)(※):60%

第5種事業(運輸通信業、金融・保険業、サービス業):50%

第6種事業(不動産業):40%

上述したみなし仕入れ率を用いた計算式は、以下のとおりです。

課税売上高×10%-(仕入額×10%×みなし仕入れ率)=納付する消費税

(※)具体的には飲食店業など

簡易課税の計算方法でシミュレーション

一般課税の場合と同様に、簡易課税による消費税額の算出を、簡単な例を用いてシミュレーションしてみましょう。

先ほどと同様に課税売上高が600万円、仕入額が300万円とし、事業が第3種事業であったとすると、納付する消費税額は以下のように算出されます。

600万円×10%-600万円×10%×70%=18万円

非課税取引を分ける必要がないため、一般課税のような手間がかかりません。

ただし、大きな金額の消費税を支払ったときも「みなし仕入れ率」で計算する必要があるため、一般課税で計算した場合と比べると、納税額が高くなる可能性があることは念頭に置いておく必要があります。

また、税金の支払い方法についても前もって決めておくと良いでしょう。税金は現金のほかにクレジットカードで支払える場合もあります。クレジットカードで税金を支払えば、カードのポイントを貯めることができ、お得になります。

消費税が支払えない場合のリスクと対処法

個人事業主は会社員に比べて自由度が高い反面、「突然収入が激減する」などのリスクを抱えています。

消費税は原則2年前の売上高を基準に課税されるため、納税すべきタイミングで支払いが困難になるケースもあるでしょう。納付期限に遅れた場合のペナルティや、猶予の申請についても理解しておくことが大切です。

消費税が支払えない場合に起こるリスク

消費税の納付期限を迎えても支払いが確認できなかった場合は、延滞税が課されます。以下のように、日数を重ねるほど高額になるため注意が必要です。

| 期間 | 延滞税 |

|---|---|

| 納付期限の翌日から2ヵ月が経過するまで | 年7.3% |

| 2ヵ月以降 | 年14.6% |

延滞税は、延滞金における利息と同じような扱いになるといえるでしょう。納付期限の2ヵ月からは14.6%にまで上昇するため、場合によっては本来納付するべき消費税額を上回るケースもあります。

故意に支払いを避けた場合は、延滞税に加えて重加算税の課税対象となるかもしれません。脱税は義務を放棄したと認識されるため、換価や差押が行われることもあります。

計算をしてみて、支払いが難しい場合は、クレジットカードの分割払いやリボ払いを検討してみるのも1つの方法です。クレジットカードの分割払いやリボ払いは、支払いをしたあとに変更ができます。税金の支払いが発生する個人事業主の方は、事業用のクレジットカードの発行を検討してみましょう。

どうしても支払えない方は税理士に相談してアドバイスを求めましょう。

換価や納税の猶予を申請で対処

「納付期限までに支払う術がない」という方は、猶予を申請するのも1つの方法です。滞納を継続した場合、財産を差押えられたり、換価によって債権を回収されたりする結果にもなりかねません。

このような事態を避けるために、以下の書類を準備して都道府県税事務所に相談してみましょう。

・納税の猶予申請書、または換価の猶予申請書

・財産収支状況書

・担保の提供に関する書類

猶予が適用されたあとも納税が困難であれば、債務整理や事業の倒産を検討する必要があります。

選択肢としては、債務(借金)を減額・免除して整理するか、個人事業主としての活動自体を終えるかの2択です。資金繰りや債務整理に詳しい専門家に相談して、慎重に進めていきましょう。

消費税の課税額をお得にするための方法

売上高が1,000万円超の個人事業主が消費税を納めるため、「課税事業者は損をしている」と考える方もいるでしょう。

免税・課税を比較すると免税がお得に感じやすいものの、課税事業者のほうが有益なケースもあります。

あえて課税事業者を選んでお得な結果につながることもあるため、節約に効果的な方法をおさえておきましょう。

課税事業者になる

課税事業者になったほうが得かどうかは、消費税の金額で判断することができます。期間内に支払った消費税と受け取った消費税を比較し、支払った税額のほうが多ければ還付金を受け取ることが可能です。

一方、免税事業者は消費税の還付金制度の対象外になります。消費税額の差額にかかわらず還付を受けられないため、結果的に課税事業者が節約できるという仕組みです。

ただし、「1,000万円超の売上高だが、課税を避けるために届出書を提出しない」という方法は選べません。

売上高は守るべき基準である点を前提に計画を立てましょう。消費税額に左右されるポイントともいえるため、売上高だけではなく消費税の内訳も明確にしておくことが大切です。

法人成りをする

個人事業主は、法人成り(法人化)をすることで消費税課税の義務発生を遅らせることができます。法人に課税義務が発生する条件は以下の2つです。

・基準期間の売上高が1,000万円超

・前期の特定期間の売上が1,000万円超

基本的な考え方は個人事業主と同様ですが、設立した1年目の売上高は条件に含まれません。法人となった年の売上高が反映されないため、実質1年分の消費税を節税できるということです。

2年目からは1,000万円の売上高を基準に免税・課税が決まり、届出書を提出しなければなりません。個人事業主と法人のどちらが継続的な節約につながるか、長期的な計画を立てて判断しましょう。不安な方は、税理士に直接相談をしてみるのも1つの方法です。

消費税の納税方法

課税事業者となった場合は、規定の方法で納税手続きを進める必要があります。納税だけではなく、申告にも期限が設けられている点に注意が必要です。

一般課税・簡易課税のどちらを反映するかによっても異なります。納付期限に遅れると延滞金が上乗せされる可能性もあるため、期限内に対応できるよう準備を進めておきましょう。

消費税の納付期限の確認

消費税を申告してから納付までを完了すべき期限は2月末です。所得税の確定申告書を提出する期間とは異なる点に注意しましょう。個人事業主の消費税納税期限は、課税期間が終了してから2ヵ月以内と定められています。

ただし、簡易課税で申請する場合は、課税期間がスタートするまでに手続きを終えなければなりません。原則的に12月31日が届出書の提出期限となるため、簡易課税を希望する方は年末が近づくまでに準備を進めたほうが良いでしょう。

どちらの計算方法を選ぶかに限らず、書類内容に不備があった場合は手続きが滞る可能性もあります。税額の計算にも時間を要することがあるため、できるだけ早い段階から準備に移ることが大切です。

申告書類の作成・提出

一般課税で消費税を納める場合は、以下2つの書類を提出します。

・消費税および地方消費税確定申告書(一般用)

・付表2 課税売上割合・控除対象仕入税額等の計算表

還付金を受け取りたい方は「消費税の還付申告に関する明細書」も合わせて提出しなければなりません。返金される消費税がある場合でも自動で受け取れるものではないため、申告書・計算表とセットで準備しましょう。

簡易課税で必要な書類は以下の2つです。

・消費税および地方消費税確定申告書(簡易用)

・付表5 控除対象仕入税額の計算表

簡易課税は消費税還付の対象に含まれません。還付申告を行ってもお金は受け取れない点に注意が必要です。

還付金の受け取りを希望する場合は、消費税の還付申告に関する明細書を用意して課税期間終了後に一般用の書類を提出します。また、消費税簡易課税制度選択届出書を事前に提出しておくことも忘れないようにしましょう。

消費税の支払いはクレジットカード払いが便利

消費税の支払いを簡単に済ませたい方には、クレジットカードの利用がおすすめです。支払いの管理が楽になるだけではなく、ポイント還元によって節約の効果も期待できます。普段の買物もお得にできるため、支払方法のひとつとして視野に入れてみましょう。クレジットカード払いが便利な理由を2つご紹介します。

支払いの管理がしやすい

クレジットカードで支払った場合は、詳細の金額と用途を簡単に管理することが可能です。インターネットやスマホからも手軽に確認できるため、忙しいときにも手間を軽減できるでしょう。

支払ったときに受け取った領収書やレシートを撮影すると、タイムスタンプが付与され証憑(しょうひょう)化が行われるサービスもあります。これによって、従来のような領収書・レシート管理負荷が大幅に削減できます。

また、利用明細書の印刷も可能です。プライベート用と事業用を明確に分けると、より管理がしやすくなるでしょう。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードの付帯サービスは、ビジネスに役立つ特典が充実しているため、個人事業主の方におすすめです。

ポイント還元がある

クレジットカードで支払いを行った場合は、クレジットカード会社やカードの種類によって定められたポイントが還元されます。ポイント還元率が高いほど節約につながり、納税の負担も軽減できるでしょう。

例えば、セゾンカードが提供する「セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード」では、永久不滅ポイントが付与されます。海外での利用はポイントが2倍貯まります。

また、「SAISON MILE CLUB(セゾンマイルクラブ)」を登録すれば、永久不滅ポイントだけでなく、JALのマイルを効率よく貯めることも可能です。飛行機をよく利用する方は、申し込みを検討してみてください。

消費税の支払いにおすすめのクレジットカード

消費税の支払いにはクレジットカードを利用するのがおすすめですが、ビジネス向けのクレジットカードの種類は非常に多いため、どのカードを利用するべきか悩んでしまうかもしれません。

そこで以下では、おすすめのクレジットカードとして、セゾンが発行する「セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カード」と「セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード」の特長を、紹介します。

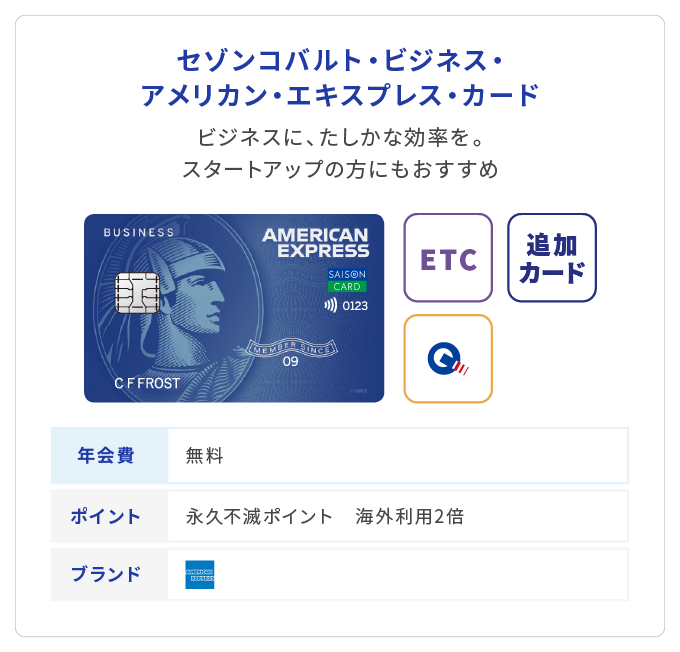

セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カード

| 入会資格 | 個人事業主またはフリーランス、経営者の方(高校生を除く) |

|---|---|

| 年会費 | 無料 |

| 追加カード | 年会費無料 最大9枚まで発行可能 |

| ポイント還元率 | 0.5%(海外での利用時2倍) |

セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カードは、年会費無料で利用できるビジネスカードです。

主な付帯サービスや特典は、以下のとおりです。

・引き落とし口座を個人名義口座と法人名義口座(代表者名が併記されているもの)から選択可能

・特定加盟店での利用で永久不滅ポイントが通常の4倍貯まる

・レンタルサーバーの特別優待

・会計・給与のクラウドサービスを2ヵ月無料で利用可能

セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カードでもセゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード同様に、引き落とし口座を個人名義口座と法人名義口座から選択可能です。

ビジネスでの利用シーンの多い10の特定加盟店で利用した場合、永久不滅ポイントが通常の4倍貯まるので、特定加盟店での支払いを本カードに集約させることで、永久不滅ポイントを効率よく貯めることができます(※)。

特定加盟店は、以下のとおりです。

・アマゾン ウェブ サービス(AWS)

・エックスサーバー

・お名前.com ドメインサービス

・クラウドワークス

・cybozu.com

・さくらインターネット

・マネーフォワード

・かんたんクラウド(MJS)

・モノタロウ

・Yahoo!ビジネスセンター

レンタルサーバーにおいて国内シェアトップクラスである、エックスサーバーがお得に利用できるほか、株式会社ミロク情報サービスが提供するかんたんクラウド(MJS)を2ヵ月無料で利用できるといった特典は、経費削減に効果的です。

また、ビジネスカードの発行には、収入証明書や法人の登記簿謄本をはじめとしたさまざまな書類が必要なことが多いですが、そのような書類の提出が必要なく、簡単な手続きで発行可能です。

本カード1枚でETCカードが5枚まで発行可能で、発行手数料・年会費ともに無料であることも見逃せません。

消費税の支払いに用いることで永久不滅ポイントを効率的に貯めることができ、ビジネスに役立つさまざまな特典を年会費無料で利用できることも、本カードの大きなメリットです。

(※)他カードにてSAISON MILE CLUBへご入会いただいている方は本サービスの対象外となります。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード

| 入会資格 | 個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有するご連絡可能な方(学生、未成年を除く) |

|---|---|

| 年会費 | 初年度無料、2年目以降は33,000円(税込) |

| 追加カード | 年会費3,300円(税込) 最大9枚まで発行可能 |

| ポイント還元率 | 0.5%(海外での利用時2倍) |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードの年会費は初年度無料、2年目以降は33,000円(税込)で利用できます。

の主な付帯サービスや特典は、以下のとおりです。

・SAISON MILE CLUBにサービス年会費5,500円(税込)で登録可能

・引き落とし口座を個人名義口座と法人名義口座(代表者名が併記されているもの)から選択可能

・国内主要空港のラウンジを無料で利用できる

通常、セゾンカードではカード利用で永久不滅ポイントを貯めることができますが、サービス年会費5,500円(税込)で「SAISON MILE CLUB」に登録すると、ショッピング利用1,000円(税込)につき、JALのマイルを10マイル貯められるようになります。

また、永久不滅ポイントに関しては2,000円(税込)の利用ごとに1ポイント貯まるため、マイルと永久不滅ポイントを並行して貯められます。※

本カードを消費税の支払いに用いることで、事業を行ううえで必ず必要な消費税の支払いで、JALのマイルや永久不滅ポイントを効率的に貯めることができます。

また、引き落とし口座を個人名義口座と法人名義口座から選択できるのは、経費管理の観点からは非常に便利なポイントです。

※ 一部付与対象外となるご利用がございます。

まとめ

個人事業主の課税売上高が1,000万円超となった年には、課税事業者として届出書を提出しなければなりません。一般課税・簡易課税によって計算方法と納付期限が異なるため、どちらを選ぶべきかをあらかじめ明確にしておきましょう。

支払方法にわずらわしさを感じている方には、「セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カード」や「セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード」の利用がおすすめです。

セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カードは、年会費無料なのでカードの維持費を気にすることなく利用でき、セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードは、消費税の支払いに利用することでJALのマイルや永久不滅ポイントを効率的に貯めることができます。

それぞれ強みが異なるカードなので、自身にとってより便利に利用できるビジネスカードの発行を検討してみてください。