ビジネスカードは法人でなくてもつくれる?個人が持つメリットや注意点、発行手順を解説

結論からお伝えすると、個人でもビジネスカードを発行することは可能です。

ビジネスカードの特長と選び方のポイントを押さえることで、今後のビジネスの場で役立つクレジットカードを選択できるようになります。

本記事では、ビジネスカードに興味がある個人の方に向けて、個人がビジネスカードを持つメリットやデメリット、選び方のポイントを解説します。

ビジネスカードは個人でもつくれる?

ビジネスカードとは、ビジネス向けのさまざまな機能や特典が多く付帯しているクレジットカードです。

一般的な法人カードは、会社の経営状況や設立年数などの会社情報が調査され、通常よりも厳しい審査を通過しなければ発行することができません。

一方、クレジットカード会社によっては、ビジネスカードでも個人の信用情報を照会して審査が行われる場合があり、個人審査であれば法人化していない個人事業主や、副業を行っている個人でもお申し込みが可能なケースがあります。

ビジネスカードには「プライベートとビジネスの決済を分けられる」「経費計上でもポイントが還元される」など、さまざまなメリットがあります。

ビジネスカードのメリットは後述しますが、これらの特長を踏まえると、将来的に起業を考えている方やフリーランスとして独立を考えている方におすすめです。

ビジネスカードを個人が持つメリット

ビジネスカードとは、支払口座を屋号付きの口座に設定できるクレジットカードです。

プライベートな出費とビジネスでの出費を分けることで、経費計上の手間を省けることが大きなメリットで、それ以外にも数多くの特典が付帯しています。

ビジネスカードを持つメリットは以下のとおりです。

● 経費でもポイント還元される

● プライベートとビジネスの決済を分けられる

● キャッシュフローの把握ができる

● 急な出費に対応できる

個人事業を営むうえではさまざまな名目の経費がかかりますが、一人でお金の管理を行うのは煩雑な作業です。

これをサポートしてくれるのがビジネスカードです。個人がビジネスカードを持ち、お支払いをまとめることで得られるさまざまなメリットを紹介します。

経費でもポイント還元される

事業を行ううえで発生する経費のお支払いをビジネスカードで決済すると、クレジットカードのポイントを貯められます。

貯まったポイントの使い道は、クレジットカード会社によって異なります。

例えば、クレディセゾンが発行するセゾンカードでは、有効期限の定めがない「永久不滅ポイント」を貯められます。

貯めた永久不滅ポイントは、2万点以上の人気アイテムが出品中のセゾンカードの総合通販サイト STOREE SAISON(ストーリーセゾン)で使えます。

プライベートとビジネスの決済を分けられる

仕事上でかかる費用を現金で支払うと、レシートの管理や経費計上が面倒になりがちです。また、プライベートとビジネスでの出費の区別が難しいという問題もあります。

しかし、ビジネスでのお支払いをビジネスカードにまとめると、経費の金額が自動的に記録され、経費計上の手間を簡略化できます。

クレジットカードの明細は、経費のお支払いを管理する手段として役立ちます。店舗から発行される領収書などと併せて保管すれば、確定申告の際に情報が足りないという理由で困ることもなくなります。

キャッシュフローの把握ができる

将来的に起業やフリーランスとしての独立を考えているなら、今後のビジネスライフのなかでキャッシュフローを把握することはとても大切です。

キャッシュフローとは、入ってくるお金と出ていくお金の流れを指す言葉です。キャッシュフローを把握しなければ、現金が不足する可能性があります。

個人事業主であれば、1年に1度の確定申告だけでなく、毎月の支払情報もすべて自身で管理している方が少なくありません。

しかし、現金払いやプライベートなクレジットカードでのお支払いは、情報の洗い出しが必要になるため、作業が煩雑になりがちです。

一方、ビジネスカードを適切に活用すれば、クレジットカードの利用明細を見るだけでキャッシュフローの把握がしやすくなり、お支払いに余裕を持って対応できるようになります。

急な出費に対応できる

利用限度額の上限によっては、ビジネスでの大きな出費に対応できない場合があります。

不足分を現金やほかの個人カードで支払おうとすると、領収書や利用明細の管理が複雑になりがちです。

ビジネスでの利用を前提としたビジネスカードであれば、個人カードより利用限度額が比較的高めに設定されるため、高額なお支払いにも対応しやすくなります。

ビジネスカードを個人が持つときの注意点

ビジネスカードを個人が持つ場合の注意点は、主に以下の2点です。

● 年会費がかかる可能性がある

● 分割払いやリボ払いに対応していないことがある

それぞれの注意点を解説するので、将来的に起業を考えている方やフリーランスとして独立を予定している方は、ぜひ参考にしてください。

年会費がかかる可能性がある

ビジネスカードにはさまざまな種類があり、年会費がかかるカードも多く存在します。

一方、個人向けの一般的なクレジットカードのなかには、そもそもの年会費が無料のものや、1年に1度の利用で翌年の年会費が無料になるクレジットカードなど、さまざまなタイプが登場しています。

ビジネスカードを保有することで、多少の費用がかかる可能性があることを覚えておきましょう。

なお、クレディセゾンが提供する「セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カード」のように、ビジネスに役立つ優待特典が付帯しながら、年会費無料で発行可能なビジネスカードも存在します。

年会費などのランニングコストが気になる方は、年会費無料のビジネスカードを探してみるのがおすすめです。

分割払いやリボ払いに対応していないことがある

個人カードと異なり、ビジネスカードでは分割払いやリボ払いに対応していない場合があります。

通常のクレジットカードで分割払いやリボ払いを利用する機会が多い方は、ビジネスカードの検討段階で事前に支払方法を確認しておくと良いでしょう。

なお、クレディセゾンが提供するビジネスカードは1回払いのほかに、一部のセゾンカード加盟店では2回払いやボーナス払い(一括・2回)、リボ払いも可能です(※)。

また、1回払いを利用後、リボ払いへ変更することもできるため、状況に合わせて幅広い支払方法を選択できます。

(※)お店やテナントなどによってはご利用いただけない場合もありますので、ご利用の際は売場の係員に必ず確認してください。

ビジネスカードと一般カードの違い

本項目では、ビジネスカードと一般カードの違いを深掘りしていきます。ビジネスカードと一般カードの違いは、主に以下の3点です。

● 設定できる決済口座

● 付帯サービス

● 追加カードの発行枚数

ビジネスカードと一般カードの違いとしては、決済口座、付帯サービス、追加カードの発行枚数などが挙げられます。それぞれの違いについて詳しく見ていきましょう。

設定できる決済口座

ビジネスカードでは、法人口座を設定できるクレジットカードがあります。

引き落とし口座として法人口座を利用することで、法人利用と個人利用を区別でき、経費管理がしやすくなります。

なお、クレディセゾンのビジネスカードでは、個人口座・法人口座のどちらも選択が可能です。

将来法人化を考えている個人事業主の方は、法人口座が設定できるビジネスカードを利用しておくと便利です。

付帯サービス

一般的なクレジットカードの付帯サービスとしては、ショッピング、グルメ、レジャーなどの優待特典、旅行保険やポイント還元率の優遇特典などが挙げられます。

一方、ビジネスカードでは、ビジネス向けの優待特典が付帯します。

例えば、「セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カード」では、ヤフービジネスサービスやクラウドワークス、アマゾン ウェブ サービス(AWS)など、ビジネスシーンで活躍する機会が多いサービスを利用すると、通常よりもポイントが多く貯められます(※1)(※2)。

ビジネスで役立つ割引や優待を利用することで、事務作業などの業務負担を軽減できたり、会社に必要なシステムをお得に利用できたりします。

(※1)ほかカードにてSAISON MILE CLUB(セゾンマイルクラブ)へご入会いただいている方は本サービスの対象外となります。

(※2)一部還元率の異なるサービスおよび加盟店がございます。

追加カードの発行枚数

一般のクレジットカードの場合、家族カード(ファミリーカード)を発行できる場合があります。

一方、ビジネスカードの場合は、従業員が利用可能な追加カードを発行できます。

例えば、セゾンカードの場合、家族カード(ファミリーカード)は多くのクレジットカードで4枚まで発行可能ですが、ビジネスカードでは最大9枚までの追加カードを発行可能です。

経費の支払用にも利用されるビジネスカードなので、より多くの追加カードを発行できるように設定されています。

個人がビジネスカードをつくるときに重視すべきポイント

ビジネスカードにはさまざまな種類があり、個人カードと同じようにポイント還元率や利用限度額に違いがあります。

これから初めてビジネスカードをつくる個人の方は、以下の4点に着目してクレジットカードを選ぶのがおすすめです。

● ポイント還元率が高いか

● 付帯サービスが充実しているか

● コストパフォーマンスが高いか

● 追加カードは何枚まで発行できるか

サービスの内容やコストパフォーマンスを加味して、ビジネスの強い味方となる最適なビジネスカードを選択しましょう。

ポイント還元率が高いか

ビジネスカードと現金払いの大きな違いとして、ポイント還元の有無が挙げられます。

ポイント還元率の高いビジネスカードは、経費節減の効果が期待できるという視点を持ちましょう。

ビジネスカードのポイント還元率は、0.3%〜1.0%程度が一般的です。

ビジネスカードのほとんどは、還元されるポイントの保持期間が定められているため、失効するタイミングを把握しておくことも重要です。

一方、クレディセゾンの「セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード」では、ポイントの有効期限がない「永久不滅ポイント」を貯められます。

また、優待価格のサービス年会費5,500円(税込)で「SAISON MILE CLUB(セゾンマイルクラブ)」に登録すると、永久不滅ポイントに加え、ショッピングの利用ごとにJALのマイルも貯まります。(※1)

永久不滅ポイントはJALのマイルに交換できるため、マイル還元率でいえば最大1.125%と業界内でも高水準の還元率となり、たいへんお得です(※2)(※3)。

(※1)一部付与対象外となるご利用がございます。

(※2)一部還元率の異なるサービスおよび加盟店がございます。

(※3)小数点以下は繰り上げになります。

付帯サービスが充実しているか

ビジネスカードのなかには、出張の手配や手荷物の手配などのトラベルサービスが充実しているものがあります。

今後の事業で出張の機会が多いことが予想される場合は、トラベルサービスの有無にも気を配りましょう。

例えば、クレディセゾンの「セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード」では、無料で利用できる2種類のトラベルサービスがあります。

ひとつ目は、世界に広がる1,700ヵ所以上の空港ラウンジを利用できる「デジタル会員証(プライオリティ・パス アプリ)」に年会費無料でお申し込みできます(※1)(※2)(※3)。

空港ラウンジにおいて、軽食・ドリンクサービスやインターネットサービスなど、さまざまな特典を利用できる点が特長です。

もうひとつは「コンシェルジュ・サービス」です。24時間365日、電話1本するだけで出張時のホテル・レストランの紹介や手配をサポートしてくれます。また、セゾンカードのスマートフォンアプリ「セゾンPortal」から24時間、チャットでもお問い合わせが可能です(※4)。

(※1)通常年会費 469米ドル(プレステージプラン)

(※2)別途「デジタル会員証(プライオリティ・パス アプリ)」へのお申し込みが必要となります。

(※3)プライオリティ・パスのプラン内容はカードによって異なります。

(※4)「カードのご利用に関するお問い合わせ」のみ、10:00〜17:00の対応とさせていただきます。

コストパフォーマンスが高いか

ビジネスカードの年会費は、数千円から数万円とクレジットカードの種類によってさまざまで、付帯サービスの内容も異なります。

利用目的に合った付帯サービスがあるかを考慮して、コストパフォーマンスの高いビジネスカードを選ぶことが重要です。

例えば、「セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード」の場合、条件を満たすことで補償が適用される国内旅行傷害保険と海外旅行傷害保険(※)が付帯します。

年会費は初年度無料、2年目以降は33,000円(税込)なので、付帯サービスと今後のランニングコストを天秤にかけて、ご自身のビジネスに見合ったクレジットカードであるかを慎重に見極めましょう。

(※)航空券代や宿泊費などのお支払いに本カードを利用した場合に適用されます。

追加カードは何枚まで発行できるか

将来的に従業員を雇うことを考えている場合は、そのビジネスカードで何枚までの追加カードを発行できるかも大事なポイントです。

従業員に追加カードを持たせておくことで、経費のお支払いをビジネスカードに集約でき、経費精算が楽になります。

追加カードを発行できる枚数はカードごとに異なるので、発行を検討しているビジネスカードで必要な枚数が発行できるのかを事前に確認しておくと良いでしょう。

クレディセゾンが発行する「セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード」は、最大9枚までの追加カードを発行できます。

ビジネスカードの発行手順

ビジネスカードは、以下の流れで発行できます。

1. インターネットなどからお申し込み

2. 申込確認の電話連絡

3. 審査結果メール

4. カード受け取り

ビジネスカードはインターネットからお申し込みが可能です。申込後、クレジットカード会社から確認のための電話連絡が入る場合があります。

その後、審査が完了すると、登録したメールアドレスに審査結果メールが届くのでチェックしましょう。

審査に通過していた場合、カードが発行され、自宅に発送されます。セゾンカードの場合、審査結果メールが到着した日の翌日から数えて最短3営業日後に発送されます。

ビジネスカードのお申し込みに必要な書類

法人向けのビジネスカードの場合には、一般的に以下の書類の提出が必要となります。

● 法人確認書類(登記簿謄本、印鑑証明書など)

● 決算書

● 代表者の本人確認書類

法人確認書類として登記簿謄本や印鑑証明書などの提出が必要です。

また、代表者の本人確認書類も併せて提出が必要となります。さらに、クレジットカードによっては決算書の提出が求められる場合もあります。

一方、個人事業主が個人名義で発行できるビジネスカードの場合、本人確認書類の提出のみで発行できるクレジットカードが一般的です。

クレディセゾンのビジネスカードも、決算書や登記簿謄本は不要で、本人確認書類の提出のみで発行できます。

個人でもつくれるおすすめのビジネスカード2選

個人でもつくれるおすすめのビジネスカードは、以下の2つです。

● セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カード

● セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード

一口に「ビジネスカード」といっても、その種類はさまざまです。クレジットカードごとに利用できるサービスや優待特典の内容は異なります。

クレディセゾンのビジネスカードでは、有効期限のない永久不滅ポイントが貯まるほか、各種のビジネス向けの特典が付帯します。ビジネスカードの利用を始めたい個人事業主の方に適しています。

それぞれのクレジットカードの特長を解説するので、ご自身のビジネススタイルに合った1枚を選択しましょう。

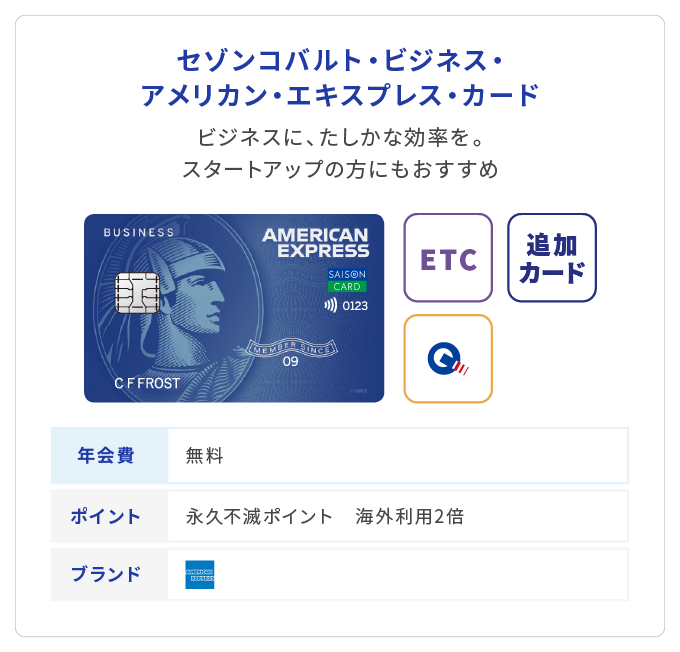

セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カード

セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カードは、年会費無料で利用できるビジネスカードです。

申込時は決算書や登記簿謄本の提出が不要なため、起業して間もない会社や個人事業主の方でも気軽にお申し込みできます。

また、一時的な増額申請に対応しているため、高額になりやすい税金も無理なく支払えます。支払額に対してはポイントが還元され、節約や経費削減につながります。

このほか、会計・給与計算のクラウドサービス「かんたんクラウド(MJS)」の月額利用料2ヵ月無料という特典が付帯しているのも魅力です。本サービスには自動仕訳作成機能が搭載されており、経理業務の効率化を行えます。

さらに、特定のビジネス関連のサービスでカードを利用すると、通常のポイント還元率0.5%の4倍である2%のポイント還元が受けられます(※1)(※2)。以下は、ポイント4倍サービスの対象になるサービスの一例です。

● アマゾンウェブサービス(AWS)

● エックスサーバー

● お名前.com

● かんたんクラウド(MJS)

● クラウドワークス

● サイボウズ

● マネーフォワード クラウド

● モノタロウ(事業者向けサイトのみ対象)

● Yahoo!ビジネスサービス

日常生活で役に立つセゾンカード会員限定の特典も充実しており、例えば、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただける「セゾンの木曜日」があります。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、WEB(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくことで特別料金で映画鑑賞が可能です。

(※1)ほかカードにてSAISON MILE CLUB(セゾンマイルクラブ)へご入会いただいている方は本サービスの対象外となります。

(※2)一部還元率の異なるサービスおよび加盟店がございます。

>>詳細はこちら

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード

「セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード」の特長は、以下のとおりです。

● 年会費は初年度無料、翌年度以降33,000円(税込)

● 追加カードは最大9枚まで発行可能(1枚につき年会費3,300円(税込))

● サービス年会費5,500円(税込)の「SAISON MILE CLUB(セゾンマイルクラブ)」の登録で、JALのマイル最大1.125%還元(※1)(※2)

● クレジットカードの利用限度額を高額に設定できる可能性がある

● プラチナカードならではの「コンシェルジュ・サービス」や「旅行傷害保険(※3)」なども利用可能

年会費は初年度無料、2年目以降は33,000円(税込)で利用できます。

個人用カードと異なり、引き落とし口座を「個人名義口座」と「法人名義口座(代表者名併記のもの)」から選べることがビジネスカードの魅力です。法人名義口座を選べば、経費管理がスムーズになるでしょう。

また、海外ショッピングでは通常の2倍(1,000円につき2ポイント)の永久不滅ポイントが貯まるため、事業で使う物品やサービスを購入する際もお得です。

なお、1枚あたり3,300円(税込)の年会費で最大9枚までの追加カードを発行可能です。追加カードでの支払いも、永久不滅ポイントの付与対象のため、ビジネスで使う物品・サービスの支払いに備えて、社員に追加カードを持たせておきましょう。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードは、ビジネスに役立つ優待特典・サービスが充実しています。

また、ビジネス用カードでありながら、「SAISON MILE CLUB(セゾンマイルクラブ)」を優待価格のサービス年会費5,500円(税込)で利用できる点も特長です。

なお、世界に広がる1,700ヵ所以上の空港ラウンジをご利用いただける「デジタル会員証(プライオリティ・パス アプリ)」に年会費無料でお申し込みいただけます(※4)(※5)(※6)。

旅行傷害補償や海外でのサポート体制なども手厚いため、海外出張の際にも安心の1枚です。

ほかにも、「セゾンの木曜日」の利用で映画がお得に楽しめたり、「セゾンフクリコ」が入会費・年会費無料で利用できます。

「セゾンフクリコ」とは、全国25,000以上の施設を最大66%OFFで使える優待割引サービスです。特別優待として映画鑑賞券が1,300円(税込)からご購入可能です(お一人様20枚/年まで)。

ほかにも、レジャーやグルメ、トラベルなどさまざまな優待割引を、専用サイトからいつでもご利用いただけます。

(※1)一部還元率の異なるサービスおよび加盟店がございます。

(※2)小数点以下は繰り上げになります。

(※3)海外旅行傷害保険は、航空券代や宿泊費などのお支払いに本カードを利用した場合に適用されます。

(※4)通常年会費 469米ドル(プレステージプラン)

(※5)別途「デジタル会員証(プライオリティ・パス アプリ)」へのお申し込みが必要となります。

(※6)プライオリティ・パスのプラン内容はカードによって異なります。

>>詳細はこちら

まとめ

ビジネスカードを選ぶうえで重要なポイントは以下の4つです。

● ポイント還元率が高いか

● 付帯サービスが充実しているか

● コストパフォーマンスが高いか

● 追加カードは何枚まで発行できるか

ビジネスカードを持つなら、個人事業主として有効活用できるカードを選びましょう。

年会費をかけずにビジネスカードを利用したい方には「セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カード」、手厚いサービスや高いコストパフォーマンスを求めるのなら「セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード」がおすすめです。

上記のクレジットカードは代表者の個人与信で審査されるため、登記簿謄本や決算書も不要です。事業を始める前の1枚として、ぜひお申し込みをご検討ください。

(※)「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。