パーチェシングカードとはどんなカード?利用するメリットやおすすめのカードも解説

そこで今回は、パーチェシングカードのメリットについて解説します。

パーチェシングカードとは?

パーチェシングカードとは、仕入れやシステム利用料などの「企業間取引(BtoB決済)」に利用できるクレジットカードです。英語でPurchasingと表記し「購入する」という意味で、次の支払いに利用できます。

● リスティング広告料

● WEB通販利用

● 携帯電話料金

● クラウドサーバー利用料金

● 公共料金

● 各種税金(法人税、消費税・地方消費税、申告所得税・復興特別所得税)

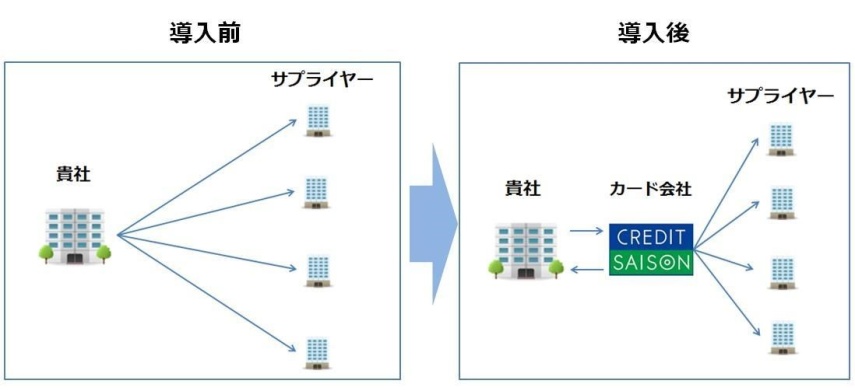

上記の支払いは、通常のクレジットカードや法人カードでも可能です。しかし、通常のクレジットカードや法人カードだと、それぞれの取引先に経費を個別に支払う仕組みになっています。

個別に支払う場合、部門数や取引先が多い企業だと、経費をまとめるのに時間と手間が掛かってしまうでしょう。パーチェシングカードで決済すると、部門や取引先によってバラバラだった支払いをカード発行会社が一本化してくれるため、面倒な経理業務を軽減できます。

また、バーチェイシングカードは「カード」という名称はついているものの、プラスチック製のカードは発行されない「カードレス(プラスチックカード不発行)」型のクレジットカードです。

パーチェシングカードのメリット

パーチェシングカードは、複数のサプライヤー(仕入先・供給元など)に対する支払い業務を集約・管理できるクレジットカードで、次のようなメリットがあります。

● 請求の一本化による経理業務を効率化できる

● 振込手数料の削減

● 担当変更による登録変更が不要

● ガバナンス強化とセキュリティ強化

● カードレスでカード紛失・盗難の心配がない

● 高額経費の支払いも可能

● 長期の後払いが可能

パーチェシングカードの最大のメリットは、複数ある請求を一本化して経理業務を効率化できることです。

本来なら、サプライヤーごとに口座や支払日が異なるため、経費の数が多いほど経理業務に時間や手間がかかります。また、手間がかかり複雑なため、ミスを起こしトラブルの原因となる可能性もあります。

パーチェシングカードを利用すれば、サプライヤーからの請求をカード発行会社が部門や取引先ごとにまとめて処理してくれます。支払先をカード会社に一本化できるため、請求書ごとに発生した振込手数料を減らすことができ、担当変更による登録変更の手続きも不要です。

パーチェシングカードを利用するとガバナンス強化とセキュリティ強化にもつながります。

支払いがキャッシュレスとなり、カード払いによって経費の流れが可視化され、不要な経費の洗い出しに活かせます。従業員が経費を個人のクレジットカードで決済し、ポイントを貯めるという利益供与もありません。カードレスなら、カード紛失の心配がないというのも大きな特徴です。

パーチェシングカードでは、高額経費の支払いや、一般的なクレジットカードよりも長期の後払いが可能です。セゾンカードのパーチェシングカードなら、最大84日後のスキップ払いが可能なため、急にまとまった資金が必要になった場合でも対応できます。

パーチェシングカードとコーポレートカードの違い

コーポレートカードとは、法人カードの一種で、出張費や交際費を始めとした企業の経費全般に使用されるクレジットカードです。パーチェシングカードとは、企業の購買活用や特定の固定費の支払いに使う点で異なります。

次の表はパーチェシングカードとコーポレートカードの違いをまとめたものになります。

| パーチェシングカード | コーポレートカード | |

|---|---|---|

| 使用目的 | 企業の購買活動 特定の固定費の支払い |

社員の出張費や交際費 企業の経費全般 |

| カードの名義 | 法人名義・部署名義 | 法人名義 |

| 支払い回数 | 1回払い | 1回払い、2回払い、ボーナス払い、リボ払い |

| カードレス | ◯ | △(クレジットカードの種類による) |

コーポレートカードが経費全般に使える法人カードに対して、パーチェシングカードは利用場所を特定化して、ガバナンス強化や不正利用抑制を図れる法人カードになります。

また、パーチェシングカードは、利用者名義でなく、部門名や購買費目でカード番号の発番が可能となり、購買状況を把握しやすくなります。

パーチェシングカードと個人向けクレジットカードの違い

個人向けクレジットカードは個人名義で発行されるクレジットカードのことです。主に店舗での支払いやネットの買物、携帯電話の利用料金など、個人的な出費の決済に利用できます。

一方で、パーチェシングカードは法人名義や部署名義で発行できるカードで、主に会社の出費の決済に利用できます。

個人向けクレジットカードは支払い回数や方法は多岐にわたっていますが、パーチェシングカードは1回払いが多いという点で異なります。

また、個人向けクレジットカードの支払い口座は個人名義ですが、パーチェシングカードは法人名義です。ただし、部署名義や購買費目でカード番号の発番ができるので、利用者が変更となっても再発番の必要がなく、事務作業が省けるというメリットがあります。

おすすめのパーチェシングカード

おすすめのパーチェシングカードは、セゾン・アメリカン・エキスプレス(R)・ビジネス プロ・パーチェシングカードです。

● 法人代表者が20歳以上であれば申込可能(個人事業主は申込不可)

● 通常カード同様、代表者の本人確認物(運転免許証やマイナンバーカードなど)

● 決算書や登記簿の提出は必須ではない(諸情報の入力は必要)

● 「カードレス(プラスチックカード不発行)」型の法人カード

● キャッシュバックサービスコース(常時0.5%のキャッシュバック)

● スキップ払いコース(最長84日後の支払い・手数料0円+キャッシュバック0.25%)

● カード毎の限度額設定

法人代表者が20歳以上であれば運転免許証やマイナンバーカードなどの本人確認物で申込可能です。

申し込みの際には決算書や登記簿の提出は必須でないので、起業したばかりの方でも申し込みが可能です。ただし、申し込みフォームのなかで売上高、経常利益、純利益、資本金、現預金などの決算情報の入力は必要です。

また、「カードレス(プラスチックカード不発行)」型の法人カードです。プラスチックカードを発行せず、カード番号やセキュリティコードなどのデータのみで支払いが行えます。

年会費は代表カードが11,000円(税込)、追加カードは1枚につき1,100円(税込)で、最大99枚まで追加カード番号を設定できます。

カードごとに利用可能な限度額を設定可能で、利用加盟店を限定して不正利用を防止します。なお、2枚目以降は総務部や営業部などの部署名の名義設定が可能です。

セゾン・アメリカン・エキスプレス・ビジネス プロ・パーチェシングカードでは「キャッシュバックサービスコース」か「スキップ払いコース」のどちらかを選択できます。

「キャッシュバックサービスコース」は常時0.5%のキャッシュバックが適用されるサービスです。「スキップ払いコース」はキャッシュバック率が0.25%に低下しますが、支払いを最長84日後まで手数料無料でスキップできます。

「キャッシュバックサービスコース」と「スキップ払いコース」は両方とも会社経営に役立つ機能なので、会社にとって使いやすい方を選びましょう。

セゾン・アメリカン・エキスプレス・ビジネス プロ・パーチェシングカードはリスティング広告料や公共料金、各種税金などの特定の支払いに対応しているカードです。

煩雑になりがちな業務を軽減できるだけでなく、決済するたびにキャッシュバックされるので経費を抑える効果もあり、スキップ払いを選択すればキャッシュフローを改善できるといった複数のメリットがあるカードとなっています。

パーチェシングカードのまとめ

パーチェシングカードは企業間取引に最適な法人カードの一種で、煩雑になりがちな支払業務の削減を実現できます。

請求先をカード会社に一本化でき、振込手数料の削減や担当変更による登録変更が不要、ガバナンスとセキュリティを強化できる、支払いの用途や店舗が限られているなど、メリットがいくつもあります。

一方、一般的な法人カードと異なる機能を搭載しているので、きちんとメリットや内容を把握したうえで、カードの利用を検討しましょう。

パーチェシングカードを探している方には、煩雑になりがちな業務を軽減でき、経費を抑えられる、セゾン・アメリカン・エキスプレス・ビジネスプロ・パーチェシングカードがおすすめです。