個人事業主がクレジットカードで経費計上をするメリットは?仕訳例や注意点も紹介

個人事業主が事業用としてクレジットカードを発行する際には、小規模なビジネスに特化した法人カードがおすすめです。

本記事では、個人事業主がクレジットカードで経費計上をするメリットや仕訳例、注意点などを解説します。

個人事業主は個人カード・法人カードのどちらでも事業用として利用できる

「法人カード」は、ビジネスシーンに役立つサービスが優待価格で利用できたり、従業員用の追加カードが発行できたりと、ビジネスに特化したサービスが付帯しているのが大きな特長です。

「法人」と名前が付いているため、法人でなければ発行できないように感じるかもしれませんが、カードによっては個人事業主の方もお申し込み可能です。

事業用のクレジットカードを発行する際は、個人カードだけでなく法人カードも選択肢のひとつとして検討すると良いでしょう。

関連:法人カードとは?個人カードとの違いやメリット・注意点を解説!おすすめカードも紹介

法人カードにはビジネスカードとコーポレートカードがある

「法人カード」と呼ばれるクレジットカードは、中小企業や個人事業主向けの「ビジネスカード」と、大企業向けの「コーポレートカード」に分けられるのが一般的です。

コーポレートカードは、従業員向けの追加カードをビジネスカードよりも多く発行できる傾向があるため、従業員数が多い大企業に適しています。

ただし、法人のみを対象としており、個人事業主が申し込めないカードも多数あります。

また、クレジットカード会社やカードの種類によって、発行できる追加カードの枚数は異なります。

なお、本記事では個人事業主でも発行できる法人カードにのみ焦点を当てて解説します。

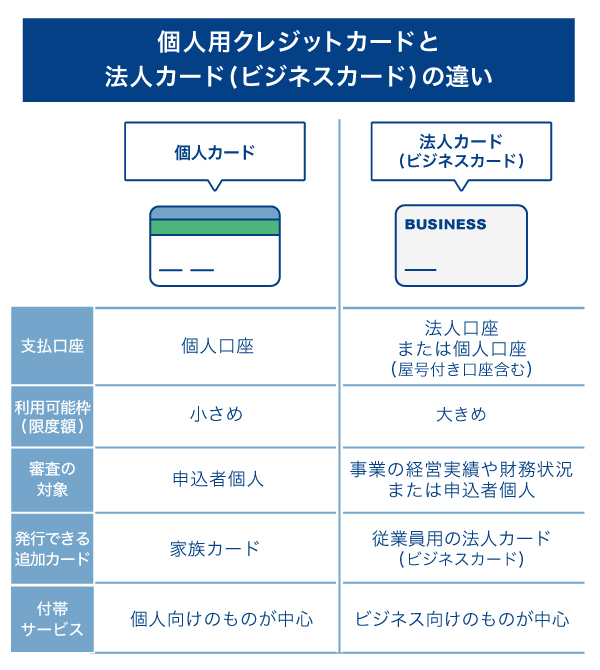

個人用クレジットカードと法人カードの違い

個人カードと法人カードの違いは、以下のとおりです。

個人事業主が事業用としてクレジットカードを選ぶなら、法人カードがおすすめです。

一般的に、法人カードは個人カードよりも利用可能枠(限度額)が大きく、付帯サービスもビジネス向けです。個人事業主は事務所や店舗の家賃、駐車場の代金、水道光熱費、交通費、消耗品費など多額の経費を支出することもあります。

また、「パソコンが壊れて買い替えが必要になった」といった、急に高額な備品の購入が必要になるシーンに備えて、利用可能枠(限度額)が大きい法人カードを所有しておくと安心です。

関連:個人事業主におすすめのビジネスカードは?メリット・デメリットや選び方のポイントを解説

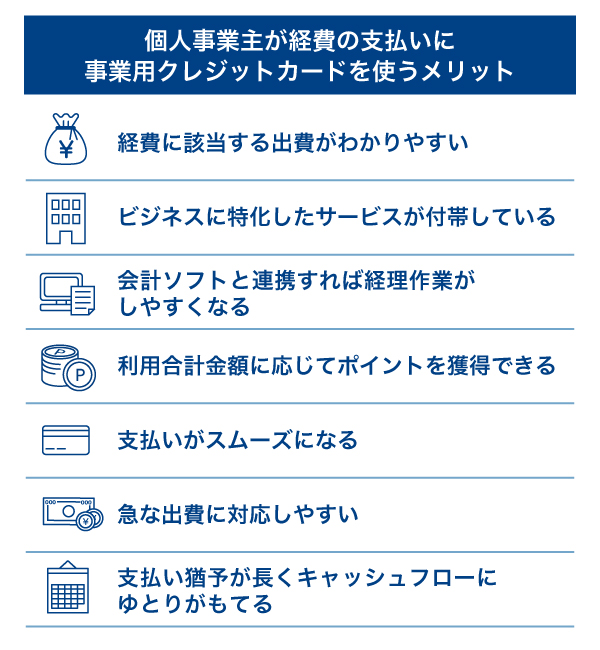

個人事業主がクレジットカードで経費計上をするメリット

個人事業主が経費のお支払いにクレジットカードを使うメリットは、以下のとおりです。

経費に該当する出費がわかりやすい

プライベート用と事業用のクレジットカードを分ければ、事業に関する支出がわかりやすくなります。

プライベート用と事業用を分けずにクレジットカードを利用すると、帳簿に記帳する前に利用明細のなかから事業に利用した分だけを抽出しなければなりません。

しかし、事業用クレジットカードに経費のお支払いをすべて集約すれば、利用明細には経費のみが記載されます。事業に関する支出がわかりやすくなるうえ、経理処理を効率化してメインの業務に集中することが可能です。

ビジネスに特化したサービスが付帯している

数あるクレジットカードのなかには、旅行傷害保険やショッピング保険、優待特典などのサービスが付帯しているものもあります。

なかでも法人カードは、ビジネスに特化したサービスが付帯している場合があります。法人カードに付帯しているサービスの例は、以下のとおりです。

● 会計ソフトやレンタカーなどのビジネスに役立つサービスが優待価格で利用できる

● 顧問弁護士サービスを優待価格で利用できる

● 海外・国内旅行傷害保険が付帯している

● 国内・海外の空港ラウンジサービスが付帯している

● 航空券や特急券、ホテルなどの手配を依頼できるコンシェルジュ・サービスが使える

● 従業員向けの追加カードを発行できる

会計ソフトと連携すれば経理作業がしやすくなる

会計ソフトのなかには、クレジットカードと連携できるものがあります。クレジットカードを会計ソフトと連携することで、カードを利用するたびに利用明細が会計ソフトに同期されるため、経理作業がしやすくなります。

手作業でクレジットカードの利用明細を入力する必要がなく、入力ミスを防ぐことも可能です。

利用合計金額に応じてポイントを獲得できる

経費をクレジットカードで支払えば、利用合計金額に応じてポイントを獲得できます。

貯めたポイントで備品と交換したり、クレジットカードのお支払いに充当したりすれば、経費削減につながります。

関連:クレジットカードのポイントの使い方を徹底解説!還元率が高いおすすめのカードを紹介

お支払いがスムーズになる

備品の購入をしたり、新幹線や高速道路を利用したりと、個人事業主が事業を行ううえで日々さまざまなお支払いが発生します。

上記のようなお支払いを1枚の法人カードにまとめれば、現金を用意したり振込対応をする必要がなく、振込手数料がかかることもありません。

現金のやり取りが不要なため、会計の時間そのものを短縮することも可能です。

急な出費に対応しやすい

タクシーや新幹線での移動、会食など急ぎの場面で高額なお支払いが必要になったとき、現金を持ち合わせていなくてもクレジットカードがあればお支払いが可能です。

現金がない場合に一時的にプライベート用のクレジットカードで立て替えることもできますが、その場合、経理処理が煩雑になってしまう可能性があります。

現金派の方でも急な出費に対応できるように、事業用のクレジットカードとして法人カードを1枚持っておくのがおすすめです。

法人カードなら、一般カードに比べて利用可能枠(限度額)が大きいため、高額なお買物も問題なく済ませられるでしょう。

お支払い猶予が長くキャッシュフローにゆとりが持てる

経費をクレジットカード払いにすれば、決済からカード利用料金のお支払いまでに猶予があるため、キャッシュフローにゆとりを持てます。

仕入れや機材購入などで多額のお支払いが必要な場合でも、期日まで猶予があれば資金調達もしやすくなるでしょう。

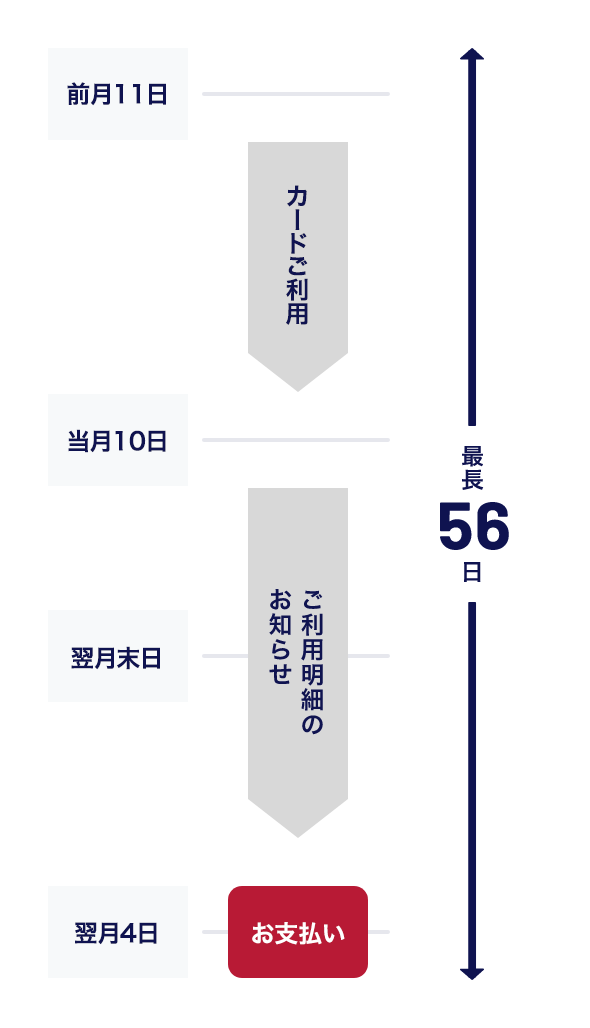

なお、クレディセゾンのビジネスカードは、締め日が毎月10日、お支払い日が翌月4日であるため、決済から支払いまで最長56日の猶予があります。

個人事業主が事業用クレジットカードで支払うときの仕訳例

ここからは、経費を事業用クレジットカードで支払う際にどのように仕訳を行うかを丁寧に解説します。

青色申告で55万円(または65万円)の控除を受けるには、複式簿記による仕訳が必要です。

複式簿記は発生主義という考え方に基づいているため、クレジットカードで支払ったときは、経費を計上したタイミングと実際に口座から引き落としが行われたタイミングに分けて記帳します。

例えば、事業用クレジットカードで情報収集に必要な書籍を購入した場合、以下のような仕訳を行います。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 新聞図書費 | 3,000円 | 未払金 | 3,000円 |

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 未払金 | 3,000円 | 普通預金 | 3,000円 |

ポイントやクレジットカードの年会費も仕訳は必要?

貯めたポイントを利用する際や、クレジットカードの年会費を経費計上する際は、以下のように仕訳を行いましょう。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 仕入 | 10,000円 | 未払金 | 9,500円 |

| 未払金 | 500円 | ||

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 未払金 | 50,000円 | 普通預金 | 49,000円 |

| 雑収入 | 1,000円 | ||

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 諸会費 | 10,000円 | 未払金 | 10,000円 |

クレジットカードの年会費は、「支払手数料」や「雑費」などほかの勘定科目を使用しても問題ありません。ほかのサービスでかかる年会費なども同じ勘定科目を利用すれば、仕訳がよりわかりやすくなり、お金の使い道も把握しやすくなるでしょう。

プライベートに関するお支払いは異なる仕訳が必要

事業用クレジットカードでプライベートの費用を決済してしまった場合は、通常とは異なる仕訳が必要です。

例えば、事業用の備品をクレジットカードで購入した場合は「消耗品費」など用途に応じた勘定科目で仕訳しますが、プライベートの費用を決済してしまった場合は「事業主貸」で仕訳します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 消耗品費 | 1,000円 | 未払金 | 1,000円 |

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 事業主貸 | 3,000円 | 未払金 | 3,000円 |

事業用として法人カードを発行する際は、なるべくプライベートの支出をしないように心がけましょう。せっかく事業用の支払先を分けても、プライベートの支出が多くなると事業に関する支出がわかりづらくなり、非効率となってしまいます。

個人事業主がクレジットカードで経費計上をする際の注意点

個人事業主がクレジットカードで支払う際は、以下の点に注意が必要です。

● 領収書の代わりに取引内容がわかる書類を保管する

● 帳簿書類の保存期間を確認する

● 仕入税額控除の適用にはインボイスが必要

それぞれ解説します。

領収書の代わりに取引内容がわかる書類を保管する

経費のお支払いにクレジットカードを利用した場合、領収書は必要ありませんが、代わりに取引内容がわかる書類の保管が必要です。

領収書の代わりとなる書類には、以下の情報が記載されている必要があります。

● 決済年月日

● 宛名

● 書類作成者

● 取引内容

● 金額

具体的には、店舗が発行する利用明細(レシート)やクレジットカード売上票、ウェブ明細などが該当します。

なお、電子帳簿保存法の改正により、電子データで受け取った取引情報はそのまま電子データでの保存が必要です。そのため、ウェブ明細を利用する際は、ダウンロードした明細を電子データとしてそのまま保存しておく必要があります。

帳簿書類の保存期間を確認する

帳簿や帳簿の作成に利用した書類は、一定期間保存が必要です。基本的に青色申告は7年、白色申告は5年保管が必要となるので覚えておきましょう。

なお、帳簿や書類の種類によって保管が必要な期間は異なるため、詳細は国税庁の公式サイトで確認することをおすすめします。

仕入税額控除の適用にはインボイスが必要

個人事業主の方で消費税の納税義務がある課税事業者の場合、2023年10月1日より開始されたインボイス制度への対応が必要です。仕入税額控除の適用を受けるには、インボイスの記載事項を満たす書類が必要です。

なお、クレジットカードの利用明細は、一般的にインボイスの要件を満たす書類に該当しないため、レシートや請求書などを保管していなければ仕入税額控除を受けることができません。

ただし、少額特例の対象となる取引や公共交通機関特例などの例外もあるため、ご自身で判断が難しい場合は専門家に相談することをおすすめします。

個人事業主が事業用クレジットカードを選ぶポイント

個人事業主が事業用クレジットカードを選ぶ際は、以下のポイントを押さえておきましょう。

●年会費とサービスのバランスを確認する

●ポイント還元率を確認する

●利用可能枠(限度額)を増やせるか確認する

●分割払い・リボ払いに対応しているか確認する

それぞれ解説します。

年会費とサービスのバランスを確認する

個人事業主が事業用クレジットカードを選ぶ際は、年会費と付帯サービスのバランスに注目しましょう。

個人カードの場合、一般カードであれば年会費無料のカードも多く、豊富な選択肢から選ぶことが可能です。

一方、法人カードは、旅行傷害保険や空港ラウンジサービスに加え、会計ソフトやレンタカーサービス、従業員向けの追加カードなど、ビジネスに特化したサービスが豊富に付帯するため、一般カードであっても年会費が必要となるカードが多いです。

ただし、年会費が少々高額でも、よく使うサービスや店舗で優待が受けられるのであれば、年会費以上のメリットを受けられる可能性があります。

クレジットカードの年会費は条件を満たせば経費計上できるため、上手に活用できれば経費削減にもつながります。

ただし、付帯サービスがご自身に合わない場合は、コストをかけないためにも年会費無料のクレジットカードがおすすめです。

ポイント還元率を確認する

法人カードは、個人用のクレジットカードに比べてポイント還元率が低くなる傾向があります。ただし、法人カードによっては、ビジネス利用が多い特定の店舗・サービスや海外利用でポイント還元率があがる場合があります。

そのため、法人カードを選ぶ際には、通常時のポイント還元率だけでなく、カード独自の還元率アップサービスも併せて確認しましょう。

利用可能枠(限度額)を増やせるか確認する

事業を行う際は、旅費交通費や接待交際費など、高額な出費が重なる場合もあります。そのため、一般的に利用可能枠(限度額)が大きい法人カードを選ぶと良いでしょう。

必要に応じて利用可能枠(限度額)を一時的、もしくは継続的に増やせるかも併せて確認しておくと、いざというときもスムーズに対応できます。

なお、申込時に設定される利用可能枠(限度額)は、審査を経て個々に設定されるため、人によっては利用可能枠(限度額)があまり高くないケースもあります。

関連:クレジットカードの利用可能額とは?仕組みやよくある疑問を解説

分割払い・リボ払いに対応しているか確認する

多くの個人カードでは、お支払いの際に一括払いのほか、分割払いやリボ払いも選ぶことが可能です。

しかし、法人カードのなかには分割払いやリボ払いに対応していないものがあります。

支払い方法が一括払いしか選べない場合、仕入れや接待などで高額なお支払いが重なると引き落とし金額も高額になる可能性があるため、注意が必要です。

キャッシュフローにゆとりを持たせたい場合は、分割払いやリボ払いも選べる法人カードが良いでしょう。

個人事業主が事業用のクレジットカードを申し込むときに必要なものは?

個人事業主が事業用のクレジットカードを申し込む際は、以下の書類が必要です。

● 本人確認書類(運転免許証など)

● 支払先の銀行口座情報

ただし、必要書類はクレジットカード会社によって異なるため、ウェブサイトなどであらかじめ確認しましょう。また、審査の結果によっては追加書類の提出を求められるケースもあります。

個人事業主が事業用のクレジットカードを申し込む際の流れ

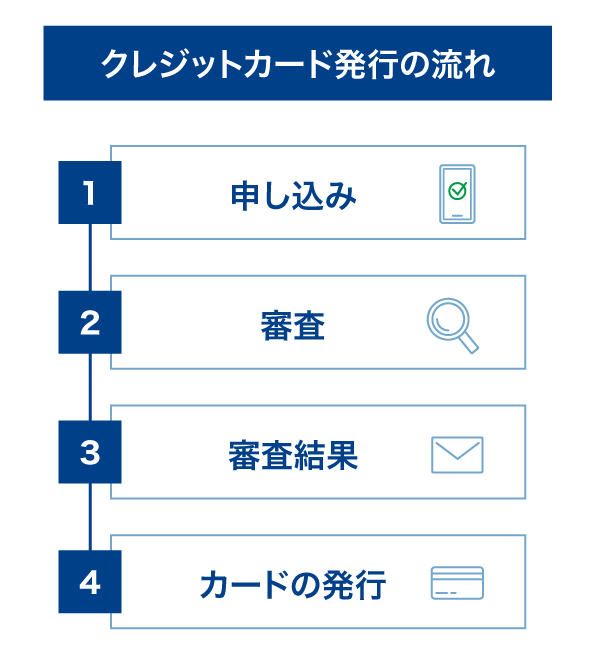

クレジットカード会社によって、法人カードを申し込む流れは異なります。例えば、クレディセゾンが発行するビジネスカードは、以下の流れでお申し込みが可能です。

クレディセゾンのビジネスカードであれば、申込時に決算書や登記簿謄本などの書類が不要なため、個人カードのお申し込みの流れと同様です。

なお、支払い口座を法人口座に設定する場合は、ウェブ上で設定できないため、カード台紙に同封されている口座振替依頼書を返送する必要があります。

個人事業主におすすめ!クレディセゾンのビジネスカード

クレディセゾンのビジネスカードは、経営者のみならず個人事業主や会社員の方もお申し込みいただけます。そのため、副業をしている会社員が事業用として活用することも可能です。

ここからは、個人事業主におすすめのクレディセゾンのビジネスカードを2種類紹介します。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードは、手厚いビジネス向けの特典が付帯したプラチナビジネスカードです。

プラチナカードならではの特典として、専任スタッフが24時間365日対応(※)する「コンシェルジュ・サービス」が利用でき、ビジネスでもプライベートでもサポートが受けられます。

世界中の空港ラウンジをお得に利用できる「プライオリティ・パス(通常年会費469米ドル/プレステージ会員)」には年会費無料で登録でき、フライト前の待ち時間もゆったり過ごせます。

ビジネス向けの特典としては「セゾン弁護士紹介サービス」が利用でき、弁護士に相談したいときには第一東京弁護士会を通じて弁護士の紹介を受けることが可能です。

ほかにも、ビジネスに役立つさまざまなサービスを優待価格で利用できる「ビジネス・アドバンテージ」が付帯しています。

さらに、日常生活で役に立つ特典も充実しており、「セゾンの木曜日」の利用で映画がお得に楽しめたり、「セゾンフクリコ」が入会費・年会費無料で利用できたりします。

「セゾンの木曜日」とは、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただけるお得なサービスです。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、ウェブ(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくと、特別料金で映画を鑑賞できます。

「セゾンフクリコ」とは、全国25,000以上の施設を最大66%OFFで使える優待割引サービスです。特別優待として映画鑑賞券が1,300円(税込)からご購入可能です(お1人様20枚/年まで)。

ほかにも、レジャーやグルメ、トラベルなどさまざまな優待割引を、専用サイトからいつでもご利用いただけます。

(※)「カードのご利用に関するお問い合わせ」のみ、10:00〜17:00の対応とさせていただきます。

>>詳細はこちら

セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カード

セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カードは、年会費無料で利用できるビジネスカードです。

申込時は決算書や登記簿謄本の提出が不要なので、起業して間もない会社や個人事業主の方でも申し込めます。

また、一時的な増額申請に対応しているため、高額になりやすい税金も無理なく支払えます。支払額に対してはポイントが還元され、節約や経費削減につながります。

このほか、会計・給与計算のクラウドサービス「かんたんクラウド(MJS)」の月額利用料2ヵ月無料という特典が付帯しているのも魅力です。本サービスには自動仕訳作成機能が搭載されており、経理業務の効率化を行えます。

さらに、特定のビジネス関連のサービスでカードを利用すると、通常のポイント還元率0.5%(※)の4倍である2%のポイント還元が受けられます。以下は、ポイント4倍サービスの対象になるサービスの一例です。

● アマゾンウェブサービス(AWS)

● エックスサーバー

● お名前.com

● かんたんクラウド(MJS)

● クラウドワークス

● サイボウズ

● マネーフォワード クラウド

● モノタロウ(事業者向けサイトのみ対象)

● Yahoo!ビジネスサービス

日常生活で役に立つセゾンカード会員限定の特典も充実しており、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただける「セゾンの木曜日」などが利用できます。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、ウェブサイト(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくことで、特別料金で映画鑑賞が可能です。

(※)ほかカードにてSAISON MILE CLUB(セゾンマイルクラブ)へご入会いただいている方は本サービスの対象外となります。

(※)一部還元率の異なるサービスおよび加盟店がございます。

>>詳細はこちら

よくある質問

以下では、個人事業主がクレジットカードを持つ際のよくある質問を紹介します。

Q1 個人事業主はプライベートと事業用でクレジットカードを分けたほうが良いですか?

プライベートと事業用で分けることをおすすめします。

プライベートと事業用で分けておけば、事業用クレジットカードの利用明細には経費のみが記載されるため、記帳もスムーズに行えます。

さらに、会計ソフトと連携すれば、適切な勘定科目を選択するだけで仕訳が簡単に行えます。

Q2 個人事業主でも法人カードを発行できますか?

申込対象に該当し、審査基準を満たしていれば、個人事業主でも法人カードの審査に通過できる可能性があります。

申込対象はクレジットカード会社やカードの種類によって異なるため、お申し込みの際にはウェブサイトで申込対象を確認しましょう。

なお、個人事業主の場合、審査の対象は申込者個人です。詳細な審査基準はクレジットカード会社によって異なりますが、住所や年収など申込者自身の属性情報や信用情報を基に総合的に判断されます。

もし法人カードを申し込んだのに審査に通過できなかった場合は、個人事業主であることが要因ではなく、ご自身の属性情報や信用情報が影響している可能性があります。

Q3 個人事業主はいつ事業用のクレジットカードを作ると良いですか?

開業前に事業用クレジットカードを発行しておくのがおすすめです。

備品購入や通信費のお支払いなど、事業を始める準備段階で発生する経費も多くあります。開業までにかかった費用は「開業費」として経費計上できるため、開業を考えた際は早めにクレジットカードを作っておきましょう。

なお、開業前に法人カードを申し込めるかどうかは、法人カードの種類によって異なります。

例えば、「セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード」や「セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カード」は、事業を開業する前であってもお申し込みが可能です。

Q4 年会費無料で個人事業主が使えるクレジットカードはありますか?

法人カードには年会費がかかるものも多いですが、無料のものもあります。

クレディセゾンのビジネスカードの場合、セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カードは年会費無料です。

詳細は「セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カード」をご確認ください。

まとめ

個人事業主でも事業用として法人カードを持つことは可能です。

プライベート用と仕事用のクレジットカードを使い分けることで、経費の把握がしやすくなり、経理業務も楽になる可能性があります。経費のお支払いにクレジットカードを活用し、経理業務を効率化しましょう。

なお、クレディセゾンのビジネスカードであれば、開業前の方でも保有できる可能性があります。

事業用のクレジットカードを保有したい方は、この機会に「セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード」や「セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カード」のお申し込みをご検討ください。

(※)「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

この記事を監修した人

資格:一級ファイナンシャル・プランニング技能士、CFP、DCプランナー2級

一級ファイナンシャル・プランニング技能士を取得後、2020年5月に金融コラムニストとして独立。企業に属さないFPとして投資商品の選び方を中心に情報を発信。

資産運用・生命保険・相続・ローンなど、多岐に渡るジャンルの執筆及び監修業務を手掛け、関わった記事数は500を超える。