源泉徴収税額とは?計算方法や納税までの流れについて徹底解説

また、給与・賞与だけではなく、退職金、士業などに対する支払報酬、株主に対する支払配当金も源泉徴収が行われます。

本記事では、給与・賞与や退職金、支払報酬、支払配当金に対する源泉徴収税額の計算方法を紹介し、源泉徴収の流れや注意点についても解説します。

業務の効率化に役立つビジネスカードも紹介するので、ぜひ参考にしてください。

源泉徴収税額とは

源泉徴収とは、給与などの所得を支払う者(会社など)が、支払金額から源泉徴収税額を差し引き、本人に代わって国に納付する制度です。勤務先が源泉徴収した税金を税務署に納付するため、給与所得者は基本的に確定申告を行う必要がありません。

源泉徴収税額は、給与支払時に差し引かれる所得税額および復興特別所得税額の合計です。

復興特別所得税は、東日本大震災からの復興に必要な財源を確保するために創設された税金です。平成25年(2013年)1月1日から令和19年(2037年)12月31日まで、所得税に上乗せされて徴収されます。

以下は、復興特別所得税額の計算方法です。

復興特別所得税額=基準所得税額(所得税額から各種控除をを差し引いたあとの金額)×2.1%

基準所得税額を計算する際の「所得税額」とは、通常「すべての所得に対する所得税額」を指します。ただし、国内非居住者などの場合には取り扱いが異なるため、注意してください。

源泉徴収と年末調整の違い

源泉徴収とは、毎月の給与から暫定的な所得税額を差し引いて徴収する制度です。毎月源泉徴収される所得税額は、年間を通じて給与額が変動しないという前提で算出されており、実際の納税額とずれが生じることがあります。

また、扶養家族の数が変動すると扶養控除の額が変わるため、年間の所得税額を再計算すると、毎月の源泉徴収税額との間に過不足が生じることがあります。

年末調整は、源泉徴収によって生じた本来の納税額との過不足を清算するために実施される手続きです。

年末調整の結果、過納が判明した場合には正しい税額との差額が還付され、反対に、不足が判明した場合には差額を納付します。

関連:源泉徴収の仕組みについて徹底解説!対象となる収入や、不要になるケースなどを紹介

会社が源泉徴収を行う4項目に対する税額の計算方法

会社が源泉徴収を行う4項目は以下のとおりです。

・給与・賞与

・退職金

・支払報酬

・支払配当金

項目によって源泉徴収税額の計算方法が異なります。詳細は国税庁が発表している「源泉徴収税額表」を参照してください。以下、源泉徴収税額の算出方法について説明していきます。

給与・賞与に対する源泉徴収税額の計算方法

給与に対する源泉徴収税額は、支給額や扶養親族の数、支給形態(月払い・日払い)によって計算方法が異なります。

月払いの場合は「給与所得の源泉徴収税額表(月額表)」、日払いの場合は「給与所得の源泉徴収税額表(日額表)」で計算方法が定められているため、国税庁の公式サイトで確認しましょう。

扶養家族のいる会社員の方は、経理部門に「給与所得者の扶養控除等申告書」を提出する必要があります。この申告書を提出している場合、源泉徴収税額を計算する際に源泉徴収税額表の「甲欄」が適用されます。

ただし、2ヵ所以上から給与を受け取っている場合には、「乙欄」が適用されるケースがある点に留意しましょう。

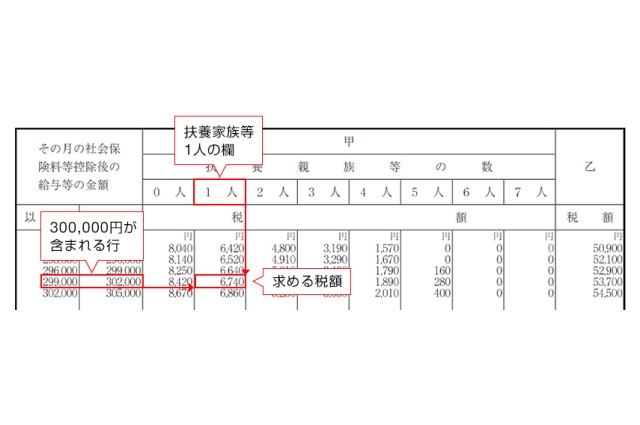

源泉徴収税額表では、社会保険料などの控除後の課税対象額を基に、該当する欄と照らし合わせて税額を算出します(通勤手当などの非課税項目はあらかじめ控除する必要があります。

例として、月の総支給額350,000円、社会保険料などの控除額が50,000円、扶養親族が1人というケースを考えます。この場合、源泉徴収税額表の「甲欄」を適用して、給与に対する源泉徴収税額を算出すると以下のとおりです。

総支給額から社会保険料などの控除額を差し引くと、350,000円-50,000円=300,000円となるため、「給与所得の源泉徴収税額表(月額表)」において「扶養親族1人」の列と「300,000円」に該当する行の交差する部分に記載されている金額を確認します。

したがって、源泉徴収額は「6,320円」が源泉徴収税額であることがわかります。

賞与に対する源泉徴収税額を算出する場合は、「賞与に対する源泉徴収税額の算出率の表」を使用してください。給与に対する源泉徴収税額の算出と同様に、先に社会保険料などの控除を行ってから、控除後の賞与額に該当する算出率を乗じて計算します。

例として「賞与額600,000円、社会保険料などの控除する額100,000円、扶養親族1人」、かつ源泉徴収税額表の「甲欄」が適用される場合について、賞与に対する源泉徴収税額を算出してみましょう。

まず、総支給額から社会保険料などの控除額を差し引くと、600,000円-100,000円=500,000円です。

次に、「賞与に対する源泉徴収税額の算出率の表」において「扶養親族」の欄が「1人」の列を確認すると、「463千円以上、520千円未満」という欄があります。その行の左端を見ると、「賞与の金額に乗ずべき率」が16.336%であることがわかります。

したがって、総支給額から社会保険料などの控除額を差し引いたあとの賞与額500,000円に16.336%を乗じた金額、すなわち500,000円×0.16336=81,680円が賞与に対する源泉徴収税額です。

退職金に対する源泉徴収税額の計算方法

退職金(退職所得)も源泉徴収の対象です。勤続年数や退職理由(一般退職か障害退職か)によって控除額が変わります。勤続年数に1年未満の端数がある場合、「1日」であっても「1年」として計算するという点に注意してください。

税率は退職金の額によって変動します。詳細は「源泉徴収のための退職所得控除額の表」

「課税退職所得金額の算式の表」「退職所得の源泉徴収金額の速算表」などを参照してください。

例として、「勤続30年、退職金2,500万円、一般退職」の場合について源泉徴収税額を計算してみましょう。

退職金の源泉徴収税額を計算するには、所得控除額と課税退職所得金額を出す必要があります。所得控除額の計算方法は以下のようになっています。

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円 × 勤続年数(80万円に満たない場合には、80万円) |

| 20年超 | 800万円 + 70万円 × (勤続年数 - 20年) |

今回の場合は、勤続年数が30年なので、退職所得控除額は「800万円+70万円×(勤続年数30年-20年)=1,500万円」となります。

一般退職手当等の場合、課税退職所得金額は以下のように計算されます。

(一般退職手当等の収入金額 - 退職所得控除額) ×1/2 = 課税退職所得金額

そのため、課税退職所得金額は「(2,500万円(退職金の額)-1,500万円(退職所得控除額))×(1/2)=500万円」となります。

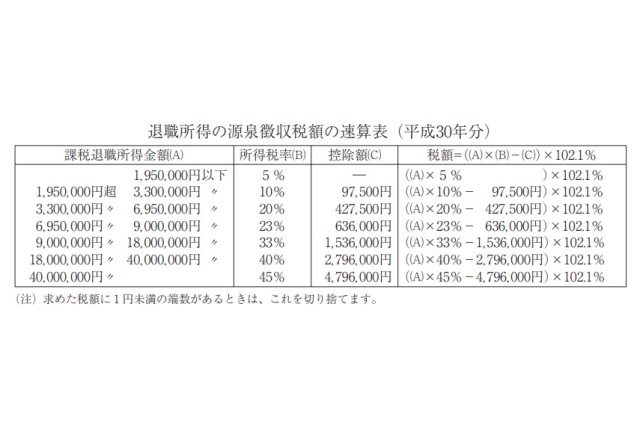

所得控除額と課税退職所得金額を計算できたら、退職金の源泉徴収税額を計算することができます。課税退職所得金額によって所得税率と控除額は以下のように変動します。

今回の場合、所得税額は「500万円(課税退職所得金額)×20%(所得税率)-427,500円(控除額)=572,500円」となります。

以上から、復興特別所得税を上乗せした源泉徴収税額は、「572,500×1.021=584,522円」(1円未満切り捨て)です。

支払報酬に対する源泉徴収税額の計算方法

雇用関係にない取引相手に対して支払う報酬のなかにも源泉徴収しなければならないものが存在し、これは「支払報酬」と呼ばれます。以下は、源泉徴収しなければならない支払報酬の具体例です。

・原稿料

・講演料

・出演料

・特定資格保有者(弁護士や司法書士、公認会計士、税理士など)に対する報酬

支払金額によって源泉徴収税額が異なります。100万円を超えない部分は支払金額に10.21%をかけた金額、100万円を超える部分は支払金額に20.42%をかけて102,100円を加えた金額です。

控除する金額は存在せず、税率をかけた金額がそのまま源泉徴収税額になります。

支払配当金に対する源泉徴収税額の計算方法

配当金を株主に支払う際にも源泉徴収が行われます。上場株式の税率は15.315%、非上場株式および大口株主(発行済株式の総数などの3%以上に相当する数または金額の株式などを有する個人)の税率は20.42%です。

支払配当金に対する源泉徴収税額は、「上場株式」「非上場株式」「大口株主」といった区分によって異なるので気を付けてください。

源泉徴収の流れ

毎月の給与から源泉徴収した所得税は、下記の流れに沿って会社が税務署に納付します。

①「給与所得者の扶養控除等(異動)申告書」の準備と「源泉徴収税額表」の確認

②所得税額を算出・源泉徴収後の給与額を決定

③源泉徴収した所得税を税務署に納付

以下で具体的な流れを順番に解説します。

「給与所得者の扶養控除等(異動)申告書」の準備と「源泉徴収税額表」の確認

まずは源泉徴収を行う下準備として、「給与所得者の扶養控除等(異動)申告書」を用意します。

給与所得者の扶養控除等(異動)申告書は、従業員の方が各種控除を受けるために必要な書類です。源泉徴収では、控除対象となる扶養親族の人数、配偶者の有無を確認するために使います。通常であれば、最初の給与の支払日の前日までに従業員から提出されています。

次に、給与所得者の扶養控除等(異動)申告書で確認した扶養親族の人数、社会保険料などの控除額を差し引いた支給額を源泉徴収税額表に当てはめて、源泉徴収税額を確認します。

所得税額を算出・源泉徴収後の給与額を決定

続いて、給与から源泉徴収する所得税額を算出し、源泉徴収後の給与額を決定します。所得税額の具体的な算出方法は、先述した計算式を参考にしてください。

源泉徴収した所得税を税務署に納付

最後に、源泉徴収した所得税を会社が税務署に納付します。お支払いの期限は給与などを支払った月の翌月10日までなので、忘れないように注意しましょう。

また、給与を支給した人員の数が常に10人未満の場合は、特例として源泉徴収した所得税を半年分まとめて納付できます。

源泉徴収の注意点

源泉徴収事務を担当している方は、提出された申告書類に不備や誤りがないかどうかを細かく確認しましょう。書類に記載されている申告内容に誤りがあると、本来納付すべき税金の金額との間に過不足が生じてしまうので気を付けてください。

また、給与を支給している従業員の扶養親族がアルバイトをしている場合は、扶養控除の範囲を超えているケースがあるので、どのくらいの収入があるのかをよく確認してください。年金受給者を扶養している場合も、年金受給額が扶養控除の範囲を超えていないかチェックする必要があります。

このほか、国内居住・非居住で処理が異なる点にも注意が必要です。例えば、「海外支店に勤務したまま退職し、そのまま退職金を受け取る」という場合、特別な取り扱いをしなければなりません。

計算する機会が多い事業主の方におすすめのビジネスカード

毎月給与を支払っている事業主の方は、源泉徴収税額や支給額の算出をはじめとしたさまざまな計算作業を行わなければいけません。事務作業に専念できる環境なら良いのですが、そうでない場合は膨大な計算作業に追われてしまい、本業に集中できなくなることもあるでしょう。

このような悩みを抱えている方には、業務の効率化に役立つビジネスカードの発行がおすすめです。会計システムと併せて活用すれば経費の管理が大幅に効率化でき、計算作業をする時間を確保しやすくなります。

以下ではおすすめのビジネスカードを2枚紹介するので、ぜひ申し込みを検討してください。

セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カード

セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カードは、年会費無料で利用できるビジネスカードです。

申込時は決算書や登記簿謄本の提出が不要なため、起業して間もない会社や個人事業主の方でも気軽にお申し込みできます。

また、一時的な増額申請に対応しているため、高額になりやすい税金も無理なく支払えます。支払額に対してはポイントが還元され、節約や経費削減につながります。

このほか、会計・給与計算のクラウドサービス「かんたんクラウド(MJS)」の月額利用料2ヵ月無料という特典が付帯しているのも魅力です。本サービスには自動仕訳作成機能が搭載されており、経理業務の効率化を行えます。

さらに、特定のビジネス関連のサービスでカードを利用すると、通常のポイント還元率0.5%の4倍である2%のポイント還元が受けられます(※1)(※2)。以下は、ポイント4倍サービスの対象になるサービスの一例です。

● アマゾンウェブサービス(AWS)

● エックスサーバー

● お名前.com

● かんたんクラウド(MJS)

● クラウドワークス

● サイボウズ

● マネーフォワード クラウド

● モノタロウ(事業者向けサイトのみ対象)

● Yahoo!ビジネスサービス

日常生活で役に立つセゾンカード会員限定の特典も充実しており、例えば、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただける「セゾンの木曜日」があります。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、WEB(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくことで特別料金で映画鑑賞が可能です。

(※1)ほかカードにてSAISON MILE CLUB(セゾンマイルクラブ)へご入会いただいている方は本サービスの対象外となります。

(※2)一部還元率の異なるサービスおよび加盟店がございます。

>>詳細はこちら

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードは、手厚いビジネス向けの特典が付帯したプラチナビジネスカードです。

プラチナカードならではの特典として、専任スタッフが24時間365日対応(※1)する「コンシェルジュ・サービス」が利用でき、ビジネスでもプライベートでもサポートが受けられます。

世界に広がる1,700ヵ所以上の空港ラウンジをご利用いただける「デジタル会員証(プライオリティ・パス アプリ)」に年会費無料でお申し込み(※2)(※3)(※4)ができ、フライト前の待ち時間もゆったり過ごせます。

ビジネス向けの特典としては「セゾン弁護士紹介サービス」が利用でき、弁護士に相談したいときには第一東京弁護士会を通じて弁護士の紹介を受けることが可能です(※5)。

ほかにも、ビジネスに役立つさまざまなサービスを優待価格で利用できる「ビジネス・アドバンテージ」も付帯しています。

さらに、日常生活で役に立つ特典も充実しており、「セゾンの木曜日」の利用で映画がお得に楽しめたり、「セゾンフクリコ」が入会費・年会費無料で利用できたりします。

「セゾンの木曜日」とは、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただけるお得なサービスです。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、WEB(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくことで特別料金で映画が鑑賞できます。

「セゾンフクリコ」とは、全国25,000以上の施設を最大66%OFFで使える優待割引サービスです。特別優待として映画鑑賞券が1,300円(税込)からご購入可能です(お一人様20枚/年まで)。

ほかにも、レジャーやグルメ、トラベルなどさまざまな優待割引を、専用サイトからいつでもご利用いただけます。

(※1)「カードのご利用に関するお問い合わせ」のみ、10:00〜17:00の対応とさせていただきます。

(※2)通常年会費 469米ドル(プレステージプラン)

(※3)別途「デジタル会員証(プライオリティ・パス アプリ)」へのお申し込みが必要となります。

(※4)プライオリティ・パスのプラン内容はカードによって異なります。

(※5)紹介料はかかりませんが、別途、弁護士相談料が発生します。

>>詳細はこちら

よくある質問

Q1 源泉徴収税額とは

源泉徴収税額とは、従業員に対して支払った給与から差し引いている所得税や復興特別所得税額の合計です。

Q2 源泉徴収と年末調整の違いは?

源泉徴収は毎月の給与から「暫定的」な所得税額を天引きで徴収するものです。「年末調整」は本来納税すべき金額との差や過不足を清算するために実施される手続きです。

Q3 会社が源泉徴収を行う項目は?

会社が源泉徴収を行う項目は、「給与・賞与」「退職金」「支払報酬」「支払配当金」の4つです。

※一部還元率の異なるサービスおよび加盟店がございます。

まとめ

会社員などの給与所得者は、会社があらかじめ所得税・復興特別所得税を源泉徴収して本人の代わりに納税する仕組みになっているので、基本的に確定申告をする必要がありません。

なお、納付すべき税額と源泉徴収された金額との間に過不足が生じた場合、年末調整で清算されます。

また、会社が源泉徴収を行う必要があるのは、「給与・賞与」「退職金」「支払報酬」「支払配当金」の4項目です。それぞれ計算方法が異なるので注意しましょう。給与所得者だけではなく、士業などの個人事業主であっても源泉徴収が必要になるケースがあります。

税金の細かいルールは頻繁に変更されるので、常に最新の計算方法を国税庁公式サイトで確認してください。

(※)「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

この記事を監修した人

【保有資格】

CFP、1級ファイナンシャル・プランニング技能士、DCプランナー、住宅ローンアドバイザー、証券外務員