還付金とは?年末調整・確定申告でもらえるケースや計算方法を解説

しかし、いざ還付金を申告するとなると、どのような場合に還付金を受け取ることができるのか、還付金の計算方法はどうなっているのかなど疑問も多いかもしれません。

本記事では、還付金の基本的な情報や還付金を受け取れるケース、計算方法などについて詳しく解説します。

還付金とは

徴収された源泉所得税が納めるべき金額より多い場合、支払い過ぎた金額分は還付金として納税者に返還されます。これを「還付金」といいます。

還付金のための申告は給与所得者の方でも行うことができます。

また、還付金を受け取るには年末調整や確定申告の手続きが必要です。

▼源泉徴収の詳細はこちらの記事で解説しています。

源泉徴収についてわかりやすく解説!仕組みや種類、流れとは?

年末調整で還付金を受け取れるケース

年末調整とは、1年間の所得税の過不足を精算する手続きのことです。

一般的な企業では給与所得者の給与やボーナスなどから所得税を差し引き、納税者本人の代わりに税金を納付する「源泉徴収」を行っています。

しかし、源泉徴収税額は概算であるため、過不足が生じる場合があります。その差額を調整するのが年末調整です。

実際の所得税よりも多く納めていた場合は、その差額が還付され、少なかった場合には不足分が徴収されます。一般的には、12月または1月の給与に反映されます。

年末調整の対象になる方

年末調整は以下に該当しない給与所得者が対象です。

・支払を受ける給与の総額が2,000万円を超えている

・災害減免法で、所得税・復興特別所得税の源泉徴収の徴収猶予や還付を受けた

確定申告で還付金を受け取れるケース

以下のいずれかに該当する方は、確定申告の手続きを行うことで還付金を受け取れる場合があります。

● 年末調整を受けていない給与所得者

● 納めるべき税額が徴収済の金額より少なかった個人事業主

● 寄付金控除や医療費控除などの所得控除がある場合

確定申告で還付金を受け取れる代表的なケースが、「所得控除がある場合」です。

医療費控除や雑損控除、寄付金控除などは年末調整では手続きができないため、これらの控除を適用して還付金を受け取るには確定申告を行う必要があります。

また、特定支出控除や住宅ローン控除を受ける場合も確定申告が必要です。

以下では、確定申告が必要となる控除の種類や適用条件などを解説します。

▼確定申告についてはこちらの記事で詳しく解説しています。

確定申告とは?対象者や書類、計算式、提出方法などをわかりやすく解説!

医療費控除

ご自身や配偶者、家族のために支払った医療費が一定額を超える場合には、医療費控除が受けられます。医療費控除の金額は以下の式で算出されます。

(実際に支払った年間の医療費の合計額-保険金などで補填される金額)-10万円

保険金などで補填されなかった分の支払い額のうち、10万円を超えた分が医療費控除の金額となります。

一般的に医療費控除の対象となるのは、病気やケガの治療を目的とした医療費です。そのため、ご自身の都合で発生した美容整形代、サプリメント代などは医療費控除の対象外となります。

雑損控除

災害や盗難・横領によって、資産の損害を受けた場合には、雑損控除として一定の金額の所得控除を受けられます。

災害については、以下が対象となります。

・震災・風水害・冷害・雪害・落雷など自然現象の異変による災害

・火災・火薬類の爆発など人為による異常な災害

・害虫などの生物による異常な災害

なお、災害以外にも盗難や横領の被害にあった場合には雑損控除を受けられますが、詐欺や恐喝は対象外です。

控除の金額は、以下のいずれか金額の多い方が適用されます。

1. (差引損失額)-(総所得金額等)×10%

2. (差引損失額のうち災害関連支出の金額)-5万円

なお、差引損失額は損失額に災害関連のやむを得ない支出を加えた金額から、保険などで補填された金額を差し引いた金額です。

寄付金控除

納税者が国や地方公共団体、特定公益増進法人などに対して「特定寄付金」を支払った場合には、寄付金控除として所得控除を受けることができます。

「特定寄付金」は、国や地方公共団体、特定公益増進法人などに対しての寄付金のことです。

控除の金額は、以下のいずれかの金額の低い方から2,000円を引いた金額分です。

1. その年に支出した特定寄付金の額の合計額

2. その年の総所得金額等の40%相当額

ふるさと納税の寄付金も、寄付金控除の対象です。寄付金額から2,000円を引いた金額分が所得税と住民税から差し引かれます。

ふるさと納税の寄付金控除は、ワンストップ特例制度を利用すれば、確定申告をせずに申請できます。ただし、確定申告が必要な場合はワンストップ特例制度を利用できないため、確定申告で寄付金控除の申請が必要です。

特定支出控除

以下の特定支出が一定額を超える場合には、特定支出控除として所得控除を受けることができます。

特定支出に該当する費用

・一般の通勤者として通常必要であると認められる通勤のための支出(通勤費)

・勤務地を離れて職務を行うために直接必要な旅行のために通常必要な支出(職務上の旅費)

・転勤に伴う転居のために通常必要であると認められる支出(転居費)

・職務に直接必要な技術や知識を得ることを目的として研修を受けるための支出(研修費)

・職務に直接必要な資格を取得するための支出(資格取得費)

年間の給与所得控除額×1/2を超える部分の金額が所得金額から控除されます。会社員も対象となりますが、会社が最終的に支払った金額については対象外です。

住宅借入金特別控除等

個人が住宅ローンを利用してマイホームの新築・取得・増改築などをした時に、一定の要件を満たすと、住み始めた年の翌年以降から一定期間、住宅借入金等特別控除として所得控除が受けられます。

控除額や控除期間は、住み始めた年によって異なります。例えば、令和3年1月1日~12月31日に住み始めた場合については、住宅ローンなどの年末残高の合計額×1%の金額が10年間控除されます。

確定申告で還付金を申告してから受け取るまでの流れ

確定申告を行って還付金を受け取るためには、「還付申告」を行う必要があります。

還付申告とは、納め過ぎた税金の還付を目的に行う確定申告のことです。手続きの流れは一般的な確定申告と変わりありません。還付申告を行って還付金を受け取るまでの流れは以下のとおりです。

1. 必要書類を準備する

2. 確定申告書に必要事項を記入する

3. 確定申告書を税務署へ提出する

4. 確定申告書に記載した銀行口座に還付金が振り込まれる

申告書の提出方法は、税務署の窓口・税務署への郵送・e-Taxのいずれかから選べます。

なお、還付金を受け取れる時期は、申請を行ってから1ヵ月〜1ヵ月半後が目安です。ただし、e-Taxを利用して還付申告を行うと、3週間程度で還付金を受け取れる場合もあります。

還付申告を行う際の必要書類

還付申告を行う際に必要となる書類は以下の4種類です。

● 確定申告書

● 源泉徴収票

● 控除証明書類

● マイナンバーカードなどの本人確認書類

上記のうち、源泉徴収票を提出する必要はありません。源泉徴収票は、確定申告書に所得金額を記入する際の資料として使います。

また、控除証明書類は受けたい控除の種類に合わせて準備しましょう。例えば、医療費控除を受けたい場合は医療費の明細書、寄付金控除を受けたい場合は寄付金の受領証などが必要です。

確定申告書の提出期限

確定申告書の本来の提出期限は、原則として2月16日から3月15日までの間です。

ただし、確定申告を行う必要のない方が還付申告を行う場合、申告書の提出期限は還付の対象である年の翌年1月1日から5年間とされています。この期間内であれば、確定申告の通常期間に関係なく、いつでも手続きを行うことができます。

還付金の計算方法

先述したように、還付金は1年間に納めるべき所得税(年調年税額)よりも実際に納めた税額が多い場合に受け取れます。

年調年税額は以下の式で算出されます。

年調年税額=算出年税額-特別控除額

(※算出所得税額=所得税-控除額)

例えば、587万円の年間給与総額に対し、140,595円が源泉徴収されているケースを考えます。以下の所得控除があるとすると、実際に納めるべき税額は源泉徴収された額よりも少なくなります。

| 社会保険料の控除額 | 829,975円 |

| 生命保険料の控除額 | 71,550円 |

| 地震保険料の控除額 | 45,000円 |

| 配偶者控除、扶養控除、基礎控除の合計額 | 1,140,000円 |

| 合計 | 2,067,000円 |

上記の控除を考慮して年調所得税額を求めると109,200円となります。実際に支払った税額との差額である29,195円が、還付金として戻ってきます。

そのほか、寄付金控除や医療費控除などで納めるべき税額が少なくなる場合も同様に差額を計算して還付金が算出できます。

確定申告にはビジネスカードの活用がおすすめ

確定申告の手間が気になる方は、クレディセゾンが発行するビジネスカードの利用がおすすめです。

クレディセゾンのビジネスカードは、経理処理を簡略化できる会計ソフトと連携することができます。連携すると会計ソフトにビジネスカードの利用明細が自動的に反映されるため、確定申告の手続きがより簡単になります。

以下でおすすめのビジネスカードを紹介するので、ぜひお申し込みをご検討ください。

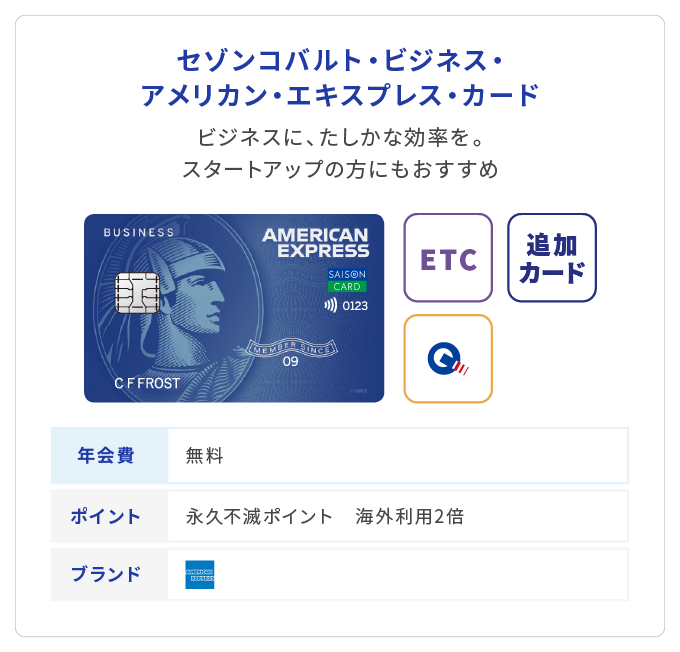

セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カード

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 海外利用で2倍(※1)(※2) |

| スマホ決済 | Apple Pay、Google Pay™、QUICPay™(クイックペイ) |

| 追加カード | 年会費無料で9枚まで発行可能 |

| 主な特典 | ・「かんたんクラウド(MJS)」月額利用料 2ヵ月無料ご優待 ・4倍ポイントサービス ・セゾンビジネスサポートローン ・福利厚生サービス「セゾンフクリコ」 ・エクスプレス予約サービス(プラスEX会員) ・エックスサーバーご優待 |

セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カードは、年会費無料で利用できるビジネスカードです。

申込時は決算書や登記簿謄本の提出が不要なため、起業して間もない会社や個人事業主の方でも気軽に申し込めます。

また、一時的な増額申請に対応しているため、高額になりやすい税金も無理なく支払えます。支払額に対してはポイントが還元され、節約や経費削減につながります。

このほか、会計・給与計算のクラウドサービス「かんたんクラウド(MJS)」の月額利用料2ヵ月無料という特典が付帯しているのも魅力です。本サービスには自動仕訳作成機能が搭載されており、経理業務の効率化を行えます。

さらに、特定のビジネス関連のサービスでカードを利用すると、通常のポイント還元率0.5%(※1)(※3)の4倍である2%のポイント還元が受けられます。以下は、ポイント4倍サービスの対象になるサービスの一例です。

● アマゾンウェブサービス(AWS)

● エックスサーバー

● お名前.com

● かんたんクラウド(MJS)

● クラウドワークス

● サイボウズ

● マネーフォワード クラウド

● モノタロウ(事業者向けサイトのみ対象)

● Yahoo!ビジネスサービス

日常生活で役に立つセゾンカード会員限定の特典も充実しており、例えば、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただける「セゾンの木曜日」があります。

(※1)一部還元率の異なるサービスおよび加盟店がございます。

(※2)小数点以下は繰り上げになります。

(※3)ほかカードにてSAISON MILE CLUB(セゾンマイルクラブ)へご入会いただいている方は本サービスの対象外となります。

>>詳細はこちら

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード

| 年会費 | 初年度無料、2年目以降は33,000円(税込) |

|---|---|

| ポイント還元率 | 海外利用で2倍(※1)(※2) |

| スマホ決済 | Apple Pay、Google Pay™、QUICPay™(クイックペイ) |

| 追加カード | 年会費3,300円/枚(税込)で9枚まで発行可能 |

| 主な特典 | ・コンシェルジュ・サービス ・「デジタル会員証(プライオリティ・パス アプリ)」に年会費無料でお申し込み可能 ※通常年会費 469米ドル/プレステージプラン ・セゾン弁護士紹介サービス ・法人向け顧問弁護士サービス「リーガルプロテクト」ご優待 ・各種のビジネスサポート特典 |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードは、手厚いビジネス向けの特典が付帯したプラチナビジネスカードです。

プラチナカードならではの特典として、専任スタッフが24時間365日対応(※3)する「コンシェルジュ・サービス」が利用でき、ビジネスでもプライベートでもサポートが受けられます。

世界に広がる1,700ヵ所以上の空港ラウンジをご利用いただける「デジタル会員証(プライオリティ・パス アプリ)」に年会費無料でお申し込み可能(通常年会費 469米ドル/プレステージプラン)、フライト前の待ち時間もゆったり過ごせます。

ビジネス向けの特典としては「セゾン弁護士紹介サービス」が利用でき、弁護士に相談したいときには第一東京弁護士会を通じて弁護士の紹介を受けることが可能です。

ほかにも、ビジネスに役立つさまざまなサービスを優待価格で利用できる「ビジネス・アドバンテージ」も付帯しています。

さらに、日常生活で役に立つ特典も充実しており、「セゾンの木曜日」の利用で映画がお得に楽しめたり、「セゾンフクリコ」が入会費・年会費無料で利用できたりします。

「セゾンの木曜日」とは、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただけるお得なサービスです。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、WEB(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくことで特別料金で映画が鑑賞できます。

「セゾンフクリコ」とは、全国25,000以上の施設を最大66%OFFで使える優待割引サービスです。特別優待として映画鑑賞券が1,300円(税込)からご購入可能です(お一人様20枚/年まで)。

ほかにも、レジャーやグルメ、トラベルなどさまざまな優待割引を、専用サイトからいつでもご利用いただけます。

(※1)一部還元率の異なるサービスおよび加盟店がございます。

(※2)小数点以下は繰り上げになります。

(※3)「カードのご利用に関するお問い合わせ」のみ、10:00〜17:00の対応とさせていただきます。

>>詳細はこちら

よくある質問

以下では「還付金」に関するよくある質問を紹介します。

Q1 還付金とは?

徴収された源泉所得税が納めるべき金額より多い場合は、年末調整や確定申告において申告をすることで、支払い過ぎた金額分が納税者へ返還されます。このときに返還されるお金のことを還付金といいます。

Q2 還付金の計算方法とは?

1年間に納めるべき所得税(年調年税額)よりも実際に納めた税額が多い場合に還付金が受け取れます。年調年税額は以下の式で算出されます。

年調年税額=算出年税額-特別控除額

Q3 控除により還付金を受けるケースは?

会社員などの給与所得者も、所得控除により還付金が受け取れる可能性があります。

医療費が多い人は医療費控除、災害があった方は雑損控除などの控除が適用でき、支払うべき税額が減額されます。

まとめ

納付済の税額が納めるべき金額よりも多い場合には、年末調整や確定申告で還付金を受け取れます。

所得控除を受けられるケースや還付金の計算方法を押さえておけば、本来受け取れるはずだった還付金を見逃してしまう可能性も少なくなるはずです。この機会に、所得税や還付金について見直しをしてみましょう。

また、確定申告を行う際は、会計ソフトと連携ができるビジネスカードを持っていると便利です。

おすすめのビジネスカードは「セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード」と「セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カード」の2枚です。この機会にぜひお申し込みをご検討ください。

(※)「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

(※)Apple、Appleのロゴ、Apple Payは、Apple Inc.の商標です。iPhoneの商標は、アイホン株式会社のライセンスにもとづき使用されています。TM and © 2025 Apple Inc. All rights reserved.

(※)「QUICPay」「QUICPay+」は、株式会社ジェーシービーの登録商標です。

(※)Google Pay 、Google Pay ロゴ、Google Play 、Google ロゴ、Android はGoogle LLC の商標です。

(※)Google Pay は、おサイフケータイ(R) アプリ(6.1.5以上)対応かつAndroid5.0以上のデバイスで利用できます。

(※)「おサイフケータイ」は、株式会社NTTドコモの登録商標です。

この記事を監修した人

【保有資格】

弁護士、宅地建物取引士