更新日:

|公開日:

年収300万円のクレジットカード限度額はいくら?利用限度額を引き上げる方法も解説

クレジットカードにはさまざまな種類がありますが、どのカードにも「利用限度額」が設定されています。カードのなかには限度額を公開していない商品もあり、「年収300万円のクレジットカード限度額はいくら?」と疑問に思う方もいるかもしれません。

利用限度額は主に年収に基づいて設定されています。年収に応じた限度額の目安を知ることで、自分に合うカードを選びやすくなります。

利用限度額は、増額申請やカードの切り替えにより引き上げが可能です。予期せぬ出費や将来に起こり得る大きな購入に備えて、限度額を上げる方法も押さえておきましょう。

本記事では、利用限度額の決まり方や目安、限度額を引き上げる方法を解説します。

Contents

記事のもくじ

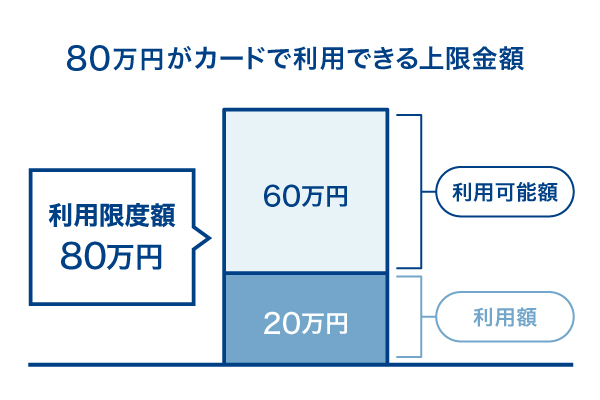

利用限度額とはクレジットカードでお支払いができる上限金額のこと

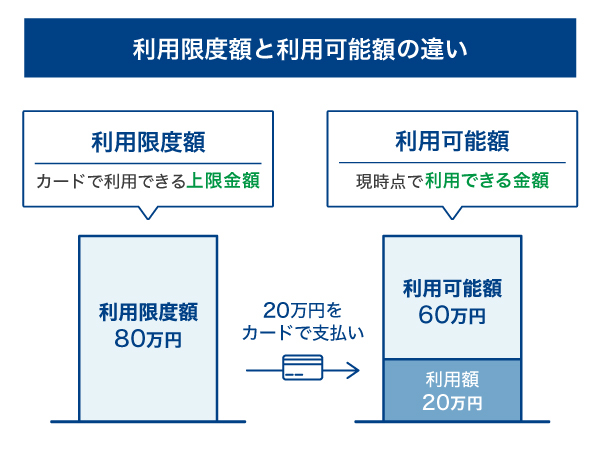

利用限度額とは、クレジットカードでお支払いができる上限金額で、「利用可能枠」や「与信枠」とも呼びます。クレジットカードを利用する際、利用限度額を超えるお支払いはできません。

例えば、利用限度額が80万円に設定されているクレジットカードで、60万円分をお支払いに利用した場合、残りの利用可能額は20万円です。

この利用限度額は、毎月の支払日に引き落としが完了するとリセットされます。

クレジットカード会社は「信用情報(クレジットカードや各種ローンの信用履歴)」と「属性情報(年収や職業など)」を基に個人の返済能力を評価し、審査を通じて利用限度額を決定します。

関連:プラチナカードの審査とは?年収の目安やクレジットカードの基本的な仕組みを解説

クレジットカードの限度額と年収の目安

クレジットカードの利用限度額は各クレジットカード会社の審査により決定されますが、年収が高いほど利用限度額も高くなる傾向があります。

年収に応じた利用限度額がいくらになるか、目安を見てみましょう。

| 年収 | 利用限度額(目安) |

|---|---|

| 150万円以下 | 10万〜30万円 |

| 300万円以下 | 10万〜50万円 |

| 400万円以下 | 30万〜150万円 |

| 500万円前後 | 50万〜300万円 |

| 1,000万円以上 | 100万円以上 |

なお、年収は利用限度額を決定する要因のひとつですが、「支払可能見込額」などの調査によっても決定されます。そのため、同じ年収でも利用限度額には個人差があることを理解しておきましょう。

法律に基づく「支払可能見込額」とは

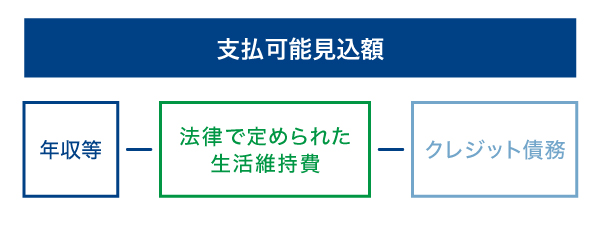

支払可能見込額とは、1年間にお支払いができる見込みの金額です。クレジットカードの審査は、利用者の「支払可能見込額」を基にすると義務付けられています。支払可能見込額は次の計算式で求められます。

支払可能見込額を超えるクレジットの利用は禁止です。なお、クレジット債務の項目には、クレジットカードや各種ローンの支払額、遅延の有無などが含まれます。

「生活維持費」とは公的な統計により定められた「1年間の生活を維持するために必要な経費」です。これは、世帯の人数や住宅の所有形態、居住地域などによって変わります。

東京23区に居住している方の生活維持費の例を見てみましょう。

| 居住形態 | 1人世帯 | 2人世帯 | 3人世帯 | 4人世帯以上 |

|---|---|---|---|---|

| 住宅所有かつ住宅ローンなし 住宅非所有かつ家賃のお支払いなし |

90万円 | 136万円 | 169万円 | 200万円 |

| 住宅所有かつ住宅ローン有り 住宅非所有かつ家賃のお支払い有り |

116万円 | 177万円 | 209万円 | 240万円 |

なお、生活維持費は地域で区分されており、地域により上表の85〜100%の範囲で規定されています。

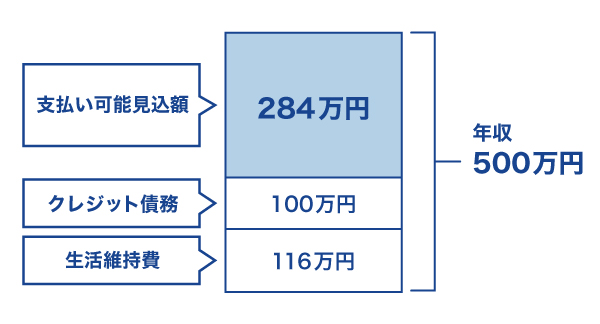

次の例で支払可能見込額がいくらになるか確認してみましょう。

【次の生活水準にした場合(仮名:Aさん)】

| 年収 | 500万 |

|---|---|

| 居住地 | 東京都世田谷区 |

| 居住形態 | 賃貸マンション |

| 世帯人数 | 1人 |

| 生活維持費 | 116万円(上表参考) |

| クレジット債務 | 年間100万円 |

【支払可能見込額】

年収(500万円) - 生活維持費(116万円) - クレジット債務(年間100万円) = 支払可能見込額284万円

Aさんがクレジットカードの新規発行や更新をする場合、284万円以内の利用可能額が設定されることになります。

ただし、審査では支払可能見込額以外の項目も考慮されるため「284万円の全額が利用限度額になる」とは限らない点も覚えておきましょう。

年収以外で見られるクレジットカードの審査について

クレジットカードの審査では、「属性情報」と「信用情報」が確認されます。これらの情報には、新規カード発行のお申し込み時に入力する個人情報も含まれます。

属性情報と信用情報は、主に次のような内容です。

| 属性情報 ● 氏名 ● 住所 ● 住居の状況 ● 家族構成 ● 年収 ● 雇用形態 ● 勤続年数 ● 職業と勤務先 |

| 信用情報 ● 過去の利用状況 ● お支払いや返済の遅延の有無 |

信用情報は、クレジットカードやローンのお申し込みに関する情報で、信用情報機関で管理されています。明確な審査基準は公開されていませんが、過去にお支払いが遅れた履歴があると、クレジットカードの審査に通過できないケースもあります。

クレジットカードのランクによって限度額が定められている

クレジットカードはランクによって限度額が異なり、通常、ランクが高いクレジットカードのほうが限度額が高く設定されています。ランクごとの限度額の目安を見てみましょう。

| カードランク | 利用限度額(目安) |

|---|---|

| 一般カード | 10万〜100万円 |

| ゴールドカード | 50万〜300万円 |

| プラチナカード | 300万〜500万円程度(審査により異なる) |

一部のクレジットカードはクレジットカード会社の公式ウェブサイトで限度額を公表しているため、お申し込み前に限度額の目安を確認できます。

ただし、審査結果によっては希望する限度額が適用されない可能性もあることを認識しておきましょう。

クレジットカードの利用限度額を引き上げる方法

現在利用限度額が足りていない、将来的に大きなお買物に利用したいといった場合、次の方法で限度額を引き上げることができます。

● 利用限度額の増額申請をする

● ランクが高いクレジットカードに切り替える

● 自動で利用限度額が引き上げられる場合もある

利用限度額の増額申請をする

クレジットカードの会員専用ページや公式アプリから増額申請が可能です。「一時的な増額」と「継続的な増額」の2つのパターンが選べます。

例えば、特別なイベントや旅行など、一時的な大きなお支払いに利用したい場合は「一時的な増額」が適しています。

一方で、毎月の利用可能額が限度額に近い場合は「継続的な増額」を選ぶと良いでしょう。

セゾンカードの場合は、公式ウェブサービス「Netアンサー」やセゾンカードのスマートフォンアプリ「セゾンPortal」、郵送、電話のいずれかの方法で増額申請ができます。

ランクが高いクレジットカードに切り替える

ゴールドカードやプラチナカードは、一般カードよりも利用限度額が高い傾向があります。一般カードを利用していて利用限度額を引き上げたい場合、ランクが高いカードに切り替えるのもひとつの手段です。

ただし、ランクアップには審査が伴うため、審査結果によっては利用限度額を引き上げられなかったり、そもそもカードを発行できなかったりするケースも考えられます。

ランクが高いクレジットカードを新たに発行するとカード番号が変わりますが、ランクアップであればカード番号が変わらないケースがあります。

クレディセゾンのセゾン・アメリカン・エキスプレス(R)・カードはランクアップした際にカード番号が変わらないので、ECサイトなどに登録しているカード情報の変更が不要で便利です。

関連:ゴールドカードの利用限度額は平均いくら?年収との関係性と限度額が決まる条件を解説

関連:プラチナカードの限度額はどれくらい?年収との関係や引きあげる方法も紹介

自動で利用限度額が引き上げられる場合もある

同じクレジットカードを使い続けていると、増枠のお申し込みをしなくてもクレジットカード会社が利用限度額を自動で引き上げることがあります。

利用限度額を引き上げる基準はクレジットカード会社によって異なりますが、「信用できる利用者」と判断されれば、将来的に限度額が高まる可能性があります。

引き上げの際には会員専用ページからお知らせが届くので、自動で利用限度額が引き上げられていた場合は確認しましょう。

クレジットカードの利用限度額と利用可能額の違い

利用可能額とは、その時点でクレジットカードを利用してお支払いができる残りの金額を指します。利用限度額はクレジットカード会社によって設定されたお支払いの最大額であり、利用可能額は限度額からこれまでの利用額を差し引いた残高です。

利用可能額が0円になると、限度額に達したことを意味し、それ以上クレジットカードの利用はできません。したがって、特に支出が多い月は、会員専用ページなどで「あといくら使えるか」を定期的に確認し、利用可能額を超えないように注意する必要があります。

関連:セゾンカードの利用可能額を確認する方法は?回復のタイミングや増額手続きも解説

分割払いやリボ払いをすると利用可能額はどうなる?

例えば、10万円の商品を分割払いやリボ払いで購入し、毎月約1万円ずつ返済する場合、初回のお支払いで利用可能額は10万円+手数料分が減少します。

つまり、月々の返済額にかかわらず、総額に基づいて利用可能額が減少します。

手数料の金額はリボ払いや分割払いの条件に応じて異なります。

そのため、利用可能額が少ない状態で分割払いやリボ払いをすると、利用可能額を超えてしまい、カードの利用ができなくなる可能性があるので注意しましょう。

利用可能額が復活するのは利用代金をお支払いしたあと

利用可能額は、クレジットカードの利用代金をお支払いした分だけ戻る仕組みです。分割払いやリボ払いの場合でも、返済に含まれる元本部分が利用可能額に反映されます。

利用可能額を早く回復させるには、分割払いやリボ払いの途中で残額を前倒しで一部または全額返済する方法があります。これにより、利用可能額に余裕を持たせることができます。

クレディセゾンのおすすめクレジットカード

ここでは、クレディセゾンのおすすめクレジットカードを紹介します。ゴールドやプラチナなどのランクの高いカードは、利用限度額が高く設定されている傾向があります。その点も踏まえたうえで、ご自身のニーズに合ったカードを選びましょう。

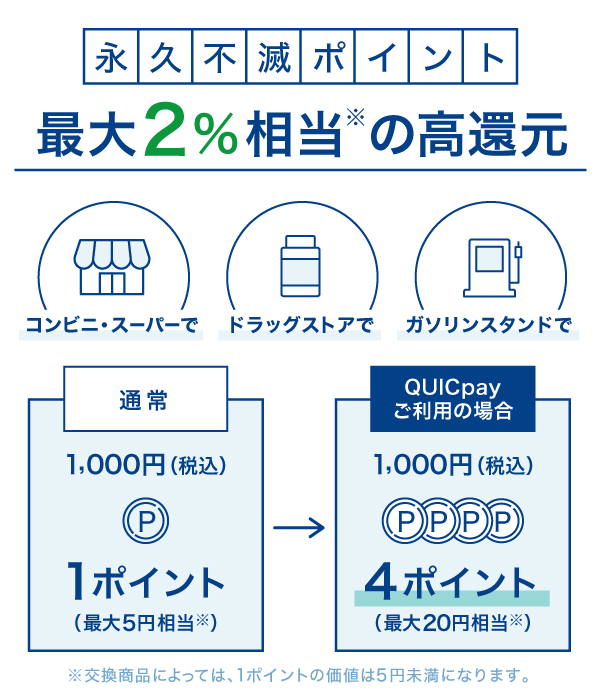

セゾンカードは、利用金額に応じて「永久不滅ポイント」が貯まります。永久不滅ポイントはセゾンカードのご利用で獲得できる、有効期限・利用期限がないポイントです。

1,000円(税込)で1ポイント(※)獲得でき、貯めたポイントは2万点以上の人気アイテムが出品中のセゾンカードの総合通販サイト「STOREE SAISON(ストーリーセゾン)」で使えます。

さらに、ここで紹介するセゾンカードの国際ブランドはAmerican Expressです。セゾンアメリカン・エキスプレス(R)・カードだけのキャッシュバックサービスも利用できます。

(※)一部還元率の異なるサービスおよび加盟店がございます。

関連:セゾンカードのポイント還元率を徹底解説!永久不滅ポイントの貯め方・お得な使い方

関連:QUICPay™(クイックペイ)でポイントを貯める方法|おすすめカードも紹介

ワンランク上のクレジットカード「セゾンゴールド・アメリカン・エキスプレス(R)・カード」

| 年会費 | 11,000円(税込) |

|---|---|

| 年会費の優遇 | ・初年度無料 ・前年度に1円以上のカードご利用で翌年度の年会費が無料 |

| 入会資格 | 18歳以上のご連絡可能な方 |

| 電子マネー | Apple Pay・Google Pay™・QUICPay |

| ETCカード | 対応(最大5枚まで) |

| 家族カード(ファミリーカード) | 対応(年会費1,100円(税込)) |

| カード発行日 | 最短3営業日 |

| 国際ブランド | American Express |

| 永久不滅ポイント優遇 | 国内利用で1.5倍、海外利用で2倍(※1)(※2) |

| 国内空港ラウンジ | 年2回まで無料 |

| 海外空港ラウンジ | 「デジタル会員証(プライオリティ・パス アプリ)」に年会費無料でお申し込み可能(※3)(※4)(※5) |

| 海外旅行傷害保険 | 最高5,000万円(利用付帯)(※6)(※7) |

| 国内旅行傷害保険 | 最高5,000万円(利用付帯)(※6)(※7) |

| ショッピング安心保険 | 年間最高200万円 |

セゾンゴールド・アメリカン・エキスプレス(R)・カードの特長は、以下のとおりです。

● 初年度年会費無料(2年目以降11,000円(税込))※年1回以上の利用で2年目以降も年会費無料

● 国内利用1.5倍、海外利用2倍のポイント還元率(※1)(※2)

● 国内旅行傷害保険・海外旅行傷害保険が利用付帯(※6)

● 「デジタル会員証(プライオリティ・パス アプリ)」に年会費無料でお申し込み可能(※3)(※4)(※5)

● セゾン国内空港ラウンジサービスが利用可能

● 毎週木曜日に全国のTOHOシネマズで映画をお得に楽しめる「セゾンの木曜日」

●「セゾンフクリコ」が入会費・年会費無料で利用可能

適用条件を満たすことで最高5,000万円(※7)の海外旅行傷害保険が付帯する(※6)など、充実したサービスが付帯しています。特に、旅行時に役立つ特典が多く付帯しているので、旅行へ行く機会が多い方におすすめです。

また、世界に広がる1,700ヵ所以上の空港ラウンジをご利用いただける「デジタル会員証(プライオリティ・パス アプリ)」(通常年会費99米ドル/スタンダードプラン)に年会費無料でお申し込みいただけます(※4)(※5)。

ショッピング利用時のポイント還元率は高めに設定されており、国内だと1.5倍、海外だと2倍にアップする優待特典が付いています(※1)。

さらに、300,000以上のショップが出店する「セゾンポイントモール」を経由してお買物をすると、最大30倍のポイントが貯まるため、より効率良くポイントを貯められます。

そのほかにも、「セゾンの木曜日」の利用で映画がお得に楽しめたり、「セゾンフクリコ」が入会費・年会費無料で利用したりすることが可能です。

「セゾンの木曜日」とは、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただけるお得なサービスです。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、WEB(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくことで特別料金で映画が鑑賞できます。

「セゾンフクリコ」とは、全国25,000以上の施設を最大66%OFFで使える優待割引サービスです。特別優待として映画鑑賞券が1,300円(税込)からご購入可能です(お一人様20枚/年まで)。

ほかにも、レジャーやグルメ、トラベルなどさまざまな優待割引を、専用サイトからいつでもご利用いただけます。

なお、年会費は初年度無料、2年目以降は11,000円(税込)です(年1回以上の利用で2年目以降も年会費無料)。リーズナブルな価格で保有できるため、初めてゴールドカードを発行する方にも向いています。

(※1)一部還元率の異なるサービスおよび加盟店がございます。

(※2)小数点以下は繰り上げになります。

(※3)通常年会費 99米ドル(スタンダードプラン)

(※4)別途「デジタル会員証(プライオリティ・パス アプリ)」へのお申し込みが必要となります。

(※5)プライオリティ・パスのプラン内容はカードによって異なります。

(※6)航空券代や宿泊費などのお支払いに本カードを利用した場合に適用されます。

(※7)傷害死亡・後遺障害保険金額

>>詳細はこちら

豊富な優待・特典を体験「セゾンプラチナ・アメリカン・エキスプレス(R)・カード」

| 年会費 | 33,000円(税込) |

|---|---|

| 入会資格 | 安定した収入があり、社会的信用を有するご連絡可能な方(学生・未成年を除く) |

| 電子マネー | Apple Pay・Google Pay™・QUICPay™(クイックペイ) |

| ETCカード | 対応(最大5枚まで) |

| 家族カード(ファミリーカード) | 対応(年会費3,300円(税込)) |

| カード発行日 | 最短3営業日 |

| 国際ブランド | American Express |

| 永久不滅ポイント優遇 | 国内利用・海外利用ともに2倍(※1)(※2) |

| 国内空港ラウンジ | 無料 |

| 海外空港ラウンジ | 「デジタル会員証(プライオリティ・パス アプリ)」に年会費無料でお申し込み可能(※3)(※4)(※5) |

| 海外旅行傷害保険 | 最高1億円(利用付帯)(※6)(※7) |

| 国内旅行傷害保険 | 最高5,000万円(自動付帯) |

| ショッピング安心保険 | 年間最高300万円 |

セゾンプラチナ・アメリカン・エキスプレス(R)・カードの特長は、次のとおりです。

● 年会費が33,000円(税込)の、クレディセゾンでグレードが高いプラチナカード

● 「デジタル会員証(プライオリティ・パス アプリ)」に年会費無料でお申し込みできる(※3)(※4)(※5)

● カードショッピングの利用時は国内・海外ともに2倍の永久不滅ポイントが貯まる(※1)(※2)

● SAISON MILE CLUB(セゾンマイルクラブ)のご登録で、お得かつ自動的にJALのマイルと永久不滅ポイントが貯められる

● 国内旅行傷害保険が付帯、条件を満たせば海外旅行傷害保険も付帯(※6)

● スーツケースなどの手荷物を自宅と空港間で届けてくれる「国際線手荷物宅配サービス」の利用が可能(※8)

● 毎週木曜日に全国のTOHOシネマズで映画をお得に楽しめる「セゾンの木曜日」

●「セゾンフクリコ」が入会費・年会費無料で利用可能

● 国内外の厳選されたレストランでのコース料理が1名分無料になる「セゾンプレミアムレストランby招待日和」

● 対象の星野リゾート宿泊施設をお得に予約できる「星野リゾート」優待

年会費は33,000円(税込)です。加えて、年会費3,300円(税込)で家族カード(ファミリーカード)を発行できます。

国内・海外問わずショッピングで通常の2倍永久不滅ポイントが貯まります。サービス年会費5,500円(税込)でSAISON MILE CLUB(セゾンマイルクラブ)にご登録いただくと、ショッピング1,000円(税込)につき10マイル貯めることが可能です。

また、本カードのご利用で、優遇ポイントとして2,000円(税込)につき1ポイントの永久不滅ポイントが加算され、JALのマイルに交換することで、還元率は業界最高水準の最大1.125%となります(※1)。

さらに、世界に広がる1,700ヵ所以上の空港ラウンジをご利用いただける「デジタル会員証(プライオリティ・パス アプリ)」に年会費無料でお申し込みいただけます(※3)(※4)(※5)。

旅行の際に安心できる特典も充実しており、海外旅行中の事故(※6)について最高1億円(※7)まで、国内旅行中の事故について最高5,000万円(※7)まで補償される旅行傷害保険が付帯しています。

また、国際線を利用する際に、スーツケースなどの手荷物を自宅と空港間で届けてくれる「国際線手荷物宅配サービス」も利用可能です(※8)。重たい荷物をご自身で持つ必要がない点も魅力のひとつです。

日常生活で役に立つ特典も充実しており、「セゾンの木曜日」の利用で映画がお得に楽しめたり、「セゾンフクリコ」が入会費・年会費無料で利用できます。

「セゾンの木曜日」とは、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただけるお得なサービスです。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、WEB(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくことで特別料金で映画が鑑賞できます。

「セゾンフクリコ」とは、全国25,000以上の施設を最大66%OFFで使える優待割引サービスです。特別優待として映画鑑賞券が1,300円(税込)からご購入可能です(お一人様20枚/年まで)。

ほかにも、レジャーやグルメ、トラベルなどさまざまな優待割引を、専用サイトからいつでもご利用いただけます。

例えば、2名以上のご利用で、国内外の厳選されたレストランでのコース料理が1名分無料になる「セゾンプレミアムレストランby招待日和」や、星野リゾートのさまざまなブランドの宿泊施設を本会員限定価格でご宿泊いただける「星野リゾート」優待などがあります(※9)。

アメリカン・エキスプレス(R)・カード保有者向けの優待・キャンペーン情報をまとめた「アメリカン・エキスプレス・コネクト」を利用すれば、魅力的な特典を見つけられます。季節の特集や期間限定の情報も掲載されているので、定期的にチェックしましょう。

(※1)一部還元率の異なるサービスおよび加盟店がございます。

(※2)小数点以下は繰り上げになります。

(※3)通常年会費 469米ドル(プレステージプラン)

(※4)別途「デジタル会員証(プライオリティ・パス アプリ)」へのお申し込みが必要となります。

(※5)プライオリティ・パスのプラン内容はカードによって異なります。

(※6)航空券代や宿泊費などのお支払いに本カードを利用した場合に適用されます。

(※7)傷害死亡・後遺障害保険金額

(※8)対象空港は成田国際空港、羽田空港(第2・第3ターミナル)、中部国際空港、関西国際空港となります。対象サイズは縦×横×高さ3辺の合計が160cm、重量25kgまでの手荷物です。

(※9)本ご優待内容は予告なく変更・終了になる場合がございます。

>>詳細はこちら

ビジネスシーンでも役立つ「セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード」

| 年会費 | 初年度無料、2年目以降は33,000円(税込) |

|---|---|

| ポイント還元率 | 海外利用で2倍(※1)(※2) |

| スマホ決済 | Apple Pay・Google Pay™・QUICPay |

| 追加カード | 年会費3,300円/枚(税込)で9枚まで発行可能 |

| 主な特典 | ・コンシェルジュ・サービス ・「デジタル会員証(プライオリティ・パス アプリ)」に年会費無料でお申し込み可能(※3)(※4)(※5) ・セゾン弁護士紹介サービス ・法人向け顧問弁護士サービス「リーガルプロテクト」ご優待 ・各種のビジネスサポート特典 |

「セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード」の特長は、以下のとおりです。

● 年会費は初年度無料、翌年度以降33,000円(税込)

● 追加カードは最大9枚まで発行可能(1枚につき年会費3,300円(税込))

● サービス年会費5,500円(税込)の「SAISON MILE CLUB(セゾンマイルクラブ)」の登録で、JALのマイル最大1.125%還元(※1)(※2)

● クレジットカードの利用限度額を高額に設定できる可能性がある

● プラチナカードならではの「コンシェルジュ・サービス」や「旅行傷害保険(※6)」なども利用可能

年会費は初年度無料、2年目以降は33,000円(税込)で利用できます。

個人用カードと異なり、引き落とし口座を「個人名義口座」と「法人名義口座(代表者名併記のもの)」から選べることがビジネスカードの魅力です。法人名義口座を選べば、経費管理がスムーズになるでしょう。

また、海外ショッピングでは通常の2倍(1,000円につき2ポイント)の永久不滅ポイントが貯まるため、事業で使う物品やサービスを購入する際もお得です。

なお、1枚あたり3,300円(税込)の年会費で最大9枚までの追加カードを発行可能です。追加カードでのお支払いも、永久不滅ポイントの付与対象のため、ビジネスで使う物品・サービスのお支払いに備えて、社員に追加カードを持たせておきましょう。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードは、ビジネスに役立つ優待特典・サービスが充実しています。

また、ビジネス用カードでありながら、「SAISON MILE CLUB(セゾンマイルクラブ)」を優待価格のサービス年会費5,500円(税込)で利用できる点も特長です。

なお、世界に広がる1,700ヵ所以上の空港ラウンジをご利用いただける「デジタル会員証(プライオリティ・パス アプリ)」に年会費無料でお申し込みいただけます(※3)(※4)(※5)。

旅行傷害補償や海外でのサポート体制なども手厚いため、海外出張の際にも安心の1枚です。

ほかにも、「セゾンの木曜日」の利用で映画がお得に楽しめたり、「セゾンフクリコ」が入会費・年会費無料で利用できます。

「セゾンの木曜日」とは、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただけるお得なサービスです。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、WEB(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくことで特別料金で映画が鑑賞できます。

「セゾンフクリコ」とは、全国25,000以上の施設を最大66%OFFで使える優待割引サービスです。特別優待として映画鑑賞券が1,300円(税込)からご購入可能です(お一人様20枚/年まで)。

ほかにも、レジャーやグルメ、トラベルなどさまざまな優待割引を、専用サイトからいつでもご利用いただけます。

(※1)一部還元率の異なるサービスおよび加盟店がございます。

(※2)小数点以下は繰り上げになります。

(※3)通常年会費 469米ドル(プレステージプラン)

(※4)別途「デジタル会員証(プライオリティ・パス アプリ)」へのお申し込みが必要となります。

(※5)プライオリティ・パスのプラン内容はカードによって異なります。

(※6)海外旅行傷害保険は、航空券代や宿泊費などのお支払いに本カードを利用した場合に適用されます。

>>詳細はこちら

セゾンカードで利用限度額を確認する方法

セゾンカードでは、ウェブサービス「Netアンサー」もしくはセゾンカードのスマートフォンアプリ「セゾンPortal」で利用限度額をご確認いただけます。

Netアンサーへのログイン・新規登録(無料)はこちら

セゾンPortalを開く・ダウンロード(無料)はこちら

本会員のみ音声ガイダンスでの確認も可能です。カードをご用意のうえ、次の手順でご確認ください。なお、ご利用には暗証番号が必要です。

1. 0120-24-8376(自動音声ガイダンス)に電話をかける

2. 「カード番号 + #」を入力

3. 「暗証番号4桁 + #」を入力

4. ショートカットキー「1300#」を入力

クレジットカードの利用限度額に関するよくある質問

以下では、クレジットカードの利用限度額に関するよくある質問を紹介します。

クレジットカードの利用限度額とはなんですか?

利用限度額とは、クレジットカードでお支払いができる上限金額のことです。各クレジットカード会社の審査に基づいて決定され、利用限度額を超えるお支払いはできません。

クレジットカードの利用限度額はどのようにして決まりますか?

利用限度額は、法律に基づく「支払可能見込額」の範囲内で設定されます。支払可能見込額は、年収や生活維持費、クレジット債務に基づいて計算されます。

ただし、クレジットカード会社の審査結果によって最終的な利用限度額が決まるため、支払可能見込額が直接利用限度額と一致するわけではありません。

クレジットカードの利用限度額を上げる方法はありますか?

利用限度額を引き上げる方法は次の2つです。

● 利用しているクレジットカードで増額申請をする

● ランクが高いクレジットカードに切り替える、または新規発行をする

ただし、いずれの方法も審査を伴うため、お申し込みをすれば必ず増額ができるわけではありません。また、クレジットカード会社に「信用できる利用者」と判断された場合、自動で限度額が引き上げられることもあります。

クレジットカードの利用限度額を超えたらどうなりますか?

利用限度額を超えると、カードの利用が一時的に停止されます。支払日に利用代金が口座から引き落とされると、利用限度額内に収まる範囲で再びカードを利用できるようになります。

クレジットカードの利用限度額を下げる方法はありますか??

クレジットカードの利用限度額の変更は、会員専用ページなどからお申し込みが可能です。

利用限度額を引き下げる場合に審査はありませんが、再度利用限度額を引き上げたい場合は審査が必要となるので、慎重に検討しましょう。

年収300万円の場合、審査が通りにくいですか?

年収300万円の場合でも、各クレジットカードの入会資格に当てはまっていれば、基本的にお申し込みが可能です。そのため、事前に入会資格をよく確認することが大切です。

過去に金融トラブルを起こしていると、クレジットカードの審査に影響が出る可能性が高くなります。クレジットカードのお支払いを滞納すると、クレジットカード会社にその情報が記録され、審査に通らないケースがあるため、気をつけましょう。

また、記入内容の不備に注意し、正確な内容でお申し込みをすることも重要です。

まとめ

クレジットカードの限度額は、年収・属性・信用情報などさまざまな要素によって決まります。また、クレジットカードのランクによっても限度額が決まっています。

クレジットカードの限度額を引き上げたい場合は、クレジットカード会社への申請またはカードランクの高いカードに切り替えることがおすすめです。もちろん自動で引き上げられるのを待つこともできます。

クレジットカードのお申し込みの際には、ぜひセゾンカード をご検討ください。

(※)「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

(※)Apple、Appleのロゴ、Apple Payは、Apple Inc.の商標です。iPhoneの商標は、アイホン株式会社のライセンスにもとづき使用されています。TM and © 2025 Apple Inc. All rights reserved.

(※)Google Pay 、Google Pay ロゴ、Google Play 、Google ロゴ、Android はGoogle LLC の商標です。

(※)Google Pay は、おサイフケータイ(R) アプリ(6.1.5以上)対応かつAndroid5.0以上のデバイスで利用できます。

(※)「おサイフケータイ」は、株式会社NTTドコモの登録商標です。

(※)「QUICPay」「QUICPay+」は、株式会社ジェーシービーの登録商標です。

おすすめのクレジットカード

監修者

氏名:高柳 政道(たかやなぎ まさみち)

資格:一級ファイナンシャル・プランニング技能士、CFP、DCプランナー2級

一級ファイナンシャル・プランニング技能士を取得後、2020年5月に金融コラムニストとして独立。企業に属さないFPとして投資商品の選び方を中心に情報を発信。

資産運用・生命保険・相続・ローンなど、多岐に渡るジャンルの執筆及び監修業務を手掛け、関わった記事数は500を超える。