更新日:

|公開日:

クレジットカードとは?仕組みやメリット・デメリット、失敗しない選び方を解説

クレジットカードは、商品やサービスの購入時に後払いができる決済手段です。現金を持ち合わせなくてもお買物ができるキャッシュレス決済のひとつとして、幅広い方に利用されています。

クレジットカードはお支払いをスムーズにするだけでなく、ポイントを貯めたり、優待特典を利用できたりなど多くのメリットが存在します。しかし、クレジットカードを利用する前にはデメリットを理解することも重要です。

本記事では、クレジットカードの仕組みやメリット・デメリットなどを初心者向けにわかりやすく解説します。

Contents

記事のもくじ

クレジットカードとは後払いができるキャッシュレス決済

クレジットカードとは、毎月設定された日に利用代金がまとめて支払われるキャッシュレス決済です。

クレジットカードを持っていれば、現金を使わずに商品購入やサービス利用料金のお支払いが可能になります。

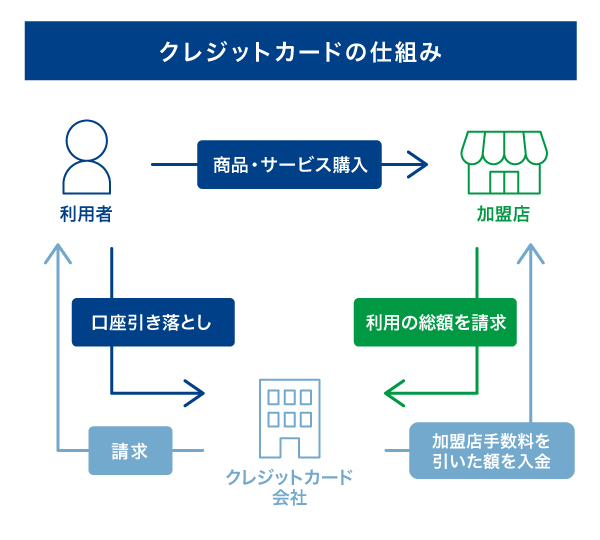

クレジットカードの仕組み

クレジットカードは、「利用者」「加盟店(クレジットカード会社と契約をしている店舗)」「クレジットカード会社」の3者によって成り立ちます。

クレジットカードを使ってお買物をしたときの決済の流れは、以下のとおりです。

1. 利用者が加盟店でクレジットカードを利用する

2. クレジットカード会社が立て替えて加盟店に利用料金をお支払い

3. 後日、クレジットカード会社が利用者に対して利用料金を請求する

4. 設定された支払日に利用者の銀行口座から利用料金が引き落とされる

まず、利用者がお買物などでクレジットカード払いをすると、クレジットカード会社が代金を立て替えて加盟店にお支払いします。

その後、クレジットカード会社から利用者へ代金が請求され、設定された支払日に1ヵ月分の利用代金が指定の銀行口座からまとめて引き落とされる仕組みです。

つまり、利用者視点では、クレジットカードを利用することで利用料金の後払いが可能となります。

一方、クレジットカードを発行するには、「後から確実に利用料金を支払える」というクレジットカード会社からの「信用」が必要です。

この際の「信用」は、クレジットカードのお申し込み時に行われる「審査」によって決定されます。

なお、クレジットカード会社は加盟店から手数料を受け取っており、この手数料が収益源となります。

プリペイドカード・デビットカード・キャッシュカードとの違い

クレジットカードと混同しやすいカードの種類として、プリペイドカード・デビットカード・キャッシュカードがあります。

これらはクレジットカードと同様に「お金に関するカード」ですが、以下のようにそれぞれの用途やお支払いのタイミングが異なります。

| カードの種類 | 特徴 |

|---|---|

| クレジットカード | ・お買物などのお支払いに利用できる ・利用代金は支払日に指定口座から引き落とされる(後払い) |

プリペイドカード |

・お買物などのお支払いに利用できる ・事前入金でお支払い時に利用代金分が引き落とされる(前払い) ・あらかじめチャージした金額分しか利用できない |

| キャッシュカード | ・銀行口座からお金を引き出す、または入金するために使う ・キャッシュカードの機能ではお買物などのお支払いには利用できない |

デビットカード |

・キャッシュカードの機能にお支払いができる機能を付帯 ・利用代金は指定の銀行口座からその場で引き落とされる(即時払い) ・口座残高を超えて支払うことはできない |

なお、クレジットカードの発行には審査が必要ですが、プリペイドカードやデビットカード、キャッシュカードの多くは、発行のための審査はありません。

関連:キャッシュカードとは?クレジットカードとの違いや特徴・メリットを解説

関連:デビットカードとは?メリットやデメリットをわかりやすく解説

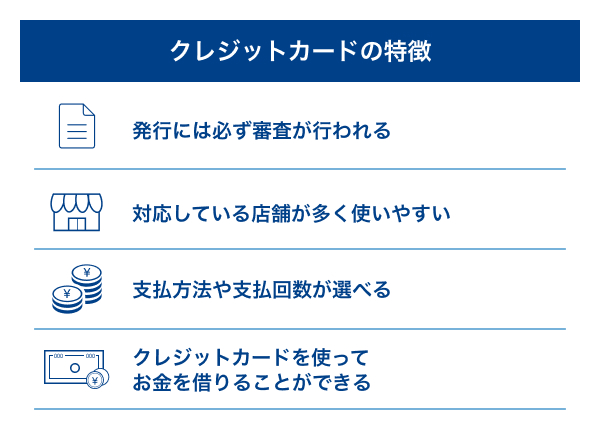

クレジットカードの特徴

クレジットカードには、現金払いとは異なるさまざまな特徴があります。どのような特徴があるか、詳しく見ていきましょう。

クレジットカードの発行には必ず審査が行われる

クレジットカードを発行するには、必ず審査が行われます。審査の目的は、カード利用者が利用代金をきちんとお支払いできることを確認するためです。

クレジットカードの審査について「ゆるい・厳しい」などの表現が用いられることがありますが、具体的な審査基準は公表されていません。

一般的に、審査では年収、職種、勤続年数、既存の借入状況など、さまざまな要素が考慮されます。

そのため、特定のクレジットカードに対して審査が「ゆるい・厳しい」などと断言することはできません。

関連:クレジットカードの審査とは?基準や行われるタイミング、必要な書類を紹介

クレジットカード払いに対応している店舗が多く使いやすい

クレジットカードは、利用可能な店舗が多く、お支払い時に使いやすい点も大きなメリットです。

対応している主な店舗は、コンビニ、スーパー、ドラッグストア、ファストフード店、家電量販店、交通機関など、多岐にわたります。

2023年3月に経済産業省が発表した「キャッシュレスの将来像に関する検討会とりまとめ」によると、中小店舗におけるキャッシュレス決済の導入率は80%、クレジットカードの導入率は63.3%です。

この結果からわかるように、多くの店舗でクレジットカード払いが可能です。

さらに、インターネットでのお買物や、電気・ガス・水道料金、病院、税金へのお支払いに利用できるケースも増えています。

今後もさらに多くの店舗やサービスで、クレジットカード払いが普及していくことが期待できるでしょう。

支払方法や支払回数が選べる

クレジットカードは、1回払いだけでなく、リボ払いや分割払いなど、複数の支払方法から選べることが特長です。

例えば、大きなお買物をしたときにリボ払いや分割払いを選択すれば、一度に支払う金額の負担を減らし、月々の出費を調整することができます。

具体的な支払方法や支払回数については「クレジットカードで選べる支払方法・回数」で詳しく解説するので参考にしてください。

クレジットカードを使ってお金を借りることができる

クレジットカードはお支払い機能だけでなく、コンビニATMや指定口座から現金の借入が可能な「キャッシングサービス」を利用できます。

キャッシングサービスは、クレジットカードの発行時や発行後にお申し込みが可能です。

審査では返済能力を確認するため、収入証明書類の提出が求められることがあり、その結果により利用可能枠(限度額)が設定されます。

注意点として、キャッシングサービスでお金を借りると、利息や手数料が発生します。

借りた金額に手数料を加えて返済する必要があるため、利用可能枠(限度額)の減枠を含め、計画的に利用することが重要です。

関連:クレジットカードのキャッシングとは?使い方や返済方法、利用時の注意点を徹底解説!

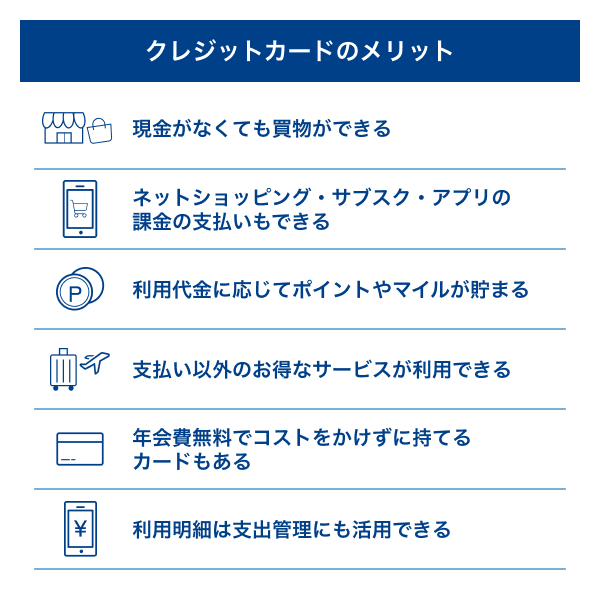

クレジットカードのメリット

クレジットカードには、上記のようなさまざまなメリットがあります。それぞれ解説します。

現金がなくてもお買物ができる

クレジットカードがあると、キャッシュレス決済により現金を持たずにお買物が可能です。

多くの現金を持ち歩きたくない方や、予期せぬ出費に備えたい方にとってクレジットカードは便利です。

例えば、お買物の際に現金が足りないときや友人と急に食事に行くことになったとき、出張先で現金を多く持ち合わせていない場合などにクレジットカードが役立ちます。

また、クレジットカード情報をスマートフォンのアプリに登録すれば、非接触決済に対応している店舗でタッチ決済を利用できます。

ネットショッピング・サブスク・アプリの課金のお支払いもできる

クレジットカードは実店舗に限らず、オンラインでも幅広く利用できます。

例えば、ネットショッピングはもちろん、動画配信などのサブスクリプション(定額制)サービスのお支払い、有料アプリの購入やアプリ内での課金にもクレジットカードを利用できます。

現金でのやり取りが必要なく、手軽にサービスの利用や商品を購入できるスピーディさがクレジットカードの大きなメリットです。

関連:ネットショッピングでクレジットカードを利用するメリットは?セキュリティ面での注意点も解説

関連:サブスクとは?メリットとデメリット・支払いにおすすめのクレジットカードを紹介

関連:スマホアプリの課金の仕方とは?課金ユーザーはクレジットカードを利用しよう!

利用代金に応じてポイントやマイルが貯まる

クレジットカードを利用すると、利用代金に応じてポイントやマイルが貯まります。

貯まったポイントは、クレジットカード利用代金の割引や、電子マネーへの交換、商品との交換などに利用できます。

そのため、現金払いよりもクレジットカードで支払ったほうが、ポイント還元によりお得になるケースが一般的です。

なお、クレジットカードのポイント付与率は会社ごとに異なり、100円ごとに1ポイントが付与されるものもあれば、200円で1ポイントが付与される場合もあります。

クレジットカード会社によっては、1ポイントあたりの交換レートが1円以上になる場合もあるため、還元率や交換レートの高いクレジットカードを選ぶとお得です。

お支払い以外のお得なサービス・優待特典が利用できる

クレジットカードの魅力はポイントが貯まることだけではなく、付帯サービスや優待特典、旅行傷害保険などが利用できる点にもあります。

多くのクレジットカードは、クレジットカード会社と提携する企業や店舗で利用できる特典が用意されています。

例えば、特定の飲食店での割引、ショッピングモールでの特別クーポン、レジャー施設の入場料割引などが挙げられます。

また、レストランや映画館、カラオケ店、テーマパークなど、さまざまな店舗で利用できる優待特典が用意されていることも多いです。

クレジットカードに付帯する旅行傷害保険では、旅行中のケガの治療費や、航空機の遅延・荷物の損害などが補償されます。旅行や出張に行く際は、旅行傷害保険が付帯するクレジットカードが1枚あると安心です。

年会費無料でコストをかけずに持てるクレジットカードもある

クレジットカードは年会費無料のものも多いです。年会費無料であれば、コストをかけずにクレジットカードを使いながらポイントが貯まるうえ、付帯サービスや優待特典も利用できます。

年会費無料のクレジットカードがある理由は、クレジットカード会社が年会費以外にも、加盟店からの手数料によって利益を得ているためです。

なお、年会費が有料のクレジットカードは、付帯保険や優待サービスが充実している傾向があります。

利用明細は支出管理にも活用できる

クレジットカードの利用金額や店舗名などの情報は、「利用明細」として自動的に記録されます。利用明細はスマートフォンやパソコンからいつでも確認可能です。

利用明細には、クレジットカードを利用した日付、金額、場所(店舗・企業名)が記載されているため、いつ・どこで・いくら使ったかを把握できます。

日々のお買物や生活費をクレジットカードでお支払いすることで、毎月の支出も把握でき、家計簿としても活用できます。

数ヵ月前の利用明細も閲覧でき、毎月の利用額の増減も確認しやすく便利です。

また、クレジットカードの使い過ぎが不安な方は、利用限度額を下げることも可能です。

例えば、クレディセゾンが提供するセゾンカードの場合、お問い合わせフォームから利用限度額を減らす手続きを行えます。

監修者

監修者 高柳氏のコメント

クレジットカードを持つことで、職業や働き方に関係なく多くのメリットが得られます。主婦(主夫)の方は支払いをクレジットカードにすることでポイントが貯まり、家計の節約につながります。会社員の方はゴールド以上のカードを持つことで空港ラウンジを利用できたり、国内・海外旅行傷害保険が付帯したりといったメリットが得られるでしょう。クレジットカードのどんなサービスを利用したいのか、どのくらいポイントを重視するかを考えておくと、ご自身に合うカードを見つけやすくなります。

クレジットカードのデメリット

クレジットカードはメリットだけでなく、デメリットも存在します。初めてクレジットカードを使う際には、以下の点を知っておきましょう。

● 現金よりもつい使い過ぎてしまう

● 第三者によって不正利用されるリスクがある

● 利用可能枠(限度額)を超えたお支払いができない

現金よりもつい使い過ぎてしまう

現金では財布にある金額までしか支払えませんが、クレジットカードでは利用可能枠(限度額)の上限までお支払いが可能です。

利用可能枠(限度額)とは、クレジットカードでお支払いできる金額の上限を指します。

現金がなくてもお支払いができる点はクレジットカードのメリットですが、後払いの仕組みにより、現金以上に使い過ぎてしまう可能性もあります。

クレジットカードの使い過ぎを防ぐためには、定期的に利用明細をチェックし、自分の消費傾向を把握することが重要です。

この習慣により、「今月は予算をオーバーしてしまった」「次の月は節約を心がけよう」などの意識につながります。

また、どうしても使い過ぎが心配な場合は、利用可能枠(限度額)を下げることで、月間の支出上限をコントロールすることもできます。

第三者によって不正利用されるリスクがある

クレジットカードを紛失したり、盗難の被害に遭ったりすると、第三者による不正利用のリスクが発生します。

複数のクレジットカードを所有している場合、メインで利用するクレジットカードに絞って持ち歩くことで、紛失や盗難のリスクを最小限に抑えられます。

しかし、クレジットカードを持つ限り、情報漏洩による不正利用のリスクを完全に避けることはできません。

不正利用が発覚した際には、直ちにクレジットカード会社に連絡し、カードの利用停止および再発行の手続きを行いましょう。

多くのクレジットカード会社では、第三者による不正利用が発覚した場合、連絡日を含めて60〜61日前までさかのぼった利用分の損害が全額補償されます。

万一の事態が発生しても一定の補償は受けられますが、そもそもクレジットカードを不正利用されないことが最も重要です。

不正利用を防ぐためには、定期的にクレジットカードの利用明細を確認し、身に覚えのない請求がないかをチェックしましょう。

クレジットカード会社によっては、クレジットカードが利用された際にスマートフォンのアプリに通知される機能を提供しています。

例えば、クレディセゾンの場合、クレジットカードが利用された際の通知に加え、セゾンカードのスマートフォンアプリ「セゾンPortal」から利用停止手続きも行えます。

利用可能枠(限度額)を超えた支払いができない

クレジットカードで利用できるのは、設定された利用可能枠(限度額)の範囲内です。

例えば、利用可能枠(限度額)が30万円の場合、30万円を超えるお支払いにはクレジットカードを利用できません。

指定口座から利用代金が引き落とされると、その分の利用可能枠(限度額)が復活します。

また、通常よりも早く利用料金を支払うことで、その分の利用可能枠(限度額)を早期に回復させることも可能です。水道光熱費や家賃などの高額な金額をクレジットカードでお支払いしている場合は、毎月その分の枠が利用されます。

ショッピングで使い過ぎた場合や普段より高額なお買物をした際は、利用可能枠にも注意が必要です。

なお、利用可能枠(限度額)は、クレジットカード会員専用アプリやWEBサイトなどで確認できます。クレジットカードの利用明細と合わせて、定期的にチェックする習慣をつけましょう。

クレジットカードの種類

クレジットカードはたくさんの種類があり、大まかに分けると「国際ブランド」「発行元」「ランク・グレード」の3項目に分類されます。

それぞれ詳しく見ていきましょう。

国際ブランド|世界の国や地域でカード払いに対応しているブランド

国際ブランドとは、世界中で利用できる決済システムを提供するブランドのことを指します。代表的なものには「Visa」「Mastercard(R)」「JCB」「American Express」があります。

クレジットカードに記載されたブランドと加盟店の対応ブランドが一致していれば、世界中のホテルやレストラン、空港など、さまざまな場所で利用が可能です。

例えば、Visaのマークが付いたクレジットカードを持っている場合、Visaの加盟店で世界中の幅広い店舗においてお支払いに利用できます。

クレジットカードに表示されている国際ブランドのマークは、店舗でそのクレジットカードが使えるかどうかを示す目印にもなります。

レジや店舗の入口に国際ブランドのマークが表示されている場合は、そのブランドのクレジットカードでお支払いが可能です。

関連:クレジットカードの国際ブランドの違いとは?ブランドの種類や選び方も紹介!

発行元|クレジットカードを発行している会社

発行元とは、クレジットカードを発行している会社のことです。

American ExpressやJCBのような国際ブランドは、自社でクレジットカードを発行することがあります。

一方で、VisaやMastercard(R)は、銀行やほかの金融機関が発行するクレジットカードと提携しています。

なお、クレディセゾンもクレジットカードを発行する会社のひとつです。

クレディセゾンが発行するクレジットカードには、発行元として「株式会社クレディセゾン」と記されています。

関連:クレジットカードの発行会社とは?国際ブランドとの違い・おすすめのカードを紹介

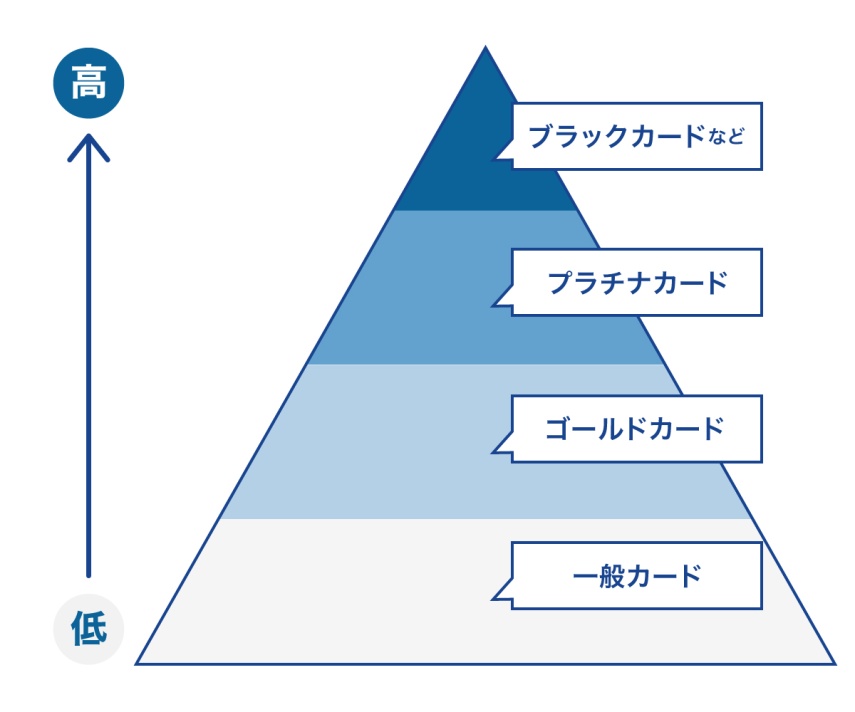

ランク・グレード|ステータス性を示す4つの種類

クレジットカードの「ランク」「グレード」とは、その社会的信用や種類を示す重要な要素です。

クレジットカードには、一般・ゴールド・プラチナ・ブラックなどのグレードがあり、一般よりゴールド、ゴールドよりプラチナが上位にあたります。

クレジットカードのランクがあがるにつれて、提供されるサービスは充実し、年会費も高くなる傾向にあります。

例えば、一般カードは年会費無料のものが多く、ゴールドカードは2,000円〜10,000円、プラチナカードは30,000円以上の年会費がかかるのが一般的です。

ゴールドカード以上では、旅行傷害保険の補償が充実し、コンシェルジュ・サービスなどの特典が付帯します。

クレジットカード初心者の方はまず一般カードを発行し、使い方に慣れてから、徐々に上位グレードのカードに切り替えるのがおすすめです。

関連:クレジットカードのランクは4種類!種類によって変わるものや特長について解説

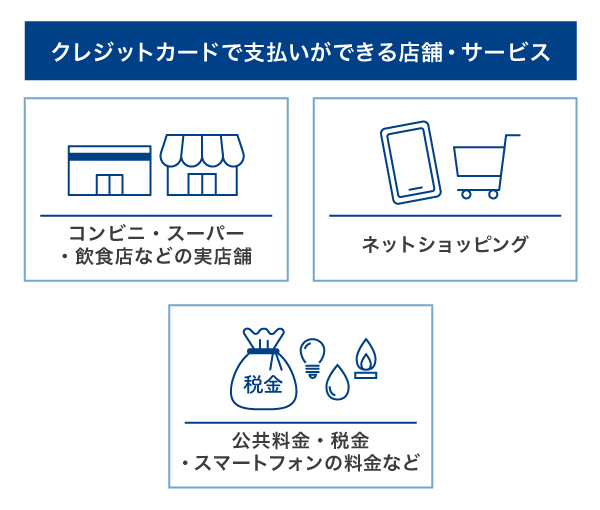

クレジットカードでお支払いができる店舗・サービス

クレジットカードは、さまざまな店舗やサービスで利用できます。

コンビニ・スーパー・飲食店などの実店舗

クレジットカードが利用できる実店舗の例は以下のとおりです。

● コンビニ

● スーパー

● ドラッグストア

● 飲食店

● 百貨店

● 家電量販店

● ホームセンター

● ガソリンスタンド

● 美容院 など

そのほか、飛行機や新幹線チケットの購入、タクシー運賃のお支払いなどにも対応しています。

一方、個人経営の小規模な店舗などでは、クレジットカード払いに対応していない場合があります。

店舗の入口やレジ付近にクレジットカードの国際ブランドのロゴがあれば、クレジットカードの利用が可能です。

事前に確認する方法としては、店舗の公式WEBサイトなどで調べるか、直接店舗に問い合わせるのが確実です。

関連:コンビニでクレジットカードを使う方法・お支払いできるもの。お得なメリットも紹介

ネットショッピングでのお支払い

ネットショッピングでは、規模に関係なく多くの場合でクレジットカード払いができます。WEBサイトに利用できる国際ブランドのマークが掲載されているため、確認してみましょう。

ショッピングだけでなく、コンサートチケットの購入や、各種予約サイトなどでの決済にも利用できます。

そのほか、音楽や動画などのサブスクリプション、有料アプリの購入、アプリ内課金のお支払いにも利用可能です。

公共料金・税金・スマートフォンの料金などのお支払い

クレジットカードは、公共料金や各種税金などのお支払いに利用できます。

例えば、水道・電気・ガスなどの光熱費や家賃、国税・地方税、スマートフォンの利用代金などが対象です。

さらに、自動車保険や生命保険、ふるさと納税など、さまざまなサービスのお支払いに利用できます。

クレジットカードの種類によっては、公共料金や税金などのお支払いでもポイントが貯まります。

ただし、光熱費や地方税のお支払いは、地域や事業者によってはクレジットカード払いに対応していないケースがあります。

また、コンビニでの納付書払いにはクレジットカードが使えない場合が多いため、注意が必要です。

関連:公共料金をクレジットカードで支払うメリット・デメリットと変更方法を解説

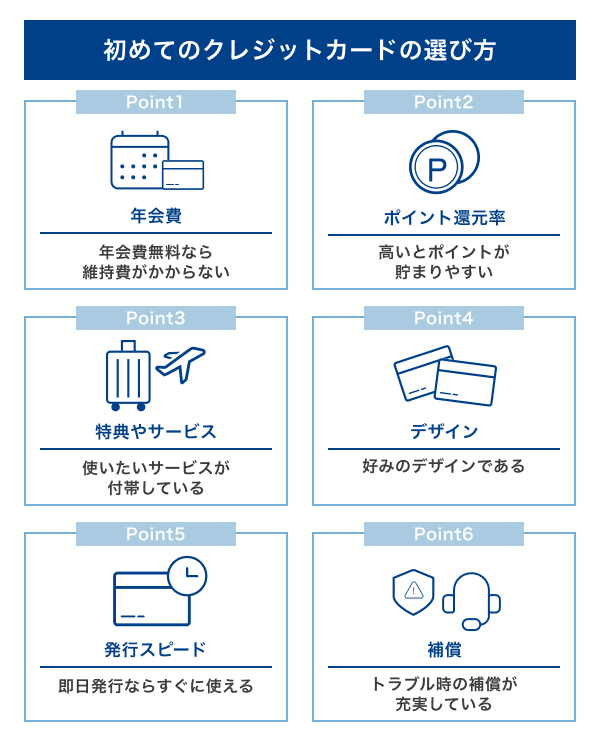

【初心者向け】クレジットカードの選び方

クレジットカードは種類が豊富なため、初めて選ぶ際は基準に迷うことが多いでしょう。

ここでは、初めてクレジットカードを選ぶ際に注目したいポイントを解説します。

初めてなら年会費無料のカードを選ぼう

クレジットカードには年会費無料と有料のものがあり、主な違いは特典や付帯サービスの充実度です。

一般的に、年会費が高いほどサービスの内容は充実しています。しかし、無料のクレジットカードでも支払方法の選択肢やポイントサービス、不正利用への補償など、基本的な機能は十分備わっています。

クレジットカード初心者は、年会費無料のカードから使い始めることで、無理なくクレジットカードの使い方に慣れることができるでしょう。

関連:クレジットカードの年会費とは?無料と有料との違い、カードの選び方とよくある質問を紹介

ポイント還元率が高いとポイントが貯まりやすい

ポイントを効率的に貯めたい場合は、還元率に注目しましょう。

ポイント還元率は、クレジットカードの利用代金に対して何円分のポイントが付与されるかを表す数字です。

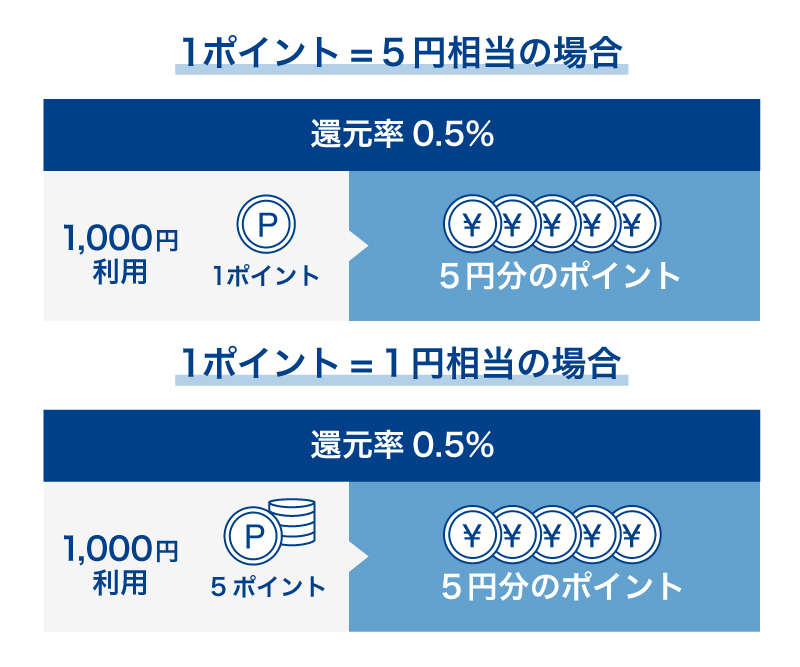

例えば、1ポイントの価値が1円相当で、1,000円のお買物で5円分のポイント(5ポイント)を獲得できる場合、還元率は0.5%になります。

1ポイントの価値が5円相当で、1,000円のお買物で5円分のポイント(1ポイント)を獲得できる場合も同様に、還元率は0.5%です。

クレジットカードによっては特定の店舗でお買物をすると、通常よりも還元率が高くなり、多くのポイントが得られることもあります。

ポイントを多く貯めたい場合は、普段から利用する店舗でのポイント倍率が高いクレジットカードを選ぶと良いでしょう。

使いたいサービスが付帯している

クレジットカードによっては、特定の店舗での割引や、条件を満たすと得られるキャッシュバック、旅行傷害保険、空港ラウンジの利用など、さまざまなサービスがあります。

クレジットカード選びに迷った場合は、年会費などの条件が同じカードで、サービス内容を比較することがポイントです。

「自分が実際に利用する可能性が高く、魅力に感じるサービスがあるか」を基準に、比較・検討してみましょう。

好みのデザインである

クレジットカードのデザインで決めるのも選び方のひとつです。

クレジットカードは日常でよく目にするため、財布に合うデザインや、自分好みのデザインを選ぶことで気分が高まります。

クレジットカードは、シンプルなものからスタイリッシュなもの、かわいいデザインまでさまざまです。

なかには、キャラクターとのコラボレーションデザインのカードを提供するクレジットカード会社もあります。

近年では、券面にクレジットカード情報が記載されておらず、セキュリティ面に優れたナンバーレスカードも登場しているため、ご自身の好みに合わせてクレジットカードを選びましょう。

発行スピードが早い

少しでも早くクレジットカードがほしい方や、すぐにお買物で利用したい場合は、発行スピードにも注目しましょう。

クレジットカードによっては、オンラインでお申し込み後、即時にカード番号を受け取れるものもあります。

即座に発行されたカード番号を利用すれば、実際のクレジットカードが届く前にネットショッピングでのお支払いに利用できて便利です。

セゾンカードには、お申し込み開始から最短5分でセゾンカードのスマートフォンアプリ「セゾンPortal」上にカード番号が発行されるデジタルカードがあります。

不正利用・盗難などトラブル時の補償が充実している

クレジットカードの盗難や不正利用が発生した場合の補償も、事前に確認しておきたいポイントです。不正利用を検知した際に、SMS通知やアプリのアラートで知らせてくれる機能が付いたクレジットカードもあります。

このセキュリティ機能により、第三者による不正利用のリスクを軽減可能です。

また、先述したナンバーレスカードを利用すれば、第三者にクレジットカード情報を盗み見られることがないため、より安心して利用できます。

万一、不正利用の被害に遭った場合には、補償に加え、新しいクレジットカードへの迅速な再発行サービスもあります。

セゾンカードでも、24時間365日不正利用がないか監視し、未然に防止するための対策を実施しています。

関連:クレジットカードの選び方を徹底解説!初心者向けや目的別選ぶ基準とおすすめカード

クレジットカードの作り方

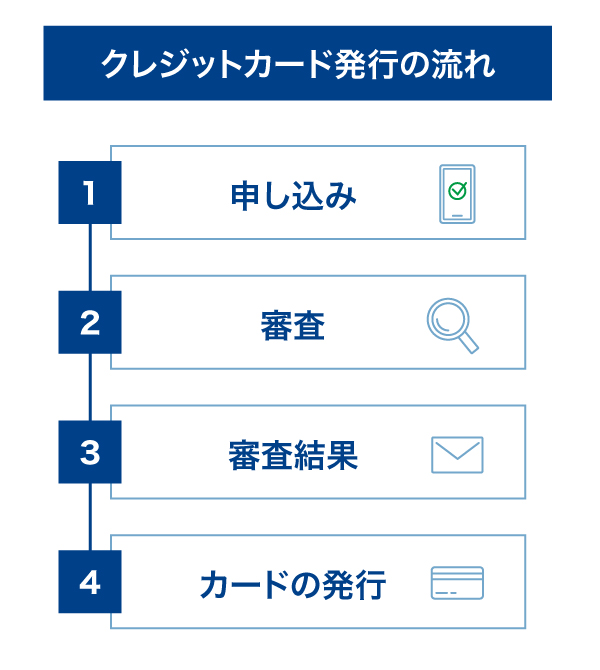

クレジットカードは、スマートフォンやパソコンからお申し込みできます。まずはクレジットカードを選び、WEBサイトから手続きを行いましょう。

お申し込みでは、名前や住所、生年月日といった基本的な情報と、勤務先に関する情報などを入力します。

お申し込み完了後、クレジットカード会社のガイドラインに基づく審査が行われ、通過するとクレジットカードが発行される流れです。発行までの時間はクレジットカード会社やクレジットカードの種類によって異なります。

なお、セゾンカードの場合、基本的には「3~7営業日」で審査が完了し、本人限定受取郵便で自宅に郵送されます。

審査状況によってはクレジットカードが届くまでに時間がかかることがあるため、余裕を持ってお申し込みしましょう。

関連:クレジットカードの作り方は?発行の流れ・必要なものや注意点を解説

クレジットカードの審査に必要なもの

クレジットカードのお申し込みには、本人確認書類と口座情報が必要です。

● 運転免許証または運転経歴証明書

● 在留カード

● 特別永住者証明書

● マイナンバーカード

● 障がい者手帳

クレジットカードの利用代金を引き落とすためには、事前に口座情報の登録が必要です。

金融機関名、支店名、口座番号、名義が必要となるため、キャッシュカードや通帳、ネットバンキングなどで確認しておきましょう。

クレジットカードをお店で使う方法

クレジットカードを店舗で使う際は、まずはレジの店員に「クレジットカードで」と伝えましょう。

その後、店舗の決済端末にクレジットカードを差し込み、暗証番号を入力して確定ボタンを押すと、決済が行われます。完了したら、利用明細を受け取りましょう。

最近では、クレジットカードを店員に渡すのではなく、ご自身で決済端末に差し込むケースも増えています。

また、暗証番号の入力は、クレジットカードの種類や店舗によっては不要のケースもあります。

例えば、ICチップ搭載のクレジットカードなら差し込むだけ、タッチ決済対応のクレジットカードならかざすだけで、クレジットカード決済が可能です。

なお、店舗によっては、利用者自身が端末を操作して、画面の指示に従って決済を行うレジも存在します。

一部の店舗では署名を求められる場合もあるため、クレジットカード決済に関する詳細は店員に確認しましょう。

関連:クレジットカードの使い方を徹底解説!レジでの伝え方や賢い使い方とは

クレジットカードで選べる支払方法・回数

クレジットカードには、複数の支払方法が用意されています。

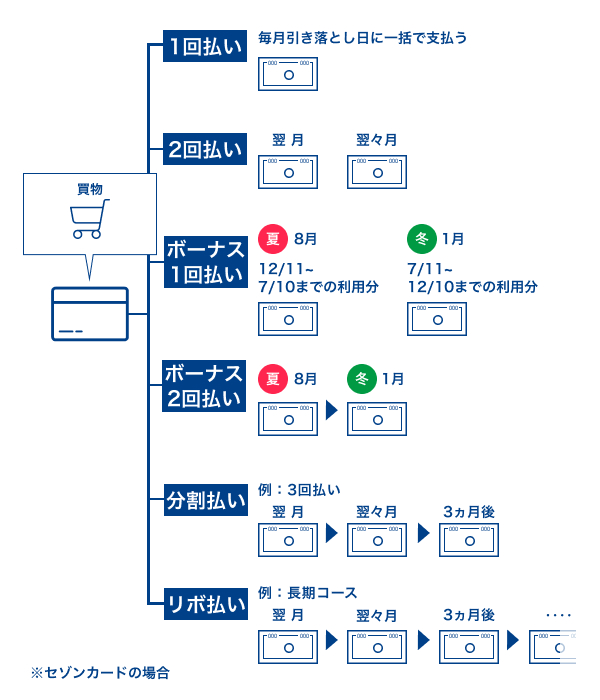

支払方法は、大きく分けて「1回払い」「2回払い」「分割払い」「リボ払い」「ボーナス払い」の5つです。

| 支払方法 | 特徴 |

|---|---|

| 1回払い | ・締め日までの利用料金を一括してお支払いする方法 |

| 2回払い | ・締め日までの利用料金を翌月と翌々月に分けて半額ずつお支払いする方法 |

| 分割払い | ・分割回数に応じて利用料金を均等に分割し毎月お支払いする方法 |

| リボ払い | ・毎月の支払額を一定額に設定してお支払いする方法 (例:毎月5,000円ずつ、10,000円ずつなど) |

| ボーナス払い | ・ボーナス1回払い:年2回(夏・冬)のボーナス時に一括でお支払いする方法 ・ボーナス2回払い:年2回(夏・冬)のボーナス時に半額ずつお支払いする方法 |

これらのうち、分割払い、リボ払い、ボーナス2回払いは、利用合計金額やお支払い回数に応じて手数料がかかります。

なお、リボ払いは大きなお買物によって支払残高が増えると、支払期間が延びるだけでなく手数料も増えるため、特に注意が必要です。

基本的には1回払いをメインに利用し、分割払いやリボ払いは状況に応じて、計画的な利用を心がけましょう。

セゾンカードの選べる支払方法はこちら

クレジットカードを使う前に知っておきたいこと

クレジットカードを使う際には、誤った使い方をしないために、以下6つのポイントを知っておきましょう。

● 自分以外の人が使ってはいけない

● 暗証番号は誰にも教えてはいけない

● クレジットカードは何枚でも持てるがまずは1枚からがおすすめ

● クレジットカードのお支払いでも取り消しができる

● クレジットカードの利用代金の引き落とし前日までに入金しておく

● クレジットカードをなくしたときは早急にクレジットカード会社に連絡する

自分以外の人が使ってはいけない

クレジットカードの利用は、カードの裏面に記載された名義人本人に限られます。

ご自身のクレジットカードは、たとえ家族や友人であっても利用することはできません。

仮に本人の同意があったとしても、クレジットカードを渡してお買物を依頼することは避けましょう。

暗証番号は誰にも教えてはいけない

クレジットカードの暗証番号は、クレジットカード発行時に4桁の番号を設定することが一般的です。

この暗証番号は、不正利用の原因や後々のトラブルの元となるため、絶対に他人に教えてはなりません。

また、暗証番号を設定する際は「0000」「1234」のような単純な組み合わせや、生年月日や電話番号など、推測しやすい番号は避けましょう。

クレジットカードは何枚でも持てるがまずは1枚からがおすすめ

クレジットカードを所有する枚数に制限はなく、何枚でも持つことができます。

ただし、初心者の場合は、まず1枚をお申し込みし、クレジットカードの利用に慣れるのがおすすめです。

1枚のクレジットカードだけでは用途が限定されると感じる場合や、所有するクレジットカードにない機能やサービスを利用したいときは、新たなクレジットカードのお申し込みを検討してみましょう。

クレジットカードのお支払いでも取り消しができる

クレジットカードで購入した商品に不備や誤配送などの問題が発生した場合、決済を取り消し、キャンセル(返金)手続きを行うことが可能です。

クレジットカードのお支払いをキャンセルすると、購入した店舗から現金が返ってくるのではなく、利用明細から該当のお支払いが削除されます。

すでに利用代金の引き落としが行われたあとなどのタイミングによっては、キャンセル分が利用代金から相殺され、利用明細には返金分としてマイナスで表記される場合があります。

通常、クレジットカードのキャンセル処理は、店舗とクレジットカード会社間で行われるため、処理が完了するまでに数日から数週間かかることを覚えておきましょう。

クレジットカードの利用代金の引き落とし前日までに入金しておく

クレジットカードには利用代金の引き落とし日が設定されています。

お支払いに遅れないためにも、引き落とし予定日の前日までに、口座に入金しておくことが重要です。

利用代金の支払日はクレジットカードにより異なります。例えば、セゾンカードの場合、毎月10日までの利用分が翌月4日に引き落とされます。

お支払いが遅れた場合、遅れた期間に対して遅延損害金が発生するため注意が必要です。

また、クレジットカードの利用が一時的に停止されることもあるため、お支払いに遅れないようにしましょう。

クレジットカードをなくしたときは早急にクレジットカード会社に連絡する

クレジットカードをなくしたときは、まずはバッグや財布などを入念に確認し、本当に紛失したことを確かめましょう。

それでも見つからなければ、クレジットカード会社のサポート窓口に連絡します。

紛失してからでは連絡先の確認ができないため、事前にクレジットカード裏面に記載の問い合わせ窓口の電話番号をメモしておくと安心です。

クレジットカード会社に連絡すると、カードの利用停止手続きが行われ、不正利用のリスクを防げます。

なお、クレジットカードの紛失や盗難に関する連絡は、24時間年中無休で対応しているため、気づいた時点で早めに行動することが重要です。

セゾンカードの場合は、WEBサイト上でも利用停止手続きが可能です。

「Netアンサー」にログインしてカードの利用停止手続きを行い、クレジットカード発見後は、利用停止解除の手続きをすれば、再度利用できるようになります。

初めてのクレジットカードにおすすめのセゾンカード

● セゾンパール・アメリカン・エキスプレス(R)・カード

● セゾンゴールド・アメリカン・エキスプレス(R)・カード

● セゾンプラチナ・アメリカン・エキスプレス(R)・カード

クレディセゾンでは、年会費が抑えられる一般カードもあれば、1年に1円以上のご利用で翌年度の年会費が無料になるゴールドカードなど、さまざまな種類のクレジットカードを発行しています。

例えば、「セゾンゴールド・アメリカン・エキスプレス(R)・カード」は、年会費が初年度無料・年に1円以上のご利用で翌年度年会費が無料になる特典があります。

年会費が実質無料でありながら、ゴールドカード特有のさまざまな優待特典を最大限に活用できるため、クレジットカードのご利用方法によっては一般カードよりもゴールドカードのほうがお得です。

おすすめのセゾンカード3券種の特長をわかりやすく紹介するので、クレジットカード選びの参考にしてください。

セゾンパール・アメリカン・エキスプレス(R)・カード

セゾンパール・アメリカン・エキスプレス(R)・カードは、年会費が初年度無料で、2年目以降は1,100円(税込)で利用できるクレジットカードです。なお、前年に1円以上の利用で翌年度の年会費が無料になります。

お申し込み開始から、最短5分でセゾンカードのスマートフォンアプリ「セゾンPortal」にカード番号が発番されるデジタルカードがあり、オンラインショッピングや電子決済がすぐに利用可能です。

後日、カード番号や有効期限、セキュリティコードが記載されていない完全ナンバーレスカードが郵送で届きます。ICチップ付きのため、一般的なクレジットカードと同様にスーパーやコンビニなどで利用できるカードです。

特定の条件を満たすと永久不滅ポイントがアップする優待特典が付帯します。そのほか、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただけるお得なサービスの「セゾンの木曜日」もあります。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、WEB(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくことで特別料金で映画鑑賞が可能です。

なお、永久不滅ポイントはJALのマイルやANAのマイルと交換できるため、マイルを貯めたいと考えている方は詳細をチェックしてみましょう。

>>詳細はこちら

セゾンゴールド・アメリカン・エキスプレス(R)・カード

| 年会費 | 初年度無料、2年目以降は11,000円(税込) ※年間1回(1円)以上のカード利用で翌年以降も年会費無料 |

|---|---|

| 国際ブランド | American Express |

| ポイント還元率 | ・国内での利用時は1.5倍(※1)(※2) ・海外での利用時は2倍(※1)(※2) |

| スマホ決済 | Apple Pay、Google Pay™、QUICPay™(クイックペイ) |

| 主な特典 | ・国内主要空港などのラウンジが無料で利用可能(年2回まで) ・プライオリティ・パスに登録可能 ・海外旅行傷害保険・国内旅行傷害保険(※3) ・国際線手荷物宅配サービスご優待 ・星野リゾート優待(最大40%OFF) ・ロフトご優待(※4) ・コナミスポーツクラブご優待 ・セゾン弁護士紹介サービス ・セゾンの木曜日 ・セゾンフクリコ(入会費・年会費無料) |

セゾンゴールド・アメリカン・エキスプレス(R)・カードの特長は、以下のとおりです。

● 初年度年会費無料(2年目以降11,000円(税込))※年1回以上の利用で2年目以降も年会費無料

● 国内利用1.5倍、海外利用2倍のポイント還元率(※1)(※2)

● 国内旅行傷害保険・海外旅行傷害保険が利用付帯(※3)

● 優遇年会費で「プライオリティ・パス」に登録可能

● セゾン国内空港ラウンジサービスが利用可能

● 毎週木曜日に全国のTOHOシネマズで映画をお得に楽しめる「セゾンの木曜日」

● 「セゾンフクリコ」が入会費・年会費無料で利用可能

優遇年会費で「プライオリティ・パス(通常年会費469米ドル/プレステージ会員)」に登録可能で、適用条件を満たすことで最高5,000万円(※4)の海外旅行傷害保険が付帯する(※3)など、充実したサービスが付帯しています。

特に、旅行時に役立つ特典が多く付帯しているので、旅行へ行く機会が多い方におすすめです。

ショッピング利用時のポイント還元率は高めに設定されており、国内だと1.5倍、海外だと2倍にアップする優待特典も付いています(※1)。

さらに、300,000以上のショップが出店する「セゾンポイントモール」を経由してお買物をすると最大30倍のポイントが貯まるので、より効率良くポイントを貯められます。

そのほかにも、「セゾンの木曜日」の利用で映画がお得に楽しめたり、「セゾンフクリコ」が入会費・年会費無料で利用したりすることが可能です。

「セゾンフクリコ」とは、全国25,000以上の施設を最大66%OFFで使える優待割引サービスです。特別優待として映画鑑賞券が1,300円(税込)からご購入可能です(お一人様20枚/年まで)。

ほかにも、レジャーやグルメ、トラベルなどさまざまな優待割引を、専用サイトからいつでもご利用いただけます。

なお、年会費は初年度無料、2年目以降は11,000円(税込)です(年1回以上の利用で2年目以降も年会費無料)。リーズナブルな価格で保有できるので、初めてゴールドカードを発行する方にも向いています。

(※1)一部還元率の異なるサービスおよび加盟店がございます。

(※2)小数点以下は繰り上げになります。

(※3)航空券代や宿泊費などのお支払いに本カードを利用した場合に適用されます。

(※4)傷害死亡・後遺障害保険金額

>>詳細はこちら

セゾンプラチナ・アメリカン・エキスプレス(R)・カード

| 年会費 | 33,000円(税込) |

|---|---|

| プライオリティ・パスの特典 | 年会費無料でプレステージ会員に登録が可能 |

| ポイント還元率 | 国内利用・海外利用ともに2倍(※1)(※2) |

| スマホ決済 | Apple Pay、Google Pay™、QUICPay™(クイックペイ) |

| 主な特典 | ・プライオリティ・パスに年会費無料で登録可能 ・国内主要空港などのラウンジが無料で利用可能 ・海外旅行傷害保険(※3)・国内旅行傷害保険 ・コンシェルジュ・サービス ・Tablet(R) Hotelsの有料メンバーシップが年会費無料 ・セゾンの木曜日 ・セゾンフクリコ(入会費・年会費無料) |

セゾンプラチナ・アメリカン・エキスプレス(R)・カードの特長は、次のとおりです。

● 年会費が33,000円(税込)の、クレディセゾンでグレードが高いプラチナカード

● 「プライオリティ・パス」に無料で登録できる

● カードショッピングの利用時は国内・海外ともに2倍の永久不滅ポイントが貯まる(※1)(※2)

● 国内旅行傷害保険が付帯、条件を満たせば海外旅行傷害保険も付帯(※3)

● 毎週木曜日に全国のTOHOシネマズで映画をお得に楽しめる「セゾンの木曜日」

● 「セゾンフクリコ」が入会費・年会費無料で利用可能

年会費は33,000円(税込)です。加えて、年会費3,300円(税込)で家族カード(ファミリーカード)を発行できます。

国内・海外問わずショッピングで通常の2倍永久不滅ポイントが貯まります。

さらに、世界中の空港ラウンジをお得に利用できる「プライオリティ・パス」のプレステージ会員(通常年会費:469米ドル)に無料で登録可能です。

また、海外旅行中の事故(※3)について最高1億円(※4)まで、国内旅行中の事故について最高5,000万円(※4)まで補償される旅行傷害保険が付帯しています。

日常生活で役に立つ特典も充実しており、「セゾンの木曜日」の利用で映画がお得に楽しめたり、「セゾンフクリコ」が入会費・年会費無料で利用できます。

ほかにも、レジャーやグルメ、トラベルなどさまざまな優待割引を、専用サイトからいつでもご利用いただけます。

アメリカン・エキスプレス(R)・カード保有者向けの優待・キャンペーン情報をまとめた「アメリカン・エキスプレス・コネクト」を利用すれば、魅力的な特典を見つけられます。季節の特集や期間限定の情報も掲載されているので、定期的にチェックしましょう。

(※1)一部還元率の異なるサービスおよび加盟店がございます。

(※2)小数点以下は繰り上げになります。

(※3)航空券代や宿泊費などのお支払いに本カードを利用した場合に適用されます。

(※4)傷害死亡・後遺障害保険金額

>>詳細はこちら

クレジットカードに関するよくあるご質問

ここからは、クレジットカードに関してよくある質問を紹介します。

Q1 クレジットカードの仕組みをわかりやすく教えてください

クレジットカードは、現金がなくてもお支払いができる後払い式の決済方法です。

クレジットカードで商品やサービスを購入すると、そのお支払いはクレジットカード会社が立て替えます。

後日、クレジットカード会社から利用代金を請求され、登録された銀行口座から引き落とされる仕組みです。

「クレジットカードの仕組み」で詳しく解説しています。

Q2 クレジットカードにはどのような機能がありますか?

クレジットカードには、お買物やサービス購入のお支払いに加えて、ポイントシステムや優待サービス、キャッシングサービス(現金の借入)などの機能が用意されています。

ゴールドカードのようなステータスが高いカードでは、旅行傷害保険や空港ラウンジの利用など、さらに充実したサービスがあります。

Q3 お店でクレジットカード払いするときの流れを教えてください

お店でクレジットカードを使う流れは以下のとおりです。

1. 店員に「クレジットカードで」と伝える

2. 端末にカードを差し込む

3. 暗証番号を入力する

4. 利用明細を受け取る

なお、暗証番号の入力は、カードの種類や店舗によっては不要の場合もあります。「クレジットカードをお店で使う方法」で詳しく解説しています。

Q4 クレジットカードを利用するデメリットはありますか?

クレジットカード払いをするデメリットには、以下のようなものがあります。

● 現金よりもつい使い過ぎてしまう

● 第三者によって不正利用されるリスクがある

● 利用可能枠を超えたお支払いができない

なお、これらのデメリットには解決策も存在します。「クレジットカードのデメリット」で詳しく解説しています。

Q5 クレジットカードに危険性はありますか?

クレジットカードは、使い過ぎのリスクや不正利用の可能性、分割払いやリボ払いに手数料がかかることから、「危険性がある」といったイメージを持たれるかもしれません。

しかし、これらを解決できる対処法があります。

● 使い過ぎ:利用明細を定期的にチェックする。利用可能枠(限度額)を下げる

● 不正利用:利用明細を定期的にチェックする。万一不正利用があった際は補償を受ける

● 分割払いやリボ払いの手数料:必要に応じて計画的に利用する

クレジットカードの利用は、ご自身の収入に見合った金額に抑え、1回払いを基本とすることで、使い過ぎや手数料の発生を抑えられるでしょう。

まとめ

クレジットカードは、店舗での商品購入やサービス利用時の料金などを後払いできるキャッシュレス決済のひとつです。

クレジットカードを利用すれば、利用料金に応じてポイントを貯められたり、付帯した優待特典を利用できたりなど、さまざまなメリットがあります。

一方、クレジットカードを利用する際は、使い過ぎを防ぐためにも、計画的に利用することが大切です。

また、クレジットカードの紛失や盗難の被害に遭うと、第三者による不正利用のリスクがあるため、クレジットカードの管理にも気を配る必要があります。

一部のクレジットカード会社では、クレジットカードが利用された際にスマートフォンのアプリに通知される機能を提供しています。

会員サイトやアプリから即座に一時停止手続きができるクレジットカード会社もあるため、初めてクレジットカードを選ぶ際は、セキュリティ面に優れたクレジットカードを選ぶのがおすすめです。

なお、クレディセゾンが発行するセゾンカードは、会員サイト「Netアンサー」や、セゾンカードのスマートフォンアプリ「セゾンPortal」でこれらのセキュリティ機能を利用できます。

ポイント還元率にも優れており、さまざまな優待特典も利用できるため、初めてのクレジットカードを検討中の方は、この機会にセゾンカードのお申し込みを検討されてみてはいかがでしょうか。

(※)「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき利用しています。

(※)「QUICPay」「QUICPay+」は、株式会社ジェーシービーの登録商標です。

(※)Apple、Appleのロゴ、Apple Pay、は、Apple Inc.の商標です。iPhoneの商標は、アイホン株式会社のライセンスにもとづき使用されています。TM and © 2025 Apple Inc. All rights reserved.

(※)Google Pay 、Google Pay ロゴ、Google Play 、Google ロゴ、Android はGoogle LLC の商標です。

(※)Google Pay は、おサイフケータイ(R) アプリ(6.1.5以上)対応かつAndroid5.0以上のデバイスで利用できます。

(※)「おサイフケータイ」は、株式会社NTTドコモの登録商標です。

おすすめのクレジットカード

監修者

氏名:高柳 政道(たかやなぎ まさみち)

資格:一級ファイナンシャル・プランニング技能士、CFP、DCプランナー2級

一級ファイナンシャル・プランニング技能士を取得後、2020年5月に金融コラムニストとして独立。企業に属さないFPとして投資商品の選び方を中心に情報を発信。

資産運用・生命保険・相続・ローンなど、多岐に渡るジャンルの執筆及び監修業務を手掛け、関わった記事数は500を超える。