更新日:

|公開日:

クレジットカードの選び方を徹底解説!初心者向けや目的別選ぶ基準とおすすめカード

クレジットカードは、国際ブランドやカードのランク、デザイン、付帯サービスなどがさまざまなので、どのような基準で選ぶべきかわからない方も多いのではないでしょうか。

特に、初めてクレジットカードを持つ場合は、利用する目的や場所、利用者の年齢などから、自分に合うものを選ぶことが大切です。この記事では、クレジットカードの選び方をわかりやすく解説します。

【この記事でわかること】

● クレジットカードを選ぶ手順

● クレジットカードを選ぶポイント

● おすすめのセゾンカード

Contents

記事のもくじ

自分に合ったクレジットカードを選ぶ手順

クレジットカードは、人によって重視するポイントが異なるので、利用する目的や使いたい場所などを踏まえて、自分に合うものを選ぶことが大切です。

特に初めてクレジットカードを発行する方は、自分に合うクレジットカードを選ぶことで、より大きなメリットを得ることができるでしょう。

クレジットカードを選ぶにあたり、まずは下の3つのポイントを整理することが重要です。

1. どのような目的で利用したいか

2. どのような場所で利用するか

3. クレジットカードを比較して1〜2枚に絞る

これらを考慮することで、優先すべきポイントが明確になります。

関連:クレジットカードの使い方を徹底解説!レジでの伝え方や賢い使い方とは

クレジットカードを選ぶ9つのポイント

ここでは、クレジットカードを選ぶ際に注目したい9つのポイントを紹介します。

関連:クレジットカードの種類とは?ランクやブランド、発行会社による違いと目的別の選び方を解説

年会費|年会費とサービス内容を比較

クレジットカードの年会費には「無料」と「有料」があります。

無料のなかには、条件なしで無料となるものもあれば、「◯円以上利用すれば無料」などの条件付き、もしくは初年度のみ無料といった種類があります。

無料と有料の主な違いは、クレジットカードに付帯するサービスの内容です。年会費無料のものでも、サポートや支払方法に不便な点はほとんどありません。一方で、年会費が有料のクレジットカードは、無料カードにはない優待サービスがあることが特徴です。

サービス内容にこだわらない方やクレジットカードを初めて作る方は「無料」、利用したい優待サービスがある場合は「有料」を選ぶのがおすすめです。

関連:クレジットカードの年会費とは?無料と有料との違い、カードの選び方とよくある質問を紹介

国際ブランド|使いやすく重複しないものを選択

国際ブランドとは、世界中でクレジットカード決済に対応したブランドのことです。クレジットカードごとに、提携している国際ブランドが異なります。

国際ブランドには多くの種類がありますが、下の7つが特に有名です。

| ブランド名 | 特徴 |

|---|---|

| VISA | 世界200カ国以上と加盟店の多い国際ブランド |

| Mastercard(R) | 世界210カ国以上のATMでも利用できるシェア率が高い国際ブランド |

| American Express | 世界各国で利用できて、日本国内でもJCBパートナーシップを組むことで全国で利用できるブランド |

| JCB | 日本国内で生まれた唯一の国際ブランド |

| Diners Club | 富裕層向けのサービスから始まったステータス性の高い国際ブランド |

| 銀聯(ぎんれん) | 中国で生まれ、近年日本やアメリカ合衆国、フランスなど複数の国々で加盟店を広げているブランド |

| Discover | アメリカを中心に展開している国際ブランド |

2枚目のクレジットカードを選ぶ際は、今持っているクレジットカードとは異なる国際ブランドを選ぶのがおすすめです。複数の国際ブランドのカードを持つことで、1枚目のカードブランドが対応していない店舗などでも、2枚目のカードで支払いができる可能性があります。

関連:クレジットカードの国際ブランドとは?アメックスブランドのおすすめカードも紹介

申込条件|年齢や収入に応じたものを選択

クレジットカードにおける申込条件とは、主に年齢や収入に関する条件です。一般的に、クレジットカードは18歳以上が申込可能です。ただし、ゴールドカードやプラチナカードなどグレードが高いカードの場合、「20歳以上」や「学生不可」などの条件も存在します。

また、申込条件には「安定した収入がある方」など、収入に関する記載があることも多いです。申込条件はクレジットカードのウェブサイトに記載されているので、申し込み前に確認しておきましょう。

関連:クレジットカードを持てる年齢は何歳から?未成年者のカードの作り方や年齢制限も解説

ポイント還元率・ポイントの使い道|お得さ重視の人は注目

クレジットカードは、利用代金に応じてポイントを獲得できるシステムがあります。獲得したポイントの活用方法は、クレジットカードの利用代金に使用したり、電子マネーや他社ポイントと交換したりとさまざまです。

ポイントは還元率が高いほど多く獲得でき、たくさん貯めることで日常の買物がお得になります。還元率が高いクレジットカードを選ぶことで、毎月の出費を少しでも抑えることができるでしょう。

カードの種類によっては、特定の店舗での還元率が高くなるケースもあります。より多くのポイントを貯めたい方は、自分がよく利用するコンビニやスーパー、カフェなどのポイント還元率にも注目しましょう。

関連:クレジットカードのポイントの使い方を徹底解説!還元率が高いおすすめのカードを紹介

関連:セゾンカードのポイント還元率を徹底解説!永久不滅ポイントの貯め方・お得な使い方

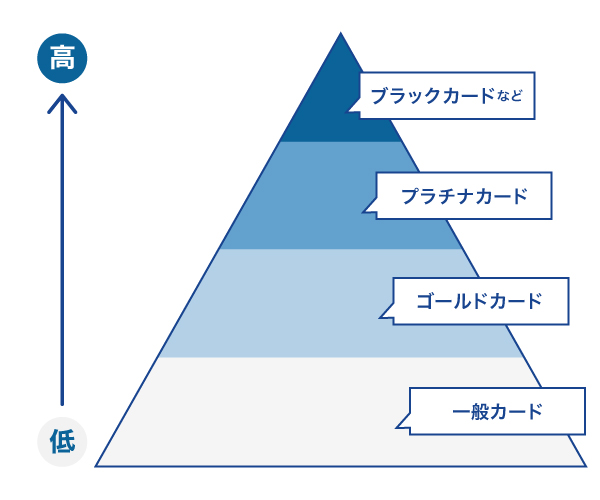

ステータス・グレード|ステータスが高いものほどサービスが充実

クレジットカードの「ステータス」や「グレード」とは、クレジットカードの社会的信用を示すものです。一般、ゴールド、プラチナ、ブラックなどの4種類があります。

ブラックカードは、発行するカード会社が限られており、所有するためには特別な資格やインビテーション(招待状)が必要な場合が多いです。

クレジットカードは、ステータスやランクが高いほど優待や特典が充実し、年会費が高くなる傾向があります。そのため、所有するカードのステータスやランクは、利用したい特典やサービスと年会費のバランスを見て検討してみましょう。

関連:クレジットカードのランクは4種類!種類によって変わるものや特長について解説

優待・特典|ライフスタイルに合う特典

クレジットカードには、カード会社や種類によってさまざまな優待サービスや特典があります。具体的には、割引やキャッシュバック、空港ラウンジの無料利用や旅行傷害保険の付帯などがあります。

一般的に、年会費が有料のカードやグレードが高いカードほど、優待や特典の種類が多く充実しています。しかし、年会費が無料のクレジットカードでも、利用者によっては充分満足のいくサービスを受けられる場合もあります。

クレジットカードを選ぶ際には、年会費だけでなく「自分が求める優待や特典があるか」もチェックしてみましょう。

関連:こんなサービスまで!?クレジットカードを持つだけで利用できるお得な優待特典

デザイン|好みや印象で選択

クレジットカードは、カードのデザインも選ぶポイントになります。特に、財布に入れて普段から持ち歩く方なら、好みのデザインや財布の雰囲気に合うものを選ぶのがおすすめです。

例えば、セゾンカードには下のようなデザインがあります。

クレジットカードのデザインにこだわりたい方は「おしゃれ」「かっこいい」など好みや印象で選ぶのもおすすめです。

・関連:デザイン別のおすすめクレジットカード11選!選び方のコツもあわせて解説!

電子マネー|対応する店舗と使いやすさを重視

クレジットカードによって、対応する電子マネーが異なります。例えば、セゾンカードは、QUICPay™(クイックペイ)に対応しています。QUICPayは、スマートフォンを使用したタッチ式の支払方法で、対応しているカードをApple Payや Google Pay に設定して利用できるものです。

普段自分が利用する店舗や、使用している電子マネーと、選んだクレジットカードがサポートする電子マネーが同じであれば、日常生活で利用しやすいでしょう。

関連:電子マネーとクレジットカードの違いとは?上手な使い分け方を漫画で解説

セキュリティ・サポート体制|万一のトラブル時の対応力

クレジットカードを所有していると、カードの盗難や紛失、不正利用の疑いがあったときなどにカード会社のサポートデスクに問い合わせる必要があります。このとき、サポートが充実しているカード会社を選べば、トラブルの際も安心です。

例えば、セゾンカードには、24時間365日体制でカードの不正利用を検知するシステムがあります。万一クレジットカードが第三者に不正利用された場合、連絡した日を含め61日前までさかのぼった利用分に対して補償を受けられます。

関連:クレジットカード不正利用の原因!確認・調査方法と対処・防止方法を紹介!

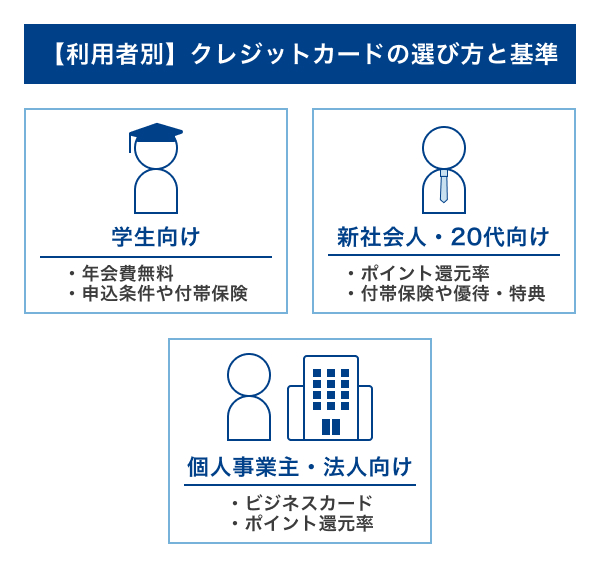

【利用者別】クレジットカードの選び方と基準

クレジットカードは利用者によっても選ぶ基準が異なります。「自分の年齢などに応じたサービスがあるか」「自分にとって使いやすいカードであるか」も確認して選びましょう。

学生向けクレジットカードの選び方

| 学生がクレジットカードを選ぶポイント ● 年会費無料 ● 申込条件に該当する ● 旅行に関する付帯保険がある |

学生の場合は、学生向け(学生専用)や若い世代向け(30代までなど)のもの、年会費無料のクレジットカードがおすすめです。また、海外旅行を予定しているなら、旅行中のトラブルに備えられる海外旅行傷害保険が付帯しているものが便利です。

関連:学生がクレジットカードを作るメリットを解説!電子マネーとの違いや注意点も解説

新社会人・20代向けクレジットカードの選び方

| 新社会人・20代がクレジットカードを選ぶポイント ● ポイント還元率が高い ● 旅行に関する付帯保険がある ● 魅力的な優待・特典がある |

新社会人や20代の方には、ポイント還元率の高さ、付帯保険、そして充実した優待・特典を持つクレジットカードがおすすめです。

新社会人で一人暮らしを始めると、日用品の購入機会が増えます。そのため、近隣店舗でのポイント還元率が高いカードを選べば、効率的にポイントを貯められます。

また、出費を抑えたい場合は年会費無料のカードがおすすめです。旅行や出張の機会が多い方は、国内・海外の旅行傷害保険の有無もチェックしておきましょう。

関連:新社会人編!はじめてのクレジットカードの選び方

関連:女性におすすめのクレジットカードは?デザインや特典・選び方まで解説

個人事業主・法人向けクレジットカードの選び方

| 個人事業主・法人がクレジットカードを選ぶポイント ● ビジネスカードとして使えるか ● ポイントを効率よく貯められるか |

個人事業主や法人の方が「事業用」として経費の支払いなどに使う場合、ビジネスカードやポイント還元率の高いカードがおすすめです。

個人事業主であっても、事業用の支払いとプライベートの支払いを分けたほうが便利なケースが多いです。

ビジネスカードは代表者だけでなく、社員にも発行することができます。なお、追加発行できるカードの枚数はカードによって異なります。ビジネスカードにはポイントシステムやキャッシュバック機能を持つカードもあり、経費削減の一助となるでしょう。

セゾンカードにも、法人や個人事業主、フリーランス向けのビジネスカードがあり、特定のサービスや割引を提供しています。

関連:法人カード、ビジネスカードを徹底解説!選び方やおすすめのカードもご紹介

監修者

監修者 飯田氏のコメント

カードを選ぶときには、自分が欲しいサービスがあるのか、年会費はいくらなのか、費用対効果を総合して選ぶと良いでしょう。また、国ごとに強いカードは存在します。海外志向なら、その国にあったカードを選ぶのも手です。特定のお店で常に割引価格で購入できるようなサービスを展開している会社もありますので、チェックしてみましょう。

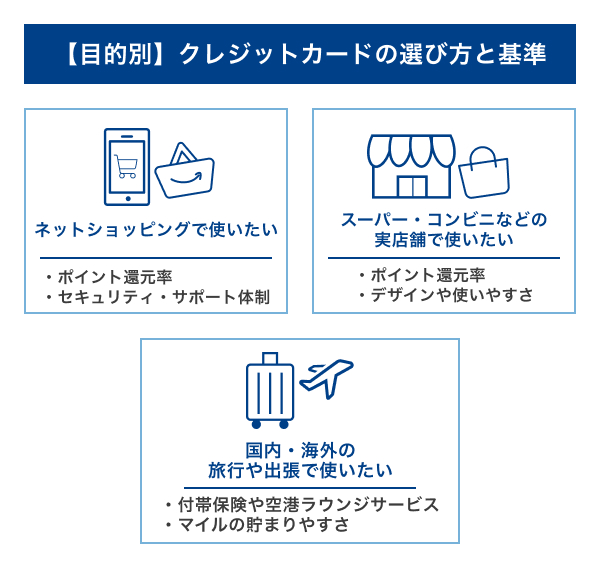

【目的別】クレジットカードの選び方と基準

クレジットカードは「どんなシーンで使いたいか」によっても適したカードは異なります。ここでは、目的別でクレジットカードを選ぶ基準を紹介します。

ネットショッピングで使いたい

ネットショッピングで使用する場合、通常のポイント還元率に加え、利用頻度の高いECサイトで高還元ポイントを提供するカードがおすすめです。

多くのカード会社は、特定のECサイトでポイント倍率が上がるサービスを提供していることも多いです。カード会社のポイントサイトを経由した場合の還元率や、倍率アップの具体的な内容にも注目しましょう。セゾンカードは「セゾンポイントモール」を経由することでポイント倍率が上がるので、ネットショップを利用する方はお得にポイントを貯められます。

頻繁にECサイトで買物をする方は、クレジットカードが便利であり、効率的にポイントを貯めることで、よりお得に買物できます。

また、ネットショップで利用する際はセキュリティ面も注目したいポイントです。例えば、セゾンカードには、身に覚えのない不正利用による損害を補償する「オンライン・プロテクション」があります。

不正利用された場合の補償や、セキュリティに関するサービスがあるかも確認してみましょう。

関連:ネットショッピングでクレジットカードを利用するメリットは?セキュリティ面での注意点も解説

ゲームやアプリの課金・サブスクの支払いにもクレジットカードが使える

クレジットカードは、実店舗やネットショップでの買物だけでなく、アプリ内の課金や有料アプリの購入、サブスクの支払いにも使用できます。ゲームに課金する際、今までコンビニでプリペイドカードを購入していた方は、クレジットカードをスマートフォンに登録するだけで、プリペイドカードの購入なしに課金できます。

ただし、課金の支払いがスムーズになる一方、使い過ぎには注意が必要です。使い過ぎを防ぐためには、利用可能枠(限度額)を減額するなどの対策を行いましょう。

関連:スマホアプリの課金の仕方とは?課金ユーザーはクレジットカードを利用しよう!

スーパー・コンビニ・ドラッグストアなどの実店舗で使いたい

実店舗でクレジットカードを使いたい場合は、通常時のポイント還元率に加えて、利用頻度が高い店舗での還元率も確認しましょう。

特に、チェーン店や全国チェーンのコンビニ、カフェ、ガソリンスタンド、ファストフード店などでは、優待特典や、提携によりポイント倍率がアップするケースが多いです。これらの店舗での還元率をチェックして、お得にポイントを貯められるカードを選びましょう。

また、実店舗で使うなら、使いやすさも注目したいポイントです。頻繁に使うことが予想されるので、使い過ぎないように「利用履歴や支払金額の見やすさ」も確認しておきましょう。

セゾンカードの専用アプリ「セゾンPortal」は、支払金額や引き落とし日を確認できるので、使い過ぎ防止に役立ちます。

関連:スーパーではクレジットカード払いがお得!ポイントが貯めやすいおすすめカードも紹介

関連:コンビニでクレジットカードを使う方法・支払いできるもの。お得なメリットも紹介

国内・海外の旅行や出張で使いたい

旅行や出張でクレジットカードを使う場合は、下の3つに注目しましょう。

● 旅行傷害保険が付帯している

● 空港ラウンジサービスが付帯している

● マイルがたまりやすい

頻繁に旅行へ行く方や出張の多いビジネスパーソンは、旅行傷害保険が付帯しているカードが安心です。ゴールドやプラチナといったグレードの高いクレジットカードには、空港ラウンジサービスも付帯しているので、ビジネスパーソンや旅行の機会が多い方にはゴールドカード以上がおすすめです。

また、普段の買物でマイルをためたい方は、マイルのたまりやすさにも注目してみましょう。

関連:海外旅行に行く前に絶対知っておくべき”現金”と”クレジットカード”の使い分け方

初めてクレジットカードを作るときの選び方と基準

クレジットカードを初めて作成する場合は、年会費無料のものを選び、コストをかけずに利用するのがおすすめです。国際ブランドでは、日本国内での利用がしやすいVISA、Mastercard(R)、JCBが便利です。

また、少しでも早くクレジットカードを使いたい場合は、発行スピードが早いものを選びましょう。昨今では、審査結果が最短数分でわかるカードも増えてきています。

関連:クレジットカードを即日発行する方法!最短5分で発行できるおすすめのカードも紹介

2枚目以降のクレジットカードを作るときの選び方と基準

2枚目以降のクレジットカードを選ぶ際の基準は下のとおりです。

● すでに所有しているカードと異なる国際ブランド

● すでに所有しているカードには提供されていない特典がある

● 異なる店舗でのポイント還元率がアップするカード

異なる国際ブランドのカードを持つことで、メインカードが使えない場合でもサブカードでの支払いができて便利です。

さらに、メインカードにはない特典を持つサブカードを選べば、さまざまな店舗でポイントが獲得でき、よりお得に利用できるでしょう。

関連:クレジットカードは何枚持ちがいいの?複数枚持つメリット・デメリットを紹介!

自分に合うクレジットカードが見つかる!おすすめのセゾンカード

セゾンカードには、年齢や性別、カードを使う目的、カードの特長などに応じたさまざまなカードがあります。その中でも特におすすめのカードを紹介します。

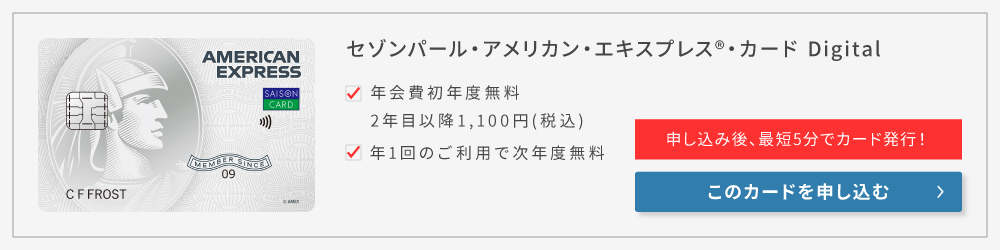

| カード | セゾンパール・アメリカン・エキスプレス(R)・カード Digital | セゾンゴールド・アメリカン・エキスプレス(R)・カード | MileagePlusセゾンカード |

|---|---|---|---|

| 年会費 | 1,100円(税込) 初年度無料 (前年に1円以上の利用で翌年度も無料) |

11,000円(税込) 初年度無料 (前年に1円以上の利用で翌年度も無料) |

3,300円(税込) |

| 国際ブランド | American Express | American Express | VISA MasterCard(R) American Express |

| 申込条件 | 18歳以上 | 18歳以上 | 18歳以上 マイレージプラスに登録している方 |

| ポイント還元率 | 0.5% ・QUICPayの利用でポイント最大2%相当還元(※1) |

国内利用:0.75% 海外利用:1.0%(※1) |

通常:0.5% ・「マイルアップメンバーズ」登録の場合で最大1.5%(※1) |

| ステータス・グレード | 一般 | ゴールド | 一般 |

| 特典・付帯サービス | ・永久不滅ポイントが貯まる ・ETCカード など |

・ETCカード ・家族カード ・海外・国内旅行傷害保険最高5,000万円(※1) ・国内空港ラウンジ利用 など |

・フライトでマイルがたまる ・海外旅行傷害保険 最高3,000万円(※1) ・ユナイテッド航空運航便の優先搭乗 ・海外キャッシングサービス など |

| 電子マネー | ・Apple Pay ・ Google Pay ・QUICPay |

・Apple Pay ・ Google Pay ・QUICPay |

なし |

| セキュリティ | オンライン・プロテクション(※2) | オンライン・プロテクション(※2) | オンライン・プロテクション(※2) |

(※2)本会員の傷害死亡・後遺障害の場合

(※)補償を受けるには、以下条件があります。

・当社が実施する調査で不正利用による被害が確認できること

・当社に連絡した日を含めて61日前までさかのぼったご利用分

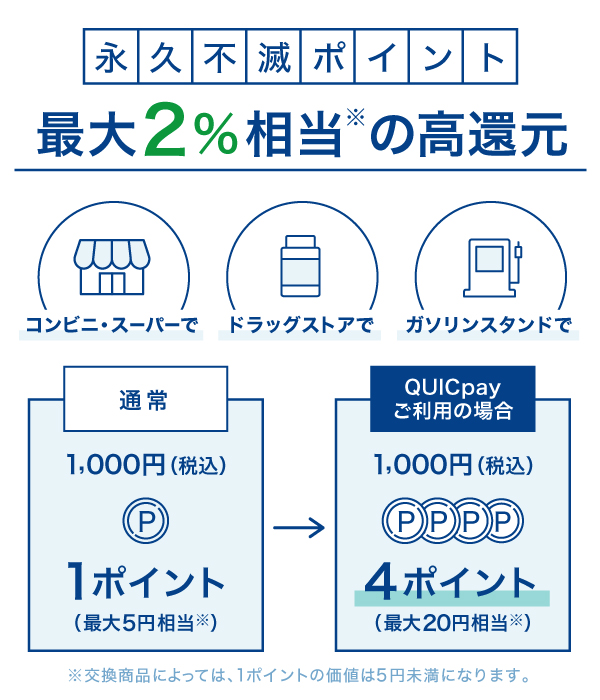

セゾンカードのポイントは、貯めたポイントが失効しない「永久不滅ポイント」であることが特長です。永久不滅ポイントは、1,000円(税込)で1ポイント獲得でき、1ポイントあたり最大5円相当(※)として利用できます。

(※)ポイント交換先により異なります。

(※)1ポイント最大5円相当のアイテムと交換した場合となります。

関連:セゾンカードのポイント還元率を徹底解説!永久不滅ポイントの貯め方・お得な使い方

ポイント還元率を重視するなら「セゾンパール・アメリカン・エキスプレス(R)・カード Digital」

「セゾンパール・アメリカン・エキスプレス(R)・カード Digital」は、18歳以上申込可能のクレジットカードです。最短5分でアプリ上でカード番号を発行され、ネットショッピングなどで利用できます。

国際ブランドはAmerican Expressなので、すでにVisa、Mastercard(R)、JCBを所有している方にもおすすめです。

American Express限定で、グルメや宿泊、ファッションの店舗を利用することでキャッシュバックもあります。

QUICPayの利用でポイント還元率最大2.0%!

セゾンパール・アメリカン・エキスプレス(R)・カード Digital」では、QUICPayでの還元率がアップすることも魅力です。QUICPayは、Apple Payや Google Pay にセゾンパール・アメリカン・エキスプレス(R)・カードを登録して、スマートフォンをかざして決済するというものです。

QUICPay加盟店で、「Apple Pay」、 「 Google Pay 」、「セゾンQUICPay」のいずれかを使って買物をすると、最大2%相当の永久不滅ポイントが貯まります(※)

(※)適用には、諸条件があります。詳細はカードお申込みページをご確認ください。

ガソリンスタンド、コンビニ、スーパー、ドラッグストアなど、さまざまな店舗で利用できます。

ワンランク上のクレジットカード「セゾンゴールド・アメリカン・エキスプレス(R)・カード」

「セゾンゴールド・アメリカン・エキスプレス(R)・カード」は学生、未成年を除く方が申込可能のクレジットカードで、初年度年会費無料、年1回以上の利用で翌年度も年会費11,000円(税込)が無料で利用できます。そのため、条件を満たせば実質無料で利用できるゴールドカードとなります。

最短3営業日でカード発行後、郵送で自宅に届きます。国際ブランドはAmerican Expressで、セゾンアメックスだけのキャッシュバックサービスも利用できます。

国内・海外の旅行傷害保険と国内空港ラウンジサービスが付帯

「セゾンゴールド・アメリカン・エキスプレス(R)・カード」には国内・海外旅行傷害保険が付帯しています。

また、国内空港ラウンジとダニエル・K・イノウエ国際空港が年2回まで無料で利用できます。海外旅行、出張の利用機会が多い方には、世界1,700ヵ所以上の空港ラウンジをご利用いただける「デジタル会員証(プライオリティ・パス アプリ)」に年会費無料でお申し込み(通常年会費99米ドル/スタンダードプラン)できる点も魅力です。

ビジネスパーソンや旅行が好きな方におすすめのカードです。

ご利用いただける国内ラウンジはこちら

※各空港ラウンジの営業や営業時間に変更が出る場合があります。

お出かけの際は、各空港のWebページやお電話などで最新情報の確認をお願いいたします。

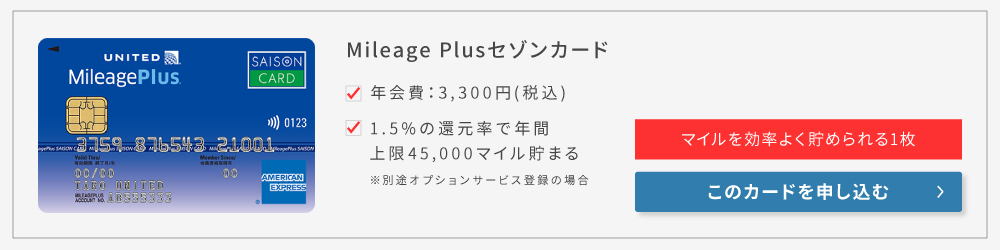

海外旅行・出張が多いマイラー向け「MileagePlusセゾンカード」

「MileagePlusセゾンカード」は、セゾンカードの中でもマイルがたまりやすいことが特長のクレジットカードです。

永久不滅ポイントの代わりに、1,000円(税込)ごとに5マイルがたまります。さらに、オプションサービス「マイルアップメンバーズ」に加入すれば、通常0.5%の還元率が最大1.5%までアップします(※)。

(※)年間獲得マイルの上限は30,000マイルとなります。

マイルに有効期限はないため、マイルを効率よくためたい方におすすめです。フライトはもちろん、日常の買物などの支払いでもマイルをためることができます。

国際ブランドは、American Express、VISA、Mastercard(R)が選べますが、「サンクスマイル」として毎年500マイルをプレゼントされるAmerican Expressがおすすめです。

また、下のように最高3,000万円の海外旅行傷害保険が付帯されていることも魅力です。

| 担保内容 | 保険金額(支払限度額) |

|---|---|

| 傷害(死亡・後遺障害) | 3,000万円 |

| 傷害(治療費用) | 300万円 |

| 疾病治療費用 | 300万円 |

| 賠償責任(自己負担額1,000円) | 2,000万円 |

| 携行品損害(※) | 30万円 |

| 救援者費用 | 300万円 |

オプション追加でマイルの還元率1.5%!

MileagePlusセゾンカードは、通常のポイント還元率が0.5%ですが、マイルアップメンバーズの登録で最大1.5%の還元率になります(※)。

(※)年間獲得マイルの上限は30,000マイルとなります。

マイルアップメンバーズは年会費11,000円。通常1,000円で5マイルのところ、15マイル獲得できるようになるので、フライトマイルをためたい方や陸マイラーにおすすめのカードです。

関連:陸マイラーにおすすめのマイルのため方を解説!効率よくたまるクレジットカードも紹介

クレジットカードの選び方に関するよくある質問

30代におすすめのクレジットカードの選び方を教えてください

まずは「どんなことにクレジットカードを使いたいか」を考えてみましょう。例えば、ネットショッピング、実店舗での買物、国内・海外の旅行や出張時の利用など、クレジットカードの利用シーンによって、適したカードを選ぶことが大切です。

利用者・目的別の選び方は、「【利用者別】クレジットカードの選び方と基準」、「【目的別】クレジットカードの選び方と基準」でそれぞれ詳しく解説しています。

学生向けのクレジットカードの選び方を教えてください

学生向け(学生専用)あるいは年会費無料のクレジットカードがおすすめです。

「学生向けクレジットカードの選び方」で詳しく解説しています。

2枚目に便利なクレジットカードの選び方を教えてください

2枚目のクレジットカードは、今持っているクレジットカードの特徴を把握したうえで、下に該当するものがおすすめです。

● 所有しているカードの国際ブランドとは異なる

● 所有しているカードにはない特典がある

● 所有しているカードとは異なる店舗でポイント還元率がアップする

「2枚目以降のクレジットカードを作るときの選び方と基準」で詳しく解説しています。

初めてクレジットカードを作ります。初心者向けの選ぶポイントを教えてください

初めてのクレジットカードは、下の3つに当てはまるものがおすすめです。

● 年会費無料

● 国際ブランドはVISA、Mastercard(R)、JCBのいずれか

● 発行スピードが早い

選び方や基準は「初めてクレジットカードを作るときの選び方と基準」で詳しく解説しています。

おすすめのクレジットカードを教えてください

セゾンカードでは下のカードがおすすめです。

● セゾンパール・アメリカン・エキスプレス(R)・カード Digital

● セゾンゴールド・アメリカン・エキスプレス(R)・カード

TM and © 2020 Apple Inc. All rights reserved.

(※)Apple、Appleのロゴ、Apple Pay、【Apple Watch、iPad、iPhone、Mac、Safari、Touch ID、Face ID】は、Apple Inc.の商標です。iPhoneの商標は、アイホン株式会社のライセンスにもとづき使用されています。

(※) Google Pay 、Google Pay ロゴ、Google Play 、Google ロゴ、Android はGoogle LLC の商標です。

(※)「QUICPay」「QUICPay+」は、株式会社ジェーシービーの登録商標です。

(※) Google Pay は、おサイフケータイ(R) アプリ(6.1.5以上)対応かつAndroid5.0以上のデバイスで利用できます。

(※)「おサイフケータイ」は、株式会社NTTドコモの登録商標です。

(※)モバイルSuicaは東日本旅客鉄道株式会社の登録商標です。

(※)Suicaは東日本旅客鉄道株式会社の登録商標です。

(※)PASMOは株式会社パスモの登録商標です。

おすすめのクレジットカード

監修者

氏名:飯田 道子(いいだ みちこ)

資格:ファイナンシャル・プランナー(CFP認定者)、1級ファイナンシャル・プランニング技能士、他

金融機関勤務を経て96年FP資格を取得。現在は各種相談業務やセミナー講師、執筆活動などをおこなっています。どの金融機関にも属さない独立系FPです。海外移住にも対応しており、特にカナダや韓国への移住や金融・保険情報を得意としています。