更新日:

|公開日:

専業主婦(主夫)はクレジットカードが作れる!条件・審査・限度額やおすすめカードを紹介

「収入のない専業主婦(主夫)はクレジットカードの審査に通らない」と諦めてしまう方もいますが、専業主婦(主夫)でもクレジットカードの審査に通過する可能性は十分にあります。

また、審査が不安な場合には「家族カード(ファミリーカード)」を発行する手段もあります。ぜひ専業主婦(主夫)の方もクレジットカードをお買物に活用していきましょう。

本記事では、専業主婦(主夫)がクレジットカードを作る方法・メリット、カード発行の際の注意点などを紹介します。

Contents

記事のもくじ

収入がない専業主婦(主夫)でもクレジットカードは作れる

専業主婦(主夫)でもクレジットカードを作ることは可能です。

審査にかかわるのは「世帯年収」になることが多く、世帯年収としては専業主婦(主夫)の方は配偶者、学生の方は両親の年収などが審査で確認されます。

専業主婦(主夫)だからという理由だけで審査に落ちることはありません。

なお、「包括クレジットに関する例外措置」により、利用限度額30万円以下のクレジットカードは簡易審査で発行可能です。

包括クレジットに関する例外措置は、消費者の保護に支障を生じる恐れがない場合に、消費者の利便性を考慮して、支払可能見込額などの調査を省略して簡易的な審査でのクレジットカード発行を可能にするための措置です。

年収がない専業主婦(主夫)や学生のクレジットカード発行には、この例外措置が適用される可能性が高く、簡易審査での発行となることが多いです。

専業主婦(主夫)のクレジットカード発行は申込条件を確認しよう

クレジットカードの申込条件に収入などに関する条件が含まれていることもあります。

例えば、申込条件に「本人に一定の収入がある方」と記載されている場合、専業主婦(主夫)の方はこのクレジットカードにはお申し込みができません。クレジットカードを発行する際には申込条件を確認しておきましょう。

なお、クレディセゾンの「セゾンゴールド・アメリカン・エキスプレス(R)・カード」の場合、18歳以上のご連絡可能な方であれば専業主婦(主夫)の方もお申し込みが可能です。

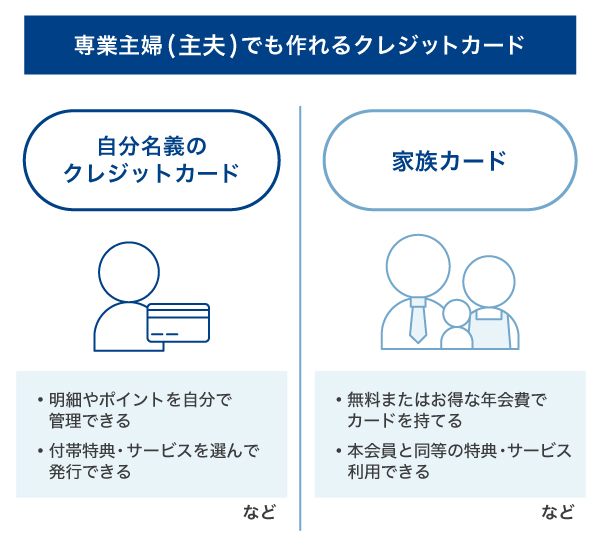

カードの発行方法は本カード・家族カード(ファミリーカード)の2種類がある

専業主婦(主夫)がクレジットカードを作る手段は「自分名義のクレジットカード」を作る方法と、「家族カード(ファミリーカード)」を作る方法の大きく2種類があります。

自分名義のクレジットカードなら明細やポイントを自分で管理でき、またご自身に合わせた付帯特典・サービスの券種が選べます。家族カード(ファミリーカード)は、お得な年会費で本カードと同等の特典・サービスが利用できるのがメリットです。

以下でそれぞれのカードを作る方法を見ていきましょう。

自分名義のクレジットカードを作る

自分名義のクレジットカードを作る場合、まずは申込条件を満たすカードのなかから、自分が利用したいクレジットカードを選んでお申し込みを行います。

申込条件に「本人に収入がある」などの記載がなければ、専業主婦(主夫)の方もお申し込み対象です。収入要件がないカードもあるので、条件を確認したうえでお申し込みましょう。

また、配偶者の収入を証明することで、専業主婦(主夫)でも自分名義のカードを発行できる場合があります。ただし、審査には配偶者の収入だけでなく、ほかにも多くの要因が影響するほか、カードを作ったことを配偶者に知られてしまう可能性があります。

カードを作るときには、あらかじめ配偶者に話をしておくと良いでしょう。

関連:クレジットカードの審査とは?基準や行われるタイミング、必要な書類を紹介

家族カード(ファミリーカード)を作る

家族カード(ファミリーカード)とは、クレジットカードを契約している家族(本会員)と、同じ種類のカードを追加で発行できるサービスです。

家族カード(ファミリーカード)は配偶者やお子さまにも発行できる場合があります。その際、審査の実施はクレジットカード会社によって異なるため、事前に確認が必要です。

また、家族カード(ファミリーカード)の特徴は、本会員と同じ引き落とし口座に設定されるため、本会員と家族会員の利用分が合わせて引き落としされることです。本会員は家族会員のご利用代金明細を確認できます。

関連:クレジットカードの家族カード(ファミリーカード)とは?発行するメリットや注意点を紹介

専業主婦(主夫)がクレジットカードを作るメリット

専業主婦(主夫)がクレジットカードを作ることには、現金と比較して以下のようなメリットがあります。

ポイントを貯めてお得になる

クレジットカードは利用合計金額に応じてポイントを獲得できます。これは、現金払い、銀行振込、口座振替といった方法にはない、クレジットカードならではのメリットです。

獲得したポイントの使い道は、キャッシュバックや他社ポイント、商品への利用などさまざまで、クレジットカード会社によって異なります。

街でのお買物やネットショッピングなどのお支払いにクレジットカードを利用することで、その分ポイントが貯まりお得になるでしょう。

関連:クレジットカードのポイントの使い方を徹底解説!還元率が高いおすすめのカードを紹介

公共料金や税金のお支払いにもクレジットカードが使える

クレジットカードは、実店舗でのお買物やネットショッピングだけでなく、公共料金や各種税金などのお支払いにも利用できます。

毎月のお支払いにクレジットカードを利用するだけで、ポイントを効率良く貯められます。なお、公共料金のお支払いではポイント還元率が下がるクレジットカードもあるので、還元率は事前に確認しておきましょう。

関連:公共料金をクレジットカードで支払うメリット・デメリットと変更方法を解説

関連:税金をクレジットカードで支払う5つのメリットを解説!注意点と納付方法も紹介

なお、セゾンカードでもお支払いのたびに有効期限なしで使える「永久不滅ポイント」が貯まります。ポイントの使い道は、2万点以上の人気アイテムが出品中のセゾンカードの総合通販サイト STOREE SAISON(ストーリーセゾン)で使えます。

支払日を1日にまとめられる

家賃や公共料金、スマートフォンの通信費などのお支払いを現金や銀行振込にした場合、それぞれの引き落とし日が異なるため、管理が煩雑になる可能性があります。

クレジットカード払いにすれば、そのカードの引き落とし日にまとめて支払うことが可能です。これにより、通帳の取引明細に記載される項目が減るというメリットもあります。

持ち歩く現金を少なくできる

街でのお買物もクレジットカードで支払うようにすると、持ち歩く現金は必要最低限で済みます。

レジで小銭を探す必要がないため、時間を節約できるのも魅力です。さらに、小銭やお札が必要最低限で済むので、お財布もすっきりするでしょう。

優待割引などのサービスを利用できる

クレジットカードには、カードによってさまざまな優待割引や特典サービスが付帯しています。

例えば、特定の店舗でのポイント還元率アップやキャッシュバックのほか、商品や提携サービスの優待割引を利用できるケースもあります。

クレジットカードの特典情報は定期的に更新されるので、お買物前にカード会員専用アプリやウェブサイトでお得情報をチェックすることがおすすめです。

ご利用代金明細で支出がわかりやすくなる

クレジットカードを利用すると、ご利用代金明細が履歴として残ります。いつ、何に、いくら使ったのかが一目でわかり、家計管理をしやすくなる点もメリットです。

無駄な出費を見つけやすく、うまく活用することで節約にもつながります。

なお、セゾンカードのスマートフォンアプリ「セゾンPortal」においても、利用明細の確認が可能です。

専業主婦(主夫)がクレジットカードを作る前に知っておきたい注意点

専業主婦(主夫)がクレジットカードを申し込む際には、以下の注意点を知っておく必要があります。

●利用可能枠(限度額)が低めに設定される可能性がある

●クレジットカードの利用は名義人本人に限られる

●お申し込みの際に記入する情報にミスがないようにする

これらを把握したうえでお申し込みを行いましょう。

利用可能枠(限度額)が低めに設定される可能性がある

利用可能枠(限度額)とは、クレジットカードで使える上限金額です。利用可能枠(限度額)は収入や信用情報を元に、審査により決定します。

そのため、収入がない専業主婦(主夫)の場合、収入がある人と比較すると利用可能枠(限度額)が低めに設定される可能性があります。

利用可能枠(限度額)によっては、食料品や日用品などの小さなお買物に利用できても、家電などの高額決済には利用できない可能性があるため、その点も把握しておきましょう。

関連:年収300万円のクレジットカード限度額はいくら?利用限度額を引き上げる方法も解説

なお、家族カード(ファミリーカード)の場合、利用可能枠(限度額)は本会員の利用可能枠(限度額)と合算されます。そのため、家族カード(ファミリーカード)を多く利用すると、本会員の利用可能枠が圧迫されるので注意しましょう。

クレジットカードの利用は名義人本人に限られる

例えば、「夫が自分名義のカードを妻に渡して支払ってもらう」といったこともできないため、注意が必要です。

このような状況では、家族カード(ファミリーカード)を発行するか、自身名義のクレジットカードを申し込むことを検討しましょう。

関連:クレジットカードの名義人とは?姓名が変わった際の手続き方法も解説

お申し込みの際に記入する情報にミスがないようにする

クレジットカードのお申し込みでは、氏名や住所、電話番号のほかに、年収や勤務先の情報、他社の借入状況(ローンなど)を記載・入力します。これらの情報は正確に記載しましょう。

例えば、勤務先の電話番号を間違えたり、引っ越し前の住所を書いてしまったりするミスが起きないように注意が必要です。

お申し込み情報に誤りがあると、審査に影響する可能性があるため、間違いがないかしっかりと確認しましょう。

監修者

監修者 飯田氏のコメント

専業主婦(主夫)がクレジットカードを持つメリットとしては、自分の使いたいタイミングでカードが使える、いつも買い物をしているスーパー等のポイントを効率よく貯めることができ家計の節約につながる、お金の管理がしやすいなどがあります。とはいえ、自由に使える分、使い過ぎてしまい、返済が間に合わないということも考えられます。クレジットカードを使うときは日用品の購入のみにする等、予算を決めて使うことが大切です。

クレジットカードの審査で確認されること

クレジットカードの審査では、主に「属性情報」と「信用情報」が確認されます。

属性情報では、氏名などの個人情報に加えて、年収や勤務先、居住形態などが対象です。信用情報では、他社からの借入状況やクレジットカード・ローンの申込履歴、利用履歴などが確認されます。

審査では、これらの要因が総合的に評価されて結果が決まります。したがって、専業主婦(主夫)だからという理由だけで審査に落ちるとは限りません。

結婚前に発行したクレジットカードはそのまま使える?

結婚前に発行したクレジットカードをそのまま使うことは可能です。ただし、お支払いに利用している銀行口座の名義だけ変更していた場合、引き落としができずにクレジットカードが利用停止となる可能性があります。

結婚により名義(姓)や住所、電話番号が変わった場合は、銀行口座と併せて あわせて、クレジットカードの会員情報も速やかに変更手続きを行いましょう。

名義変更をした場合、新しい姓のクレジットカードが新たに発行されます。

関連:名前や住所、口座が変わったらどうする!?クレジットカードの登録情報を変更する方法とは!?

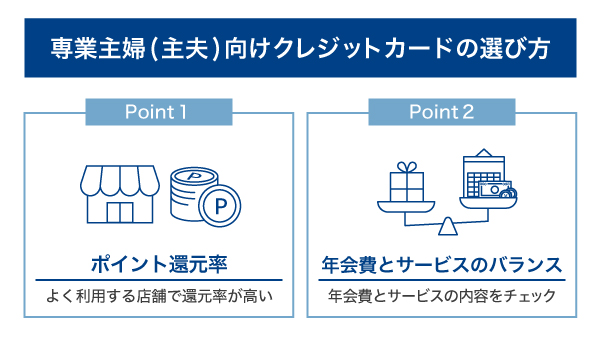

専業主婦(主夫)向けクレジットカードの選び方

クレジットカードはたくさんの種類がありますが、人によって選ぶポイントが異なります。自分の生活を振り返り、重視したいポイントを考えましょう。

年会費とサービス内容のバランスを見て、自身にとって魅力的だと思えるカードを選びましょう。

ここでは、専業主婦(主夫)がクレジットカードを選ぶときに重視したいポイントを説明します。

日常使いの店舗でポイント還元率が高い

「ポイントをたくさん貯めたい」「貯めたポイントで節約したい」といった場合は、ポイント還元率の高さが重要です。

ポイント還元率は、通常の還元率に加えて、特定の店舗での還元率も確認することをおすすめします。日常的に利用する店舗での還元率が高いと、ポイントが貯まりやすくなります。

例えば、食料品や日用品のお買物で頻繁に利用するスーパーやドラッグストア、最寄りのコンビニやガソリンスタンドなどのポイント還元率に注目してみましょう。

年会費とサービスのバランスを確認する

クレジットカードは、年会費とサービス内容のバランスを見て選ぶことが大切です。

できるだけコストを抑えたい方には、年会費無料のクレジットカードがおすすめです。特典や優待サービス、付帯保険などを重視しない場合は、年会費無料でも満足できる可能性が高いです。もちろん、年会費無料でもポイント還元率が高く、魅力的なサービスが付帯したクレジットカードも多くあります。

一方、特典や優待サービスを重視する方は、年会費有料のカードも検討しましょう。年会費が有料のクレジットカードは、その分サービスが充実している傾向があります。

関連:女性におすすめのクレジットカードは?デザインや特典・選び方まで解説

専業主婦(主夫)が持ちたい!お得で便利なセゾンカード2選

セゾンカードはポイントの貯まりやすさや、豊富な特典やキャンペーンが魅力のクレジットカードです。

セゾンカードでは「永久不滅ポイント」というポイントシステムを採用しています。永久不滅ポイントは、セゾンカードのご利用で獲得できる有効期限のないポイントです。公共料金のお支払いでも還元率は変わらないため、効率良くポイントが貯められます。

関連:セゾンカードの特典内容を解説!付帯特典が充実しているカードも紹介

以下では、専業主婦(主夫)の方におすすめの以下3券種を紹介します。

●セゾンゴールド・アメリカン・エキスプレス(R)・カード

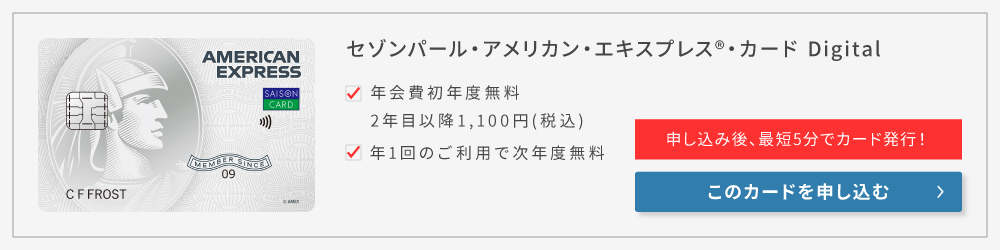

●セゾンパール・アメリカン・エキスプレス(R)・カード Digital

セゾンゴールド・アメリカン・エキスプレス(R)・カード

また、2年目以降の年会費は11,000円(税込)ですが、年間1回(1円)以上のカードご利用で翌年度年会費も無料のため、専業主婦(主夫)の方も保有しやすいカードです。

ショッピング利用時のポイント還元率は国内で1.5倍、海外で2倍(※1)(※2)となっており、通常カードと比べて効率良く永久不滅ポイントを貯められます。「セゾンポイントモール」でのショッピングなら最大30倍の永久不滅ポイントを貯めることも可能です。

また、普段使いに役立つお得な特典も豊富です。例えば、「セゾンの木曜日」の利用で映画がお得に楽しめたり、「セゾンフクリコ」が入会費・年会費無料で利用ができたりします。

「セゾンの木曜日」とは、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただけるお得なサービスです。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、WEB(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくことで特別料金で映画が鑑賞できます。

「セゾンフクリコ」とは、全国25,000以上の施設を最大66%OFFで使える優待割引サービスです。特別優待として映画鑑賞券が1,300円(税込)からご購入可能です(お一人様20枚/年まで)。

ほかにも、レジャーやグルメ、トラベルなどさまざまな優待割引を、専用サイトからいつでもご利用いただけます。

さらに、国内主要空港ラウンジを年2回まで無料で利用できるほか、世界中の空港ラウンジをご利用いただける「プライオリティ・パス」の優待価格利用など、充実した特典・優待も付帯しています。

普段使いから旅行まで幅広く利用可能で、ステータス性の高いクレジットカードをお探しの方におすすめのゴールドカードです。

(※1)一部還元率の異なるサービスおよび加盟店がございます

(※2)小数点以下は繰り上げになります。

>>詳細はこちら

セゾンパール・アメリカン・エキスプレス(R)・カード Digital

セゾンパール・アメリカン・エキスプレス(R)・カードは、QUICPay™(クイックペイ)払いで1,000円(税込)につき永久不滅ポイントが4ポイントにアップする優待特典が付帯するクレジットカードです(※)。

年会費は初年度無料で、2年目以降は1,100円(税込)で利用できます。なお、前年に1円以上の利用で翌年度の年会費が無料です。

お申し込み開始から最短5分で、セゾンカードのスマートフォンアプリ「セゾンPortal」上にカード番号が発番されるデジタルカードがあり、すぐにQUICPay払いが利用できます。

また、優待特典も充実しており、例えば、「セゾンの木曜日」は、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただけるお得なサービスです。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、WEB(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくことで特別料金で映画が鑑賞できます。

スーパーやコンビニなどのお買物をお得にしたいと考えている方は、詳細をチェックしてみましょう。

(※)一部還元率の異なるサービスおよび加盟店がございます。

(※)小数点以下は繰り上げになります。

>>詳細はこちら

専業主婦(主夫)向けクレジットカードに関するよくある質問

以下では専業主婦(主夫)の方から、クレジットカードについてよくある質問を紹介します。

Q1 専業主婦(主夫)でもクレジットカードの審査に通過できる?

専業主婦(主夫)でも審査に通過する可能性はあります。ただし、クレジットカードの申込条件に「本人に収入がある方」と記載されている場合は、お申し込みの対象外となることがあります。

Q2 専業主婦(主夫)にはどのようなクレジットカードがおすすめ?

クレジットカードは、ポイント還元率や年会費、特典・サービスなどを比較して、自分に合うものを選びましょう。

例えば、「お得さを重視したいならポイント還元率が高いクレジットカード」や「コストをかけずに使いたいなら年会費無料のクレジットカード」のように、重視するポイントに基づいて選ぶことがおすすめです。

Q3 専業主婦(主夫)がクレジットカードに申し込むとき年収はどのように記入する?

収入がない場合、本人収入の欄には「0円」と記入します。世帯年収を記入する欄では、配偶者など自分以外の年収も含めて記入することになります。「本人年収」と「世帯年収」を誤って記入しないように注意しましょう。

Q4 専業主婦(主夫)のクレジットカードでは利用可能枠(限度額)はいくらになる?

利用可能枠(限度額)は審査により決まるため、人によって異なります。収入がない専業主婦(主夫)の場合、利用可能枠(限度額)は低めに設定される可能性があります。

Q5 専業主婦(主夫)がクレジットカードの審査に落ちたときの対処法を知りたい

クレジットカードを使いたいのであれば、配偶者が所有するクレジットカードの家族カード(ファミリーカード)を発行することがおすすめです。家族カード(ファミリーカード)は多くの場合、審査の必要がなく、お申し込みのみで発行できます。

また、クレジットカードではなく、デビットカードを発行することも選択肢のひとつになるでしょう。

関連:デビットカードとは?メリットやデメリットをわかりやすく解説

(※)「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

(※)「QUICPay」「QUICPay+」は、株式会社ジェーシービーの登録商標です。

おすすめのクレジットカード

監修者

氏名:飯田 道子(いいだ みちこ)

資格:ファイナンシャル・プランナー(CFP認定者)、1級ファイナンシャル・プランニング技能士、他

金融機関勤務を経て96年FP資格を取得。現在は各種相談業務やセミナー講師、執筆活動などをおこなっています。どの金融機関にも属さない独立系FPです。海外移住にも対応しており、特にカナダや韓国への移住や金融・保険情報を得意としています。