更新日:

|公開日:

ブラックカードとは?プラチナカードとの違いや発行条件、利用するメリットを紹介

ブラックカードの名前は知っていても、サービス内容やプラチナカードとの違いがわからない方もいるのではないでしょうか。

ブラックカードは招待制で、保有のハードルが高い分、特典が充実しているほか、利用可能枠が高く設定されるなどのメリットがあります。

また、ステータス性が高いクレジットカードには、プラチナカードもあります。ブラックカードとプラチナカードは、どちらもランクの高いクレジットカードですが、異なる点があるため、違いを理解しておくと良いでしょう。

本記事では、ブラックカードの概要やプラチナカードとの違い、発行条件、利用するメリットなどを紹介します。

ブラックカードについて知りたいという方は、ぜひ本記事を参考にしてください。

Contents

記事のもくじ

ブラックカードとはステータス性が最も高いクレジットカード

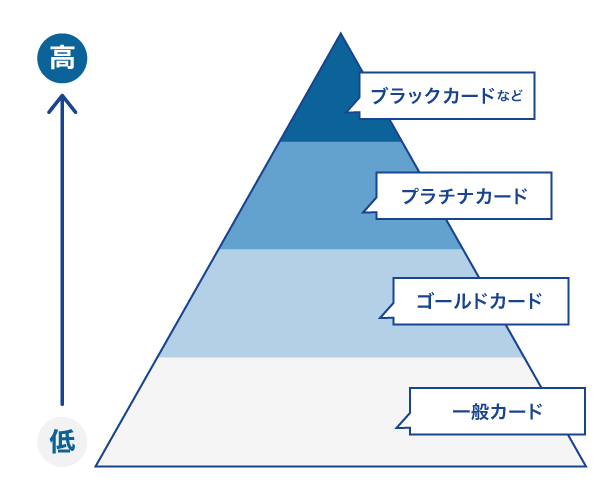

クレジットカードはランクごとにステータス性が異なります。なかでも、最もステータス性の高いカードが「ブラックカード」です。

多くのブラックカードは黒色であるため、見分け方として「見た目(券面)が黒いクレジットカードがブラックカード」と考えるかもしれません。しかし、実際は券面の色ではなく、グレードの分類として「ブラックカード」に位置するカードを指します。

関連:クレジットカードのランクは券面の色でわかる?スムーズに発行する方法も解説

プラチナカードもステータス性が高いクレジットカードのひとつ

プラチナカードもステータス性の高いクレジットカードのひとつです。一般的にはブラックカードよりワンランク下の位置付けとなっていますが、クレジットカード会社によってはプラチナカードが最高ランクの場合もあります。

プラチナカードは、一般カードやゴールドカードに比べて特典が充実している分、年会費が高額となる傾向があります。

ブラックカードとプラチナカードの違い

ブラックカードとプラチナカードは、どちらもステータス性が高いクレジットカードですが、異なる点もあります。

以下では、ブラックカードとプラチナカードの主な違いを解説します。

年会費が高額な分、サービスが充実している

ブラックカードの年会費は、プラチナカードよりもさらに高額に設定されており、10万円を超えるカードも存在します。

年会費は高額ですが、それに見合うサービスが付帯しているのがブラックカードの魅力です。

例えば、有名な飲食店で特別プランを楽しめたり、ホテルの客室を無料でアップグレードできたりと、最高ランクのブラックカード会員にふさわしい特典が利用できます。

ブラックカードに付帯する特典を活用できれば、年会費以上の価値を受けられるでしょう。ブラックカードの特典・サービスは「ブラックカードの豊富な特典」で詳しく紹介しています。

なお、一般的にはプラチナカードよりもブラックカードのほうが特典やサービスが充実していますが、プラチナカードによってはブラックカードと遜色ない特典やサービスが付帯している場合もあります。

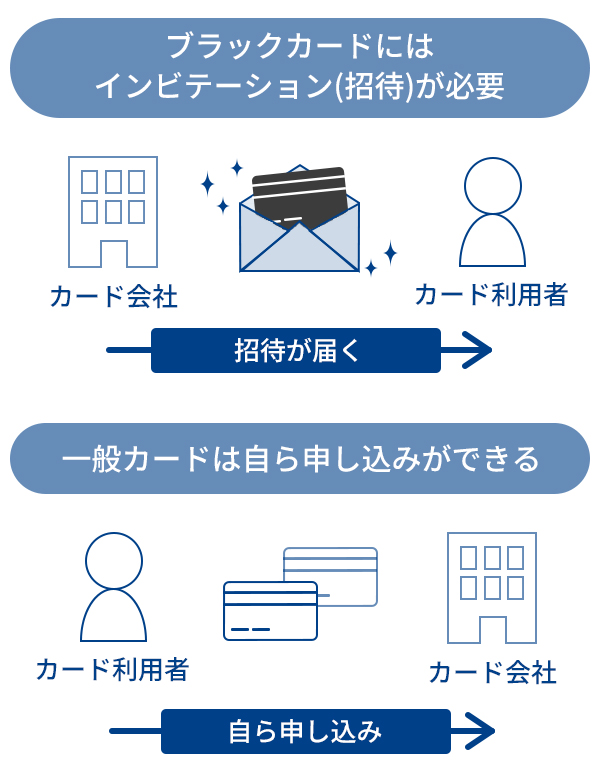

ブラックカードの多くはインビテーション制(招待制)

クレジットカードは、ウェブサイトからお申し込みを行い、審査に通過したあとに発行される流れが一般的です。

しかし、ブラックカードは誰でも申し込めるわけではなく、クレジットカード会社から招待を受けた場合に申し込めるケースが多いです。このようなクレジットカードの発行方法を「インビテーション制(招待制)」といいます。

クレジットカード会社から招待されて初めて発行の機会を得られるのは、ブラックカードならではの特長です。

一方、プラチナカードも、クレジットカード会社によっては最高ランクのカードとなりますが、インビテーションがなくてもお申し込みできることが多いです。そのため、ブラックカードを保有できない場合でも、プラチナカードは保有できる可能性があります。

カードが示すステータス性

前述したとおり、ブラックカードはクレジットカードのランクで最も高いランクに位置付けられています。ブラックカードは招待制のカードが多く、一定の社会的信用力や経済的信用力が求められるカードです。

誰でも発行できるわけではない希少性が高いカードであり、客観的にもプラチナカードよりもランクの高いカードであることがわかります。ビジネスシーンや高級店などでは、ブラックカードを保持していることが信用力の証明になることもあるでしょう。

ブラックカードの発行に必要なインビテーションの取得条件

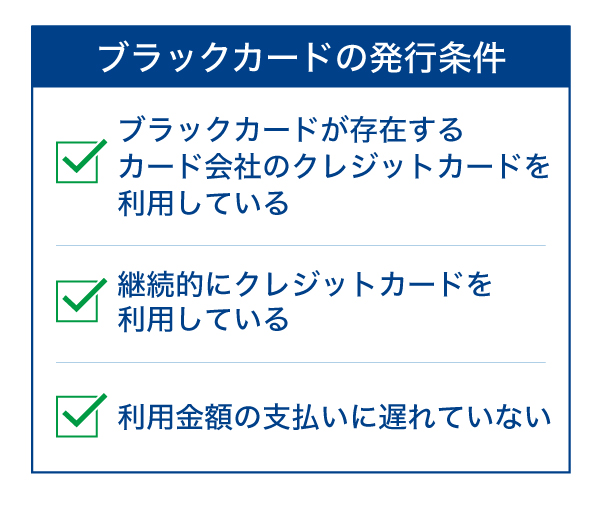

ブラックカードの発行条件はクレジットカード会社によって異なります。

具体的な基準は公表されていないものの、一般的には、以下の項目を満たす必要があるとされています。

ゴールドカードやプラチナカードを利用している

ブラックカードは、すべてのクレジットカード会社で発行されているわけではありません。そのため、招待を受けるには、ブラックカードを発行しているクレジットカード会社のクレジットカードを利用する必要があります。

「いつか招待を受けてブラックカードを手に入れたい」という方は、まずブラックカードを発行しているクレジットカード会社のゴールドカードやプラチナカードの利用を検討しましょう。

継続的にクレジットカードを利用している

ブラックカードの招待を受けるには、クレジットカードの継続的な利用に加えて、毎年まとまった金額を利用していることが必要と考えられます。

招待を受けるために「◯年以上の継続利用」「年◯万円以上の利用」といった明確な基準はありません。しかし、継続して一定額を利用することで、招待を受けられる可能性は高まるでしょう。

利用金額のお支払いに遅れていない

クレヒスに問題がないことも、ブラックカードを持つ条件だと考えられます。クレヒスとは、「クレジットヒストリー」の略称で、クレジットカードやローンの利用履歴のことです。

クレヒスには、クレジットカードやローンを契約した事実や、お支払いの状況(延滞などを含む)などの信用情報が含まれます。例えば、過去にローンの返済が滞った経験があると、以後の審査に不利となる場合があります。

ブラックカードに限らず、クレジットカードを所有している方は、毎月の期日に遅れないようお支払いをすることが重要です。

経済的信用力・社会的信用力がある

経済的信用力や社会的信用力も、ブラックカードを保有する条件のひとつです。クレジットカードを発行する際には、信用情報に加えて返済能力の調査が義務付けられています。これは、返済能力を超えた貸付を防ぐためです。

また、社会的信用力とは、職業や事業の安定性、社会的な立場、取引履歴などを総合的に評価したものを指します。

ブラックカードの発行方法

ブラックカードは招待制のものが多い一方で、招待の基準は多くのクレジットカード会社で非公開です。そのため、取得したい場合は、基本的にクレジットカード会社からの案内を待つことになります。

基準を満たした場合、クレジットカード会社から郵送などでブラックカードの発行に関する案内が送付されます。この案内が届くことで、ブラックカードのお申し込みが可能となります。

ただし、クレジットカード会社からの招待が届いても、必ずしもブラックカードが発行されるとは限りません。お申し込み後は審査が実施され、審査通過を経て発行されます。

インビテーションを待たずにお申し込みできるブラックカードもある

数は限られますが、クレジットカード会社によっては、インビテーションを待たずにブラックカードのお申し込みが可能な場合があります。

ただし、自分でお申し込み可能なブラックカードも、無条件で申し込めるわけではありません。

お申し込みには、「指定のクレジットカードを所定の期間保有する」「年間〇〇万円以上利用する」などの条件があるため、ブラックカードはインビテーションの有無にかかわらず、誰もが保有できるわけではないことを覚えておきましょう。

ブラックカードの審査基準は?

ブラックカードは、インビテーションが届いてからお申し込みをしたとしても、必ず保有できるわけではなく、お申し込み時の審査に通過しなければ発行されません。

審査基準は非公開のため明確な基準は示せませんが、ブラックカードは特に年収が重視される可能性があります。

そもそも、ブラックカードの多くはインビテーション制となっており、条件として自社のゴールドカード以上を保有し、継続して利用することが挙げられます。

また、お申し込み可能なブラックカードに関しても、高いランクのクレジットカードを一定期間保有していることや、年間の利用金額が数百万円以上であることなどが条件となる場合があります。

どちらも高いランクのクレジットカードを継続的に、かつ一定の金額以上利用することが条件となります。そのため、ブラックカードの審査に通過するためには、ある程度の年収が必要と考えられるでしょう。

ブラックカードのメリット

ブラックカードを持つメリットは、主に以下の4つがあります。

● 高いステータス性

● 特典・優待が豊富

● 専属のコンシェルジュ・サービスやサポート体制

● 利用可能枠(限度額)が高額

以下では、それぞれのメリットについて解説します。

高いステータス性

ブラックカードを持つメリットのひとつは、最高位のステータスを示せることです。クレジットカード会社からの招待を受けた方だけが持つことができるブラックカードは、「誰でも持てるわけではない」という特別感を味わえます。

また、ブラックカードは対外的な信用やステータスの象徴として機能する場合もあります。発行には一定の社会的信用が求められるため、保有していること自体が信用力の目安になることもあります。

特典・優待が豊富

ブラックカードには、ゴールドカードやプラチナカードにはない特典が付帯されている場合があります。

ステータス性の高いクレジットカードに付帯されている「海外旅行傷害保険・国内旅行傷害保険」「空港ラウンジサービス」「レストラン・宿泊施設で利用できる優待」に加えて、ブラックカード会員のみが招待されるイベントなどもあります。

ブラックカードの特典やサービスは「ブラックカードの豊富な特典」で詳しく紹介しています。

専属のコンシェルジュ・サービスやサポート体制

多くのブラックカードには、カードの特典にコンシェルジュ・サービスが付帯しています。ブラックカードでは、専属のスタッフが対応してくれるコンシェルジュ・サービスが利用できることも珍しくありません。

コンシェルジュ・サービスでは、レストランやホテルの予約、航空券や旅行プランの手配、大切な人への贈り物選びなどを電話やチャットで依頼できます。自分で調べたり手配したりする手間を省けるため、時間を有効に使える点が特長です。

また、トラブル発生時の対応も迅速で、海外滞在中のサポートや緊急時の相談窓口が用意されていることも少なくありません。一般的なカードとは異なり、ブラックカード会員専用の窓口が用意されていることもあります。

利用可能枠(限度額)が高額

利用可能枠(限度額)とは、クレジットカードで利用できる上限額のことです。利用可能枠(限度額)が高いと、それだけ多くのお買物やサービスのお支払いにクレジットカードを利用できます。

ブラックカードの利用可能枠(限度額)は、ほかのグレードのカードと比較して高額に設定されるため、上限額をあまり気にせず利用できることもメリットです。また、利用金額が多ければ、その分多くのポイントが貯まります。

なお、実際に設定される利用可能枠(限度額)は審査によって決まるため、利用者ごとに異なります。

ブラックカードのデメリット

ブラックカードを発行する前に、デメリットも確認しておきましょう。

● 招待制のため必ずしも発行されるとは限らない

● 特典を使わない場合はコストパフォーマンスが悪い

● 年会費が負担に感じる可能性がある

招待制のため必ずしも発行されるとは限らない

ブラックカードの多くは招待制であり、クレジットカード会社からの招待がなければ発行されません。また、ブラックカードの招待を受けられる基準は公開されていないため、「すぐに発行されるわけではない」という点がデメリットです。

発行を希望する場合は、ブラックカードを提供しているクレジットカード会社のゴールドカードやプラチナカードを発行し、継続的に利用して招待を待ちましょう。

特典を使わない場合はコストパフォーマンスが悪い

ブラックカードには、旅行、グルメ、エンタメ、保険など幅広い分野で優待やサービスが用意されていますが、その反面、内容が複雑になりがちです。

すべての特典を理解し、使いこなすには、詳細を確認する必要があります。特典内容を十分に理解できず利用しなかったり、特典の分野がご自身のライフスタイルに合わなかったりすると、年会費に見合う価値を十分に感じられないかもしれません。

コンシェルジュ・サービスやサポートデスクに問い合わせれば、特典の詳細やどのようなタイミングで利用すると便利かを教えてくれるため、有効活用しましょう。

年会費が負担に感じる可能性がある

ブラックカードは年会費が高額になるため、人によっては負担に感じられるかもしれません。

しかし、ブラックカードならではの特典や優待など、付帯するサービスを積極的に活用すれば、年会費以上の満足感を得られるでしょう。

監修者

飯田氏のコメント

旅行好きなら、プライオリティ・パスが無料で発行できるブラックカードは大いにメリットがあります。海外では、ブラックカードホルダーというだけで、特別なお客様としておもてなしを受けることもあるんですよ。しかしながら、インビテーション制で審査は非公開。年会費も高いため、カードを保持し続けることが困難になることも……。できるだけリーズナブルでサービスを受けたいなら、プラチナカードを狙うのも手です。

ブラックカードの豊富な特典

ブラックカードの特典やサービス内容は、クレジットカード会社によって異なります。ここでは、一般的に付帯することが多い特典を紹介します。

【グルメ】ラグジュアリーなレストランの予約

国内・海外の有名レストランの予約やサービスは、ブラックカードの代表的な特典のひとつです。

具体的には、「人気レストランの予約」「2名以上で利用すると1名分のコース料金が無料になる」などがあります。さらに、リムジンやハイヤーでの送迎など、特別な日にふさわしいラグジュアリーなサービスも存在します。

グルメ関連の特典は、家族など大切な人と食事をするときはもちろん、会食や接待といったビジネスシーンでも活用できるでしょう。

【ホテル・旅館】予約・部屋のアップグレード

国内・海外の宿泊施設を優先的に予約でき、特別な体験ができる特典も魅力です。

対象となる宿泊施設には有名なラグジュアリーホテルや高級旅館も多く、ウエルカムギフトや客室のアップグレード、滞在中の食事サービスなど、ブラックカード会員限定のさまざまなサービスを受けられます。

大切な人との時間を過ごすとき、旅行や出張で宿泊するときに便利に利用できるでしょう。

【空港ラウンジサービス】プライオリティ・パスの付帯

プライオリティ・パスとは、世界中の空港ラウンジをお得に利用できるサービスです。プライオリティ・パスの発行には通常会費がかかりますが、ブラックカード会員は、別途手続きを行うことでプライオリティ・パスを無料で利用できます。

また、ブラックカードがあれば、プライオリティ・パスで利用できるラウンジ以外にも、日本国内の空港ラウンジサービスを無料で利用可能です。

そのほか、空港でのエスコートやプライベートジェットの購入相談・アフターサービスなど、ブラックカードならではのリッチな特典を用意しているカードも存在します。

関連:空港ラウンジの種類とサービス内容を解説!利用方法やおすすめクレジットカードも紹介

【コンシェルジュ・サービス】各種サービスの予約・提案

コンシェルジュ・サービスとは、専任のコンシェルジュが24時間対応し、個別の要望に応じてさまざまな手配を行うものです。

具体的には、宿泊施設や飲食店のリサーチや予約、公共交通機関のチケット手配、贈り物の選定、サプライズの演出など、さまざまな依頼ができます。

旅行中のトラブルに関することも相談でき、日常から旅行、特別な日まで、あらゆる場面でサポートを受けられます。

初めて訪れる地でグルメを楽しみたい方や、日々忙しく業務を効率化したいビジネスパーソンに最適です。

関連:コンシェルジュ・サービスの内容や利用方法は?おすすめのクレジットカードも紹介

【コミュニティ】会員制イベントへの参加

同じブラックカードを所有している会員だけが参加できるイベントを開催するクレジットカード会社もあります。

イベント会場には予約が困難なレストランもあり、有名シェフとの交流や特別な料理やドリンクを楽しめるなど、ラグジュアリーな雰囲気のなか、特別なひとときを体験できます。

【プレゼント】エンターテインメント関連のチケット提供

年に一度、厳選された商品のなかからプレゼントを受け取れるサービスや、映画や芸術に関するチケットの提供などもあります。

プレゼントの内容は公開されていないものの、会員限定で案内される特典として提供されます。

【旅行傷害保険】最高1億円を超える補償

多くのクレジットカードには、旅先でのケガや事故などのトラブルに備える「海外旅行傷害保険」や「国内旅行傷害保険」が付帯されていますが、補償金額や利用条件はカードのグレードにより異なります。

ブラックカードでは、死亡・後遺障害で最高1億円などの高額な補償が付帯されているのも大きな魅力です。ブラックカードによっては、これらの補償が自動付帯となっているものもあり、旅先でのカード利用を問わず補償を受けられる場合もあります。

【ポイント】高い還元率

特別感や利便性に加えて、ポイントが貯まりやすいブラックカードも存在します。

例えば、通常のポイント還元率が高いだけでなく、対象店舗でポイント倍率がアップするキャンペーンを実施している場合もあります。

ブラックカード会員の方は、利用可能枠(限度額)が大きい分、毎月の利用金額が多くなりやすいかもしれません。ブラックカードはポイント還元率が高いため、利用金額が大きければ、その分ポイントも貯まりやすくなります。

自分に合うブラックカードの選び方

ブラックカードを発行するクレジットカード会社は複数あります。どのクレジットカード会社のブラックカードがほしいかを考える際、ブラックカードに求めることがポイントになるでしょう。

ブラックカードがほしい理由を深掘りすると、以下の2パターンが考えられます。

● ステータス性が高く特典豊富なカードがほしい(高額な年会費に見合う特典豊富なカード)

● とにかくブラックカードがほしい(特典の豊富さよりも招待が現実的なカード)

どちらに当てはまるかを考えたうえで、特典内容や年会費を見て、「どのブラックカードが自分に合うか」を比較・検討してみましょう。

ブラックカードの種類はそれほど多くはありません。年会費や特典といったカードごとの特長も顕著であるため、ほかのグレードのクレジットカードと比較して選びやすいでしょう。

プラチナカードはブラックカードに近いサービスが付帯する

「ブラックカードは年会費が高くて持てない」「ステータス性が高いカードに憧れがあるが、ブラックカードにはこだわらない」という方には、プラチナカードを持つのもおすすめです。

プラチナカードは、ブラックカードに次ぐハイステータスなクレジットカードです。

カードの種類により特典内容は異なりますが、グルメや宿泊施設に関連する優待、空港ラウンジサービス(プライオリティ・パス)、コンシェルジュ・サービスが付帯しており、ブラックカードに近い充実したサービスが利用できます。

このような特長を持ちながら、年会費は1万円〜5万円台とブラックカードより安い点が魅力です。プラチナカードは招待制ではなくウェブサイトからお申し込みできるものも多く、ブラックカードよりも所有しやすい傾向にあります。

関連:プラチナカードの特典は何がある?選び方のポイントやおすすめカードも紹介

関連:プラチナカードを持つ意味はある?セゾンプラチナアメックスの魅力とあわせて紹介

充実した特典が付帯するおすすめのプラチナカード

プラチナカードは自分でお申し込み可能なケースが多く、ブラックカードに近い充実した特典を利用したい方におすすめです。

以下では、おすすめのプラチナカードとして個人向けの「セゾンプラチナ・アメリカン・エキスプレス(R)・カード」と個人事業主や中小企業経営者向けの「セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード」を紹介します。

セゾンプラチナ・アメリカン・エキスプレス(R)・カード

セゾンプラチナ・アメリカン・エキスプレス(R)・カードの年会費は33,000円(税込)です。家族カード(ファミリーカード)は、1枚につき3,300円(税込)の年会費で4枚まで発行可能で、国内主要空港などのラウンジが無料で利用できます。

ショッピング時に本カードの利用で国内・海外ともに通常の2倍永久不滅ポイントが貯まり(※1)(※2)、貯まった永久不滅ポイントはJALのマイルにも交換可能です。

また、サービス年会費5,500円(税込)でSAISON MILE CLUB(セゾンマイルクラブ)にご登録いただくと、ショッピング1,000円(税込)につき10マイル貯めることができ、お得かつ自動的にJALのマイルと永久不滅ポイントが貯めることが可能です。

さらに、本カードのご利用で、優遇ポイントとして2,000円(税込)につき1ポイントの永久不滅ポイントが加算されます。この永久不滅ポイントをJALのマイルに交換することで、還元率は業界最高水準の最大1.125%となります(※1)。

なお、本カードでは、世界に広がる1,700ヵ所以上の空港ラウンジをご利用いただける「デジタル会員証(プライオリティ・パス アプリ)」に年会費無料でお申し込みいただけます(※3)(※4)(※5)。

さらに、国際線を利用する際に、スーツケースなどの手荷物を自宅と空港間で届けてくれる「国際線手荷物宅配サービス」も利用可能です(※6)。重たい荷物をご自身で持つ必要がなく、旅行や出張の移動をよりストレスフリーにサポートします。

セゾンプラチナ・アメリカン・エキスプレス(R)・カードの場合、往路・復路ともに対象カード1枚につきスーツケース1個まで無料、2個目以降は1個につき15%OFFの優待価格でご利用可能です。

そのほか、プラチナカードならではの特典として「コンシェルジュ・サービス」が利用できます。ホテル・航空券の手配、国内レストランの案内・予約を始め、カード会員のさまざまな相談に専任のスタッフが24時間365日応えます(※7)。

海外旅行の宿泊では「Tablet(R) Hotels」の優待も利用できます。Tablet(R) Hotelsの有料メンバーシップに年会費無料で登録でき、世界約1,000件のホテルで客室アップグレードや無料朝食サービスなどの特典が利用可能です。

また、2名以上のご利用で、国内外の厳選されたレストランでのコース料理が1名分無料になる「セゾンプレミアムレストランby招待日和」を利用できます(※8)。

国内(北海道から沖縄まで)および海外(シンガポール、ハワイ、台湾)で、さまざまなジャンルのレストランが優待の対象となり、記念日や会食の場をさらに特別な体験へと演出します。

そのほかにも、「セゾンの木曜日」の利用で映画がお得に楽しめたり、「セゾンフクリコ」が入会費・年会費無料で利用できたりします。

「セゾンの木曜日」とは、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただけるお得なサービスです。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、WEB(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくことで特別料金で映画が鑑賞できます。

「セゾンフクリコ」とは、全国25,000以上の施設を最大66%OFFで使える優待割引サービスです。特別優待として映画鑑賞券が1,300円(税込)からご購入可能です(お一人様20枚/年まで)。

ほかにも、レジャーやグルメ、トラベルなどさまざまな優待割引を、専用サイトからいつでもご利用いただけます。例えば、星野リゾートのさまざまなブランドの宿泊施設を本会員限定価格でご宿泊いただける「星野リゾート」優待などがあります(※8)。

プラチナカードならではの多彩なサービスで旅行や日常をより楽しみたい方に、セゾンプラチナ・アメリカン・エキスプレス(R)・カードはおすすめです。

(※1)一部還元率の異なるサービスおよび加盟店がございます。

(※2)小数点以下は繰り上げになります。

(※3)通常年会費 469米ドル(プレステージプラン)

(※4)別途「デジタル会員証(プライオリティ・パス アプリ)」へのお申し込みが必要となります。

(※5)プライオリティ・パスのプラン内容はカードによって異なります。

(※6)対象空港は成田国際空港、羽田空港(第2・第3ターミナル)、中部国際空港、関西国際空港となります。対象サイズは縦×横×高さ3辺の合計が160cm、重量25kgまでの手荷物です。

(※7)「カードのご利用に関するお問い合わせ」のみ、10:00~17:00の対応とさせていただきます。

(※8)本ご優待内容は予告なく変更・終了になる場合がございます。

>>詳細はこちら

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードは、手厚いビジネス向けの特典が付帯したプラチナビジネスカードです。

プラチナカードならではの特典として、専任スタッフが24時間365日対応(※1)する「コンシェルジュ・サービス」が利用でき、ビジネスでもプライベートでもサポートが受けられます。

世界に広がる1,700ヵ所以上の空港ラウンジをご利用いただける「デジタル会員証(プライオリティ・パス アプリ)」に年会費無料でお申し込み(※2)(※3)(※4)ができ、フライト前の待ち時間もゆったり過ごせます。

ビジネス向けの特典としては「セゾン弁護士紹介サービス」が利用でき、弁護士に相談したいときには第一東京弁護士会を通じて弁護士の紹介を受けることが可能です(※5)。

ほかにも、ビジネスに役立つさまざまなサービスを優待価格で利用できる「ビジネス・アドバンテージ」も付帯しています。

さらに、日常生活で役に立つ特典も充実しており、「セゾンの木曜日」の利用で映画がお得に楽しめたり、「セゾンフクリコ」が入会費・年会費無料で利用できたりします。

「セゾンの木曜日」とは、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただけるお得なサービスです。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、WEB(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくことで特別料金で映画が鑑賞できます。

「セゾンフクリコ」とは、全国25,000以上の施設を最大66%OFFで使える優待割引サービスです。特別優待として映画鑑賞券が1,300円(税込)からご購入可能です(お一人様20枚/年まで)。

ほかにも、レジャーやグルメ、トラベルなどさまざまな優待割引を、専用サイトからいつでもご利用いただけます。

(※1)「カードのご利用に関するお問い合わせ」のみ、10:00〜17:00の対応とさせていただきます。

(※2)通常年会費 469米ドル(プレステージプラン)

(※3)別途「デジタル会員証(プライオリティ・パス アプリ)」へのお申し込みが必要となります。

(※4)プライオリティ・パスのプラン内容はカードによって異なります。

(※5)紹介料はかかりませんが、別途、弁護士相談料が発生します。

>>詳細はこちら

併せて検討したいリーズナブルな年会費で保有できるおすすめのゴールドカード

プラチナカードの年会費が負担に感じる方には、リーズナブルな年会費で保有でき、充実した特典が付帯するゴールドカードがおすすめです。

以下では、クレディセゾンが発行する「セゾンゴールド・アメリカン・エキスプレス(R)・カード」と「セゾンローズゴールド・アメリカン・エキスプレス(R)・カード」を紹介します。

セゾンゴールド・アメリカン・エキスプレス(R)・カード

セゾンゴールド・アメリカン・エキスプレス(R)・カードの特長は、以下のとおりです。

● 初年度年会費無料(2年目以降11,000円(税込))※年1回(1円)以上の利用で2年目以降も年会費無料

● 国内利用1.5倍、海外利用2倍のポイント還元率(※1)(※2)

● 国内旅行傷害保険・海外旅行傷害保険が利用付帯(※3)

● 「デジタル会員証(プライオリティ・パス アプリ)」に年会費無料でお申し込み可能(※4)(※5)(※6)

● セゾン国内空港ラウンジサービスが利用可能

● 毎週木曜日に全国のTOHOシネマズで映画をお得に楽しめる「セゾンの木曜日」

●「セゾンフクリコ」が入会費・年会費無料で利用可能

適用条件を満たすことで最高5,000万円(※7)の海外旅行傷害保険が付帯する(※3)など、充実したサービスが付帯しています。特に、旅行時に役立つ特典が多く付帯しているので、旅行へ行く機会が多い方におすすめです。

また、世界に広がる1,700ヵ所以上の空港ラウンジをご利用いただける「デジタル会員証(プライオリティ・パス アプリ)」(通常年会費99米ドル/スタンダードプラン)に年会費無料でお申し込みいただけます(※5)(※6)。

ショッピング利用時のポイント還元率は高めに設定されており、国内だと1.5倍、海外だと2倍にアップする優待特典が付いています(※1)。

さらに、300,000以上のショップが出店する「セゾンポイントモール」を経由してお買物をすると、最大30倍のポイントが貯まるため、より効率良くポイントを貯められます。

そのほかにも、「セゾンの木曜日」の利用で映画がお得に楽しめたり、「セゾンフクリコ」が入会費・年会費無料で利用したりすることが可能です。

「セゾンの木曜日」とは、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただけるお得なサービスです。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、WEB(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくことで特別料金で映画が鑑賞できます。

「セゾンフクリコ」とは、全国25,000以上の施設を最大66%OFFで使える優待割引サービスです。特別優待として映画鑑賞券が1,300円(税込)からご購入可能です(お一人様20枚/年まで)。

ほかにも、レジャーやグルメ、トラベルなどさまざまな優待割引を、専用サイトからいつでもご利用いただけます。

なお、年会費は初年度無料、2年目以降は11,000円(税込)です(年1回以上の利用で2年目以降も年会費無料)。リーズナブルな価格で保有できるため、初めてゴールドカードを発行する方にも向いています。

(※1)一部還元率の異なるサービスおよび加盟店がございます。

(※2)小数点以下は繰り上げになります。

(※3)航空券代や宿泊費などのお支払いに本カードを利用した場合に適用されます。

(※4)通常年会費 99米ドル(スタンダードプラン)

(※5)別途「デジタル会員証(プライオリティ・パス アプリ)」へのお申し込みが必要となります。

(※6)プライオリティ・パスのプラン内容はカードによって異なります。

(※7)傷害死亡・後遺障害保険金額

>>詳細はこちら

セゾンローズゴールド・アメリカン・エキスプレス(R)・カード

セゾンローズゴールド・アメリカン・エキスプレス(R)・カードは、初年度年会費無料、2年目以降は11,000円(税込)の年会費で保有できるクレジットカードです。

ただし、年に1円以上利用すれば翌年の年会費は無料となります。さらに、永久不滅ポイントの還元率は国内1.5倍、海外2倍(※1)(※2)と高還元率なので、効率良くポイントを貯められます。

特典も充実しているため、この1枚でさまざまな優待を受けられます。主な優待特典は以下のとおりです。

● 年1円以上の利用で翌年度の年会費無料

● 永久不滅ポイント優遇 国内1.5倍、海外2倍(※1)(※2)

● 「デジタル会員証(プライオリティ・パス アプリ)」(通常年会費99米ドル/スタンダードプラン)に年会費無料でお申し込みできる(※3)(※4)

● 国際線手荷物宅配サービスの優待

● セゾンカード会員限定の特典も利用できる

● 美容に関する特典

特に、美容に関する特典が充実しており、人気サロンの優待や美容商品の優待などが数多く付帯しています。

また、セゾンカード会員限定の特典としては、「セゾンの木曜日」の利用で映画がお得に楽しめたり、「セゾンフクリコ」が入会費・年会費無料で利用したりすることが可能です。

「セゾンの木曜日」とは、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただけるお得なサービスです。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、WEB(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくことで特別料金で映画が鑑賞できます。

「セゾンフクリコ」とは、全国25,000以上の施設を最大66%OFFで使える優待割引サービスです。特別優待として映画鑑賞券が1,300円(税込)からご購入可能です(お一人様20枚/年まで)。

ほかにも、レジャーやグルメ、トラベルなどさまざまな優待割引を、専用サイトからいつでもご利用いただけます。

(※1)一部還元率の異なるサービスおよび加盟店がございます。

(※2)小数点以下は繰り上げになります。

(※3)別途「デジタル会員証(プライオリティ・パス アプリ)」へのお申し込みが必要となります。

(※4)プライオリティ・パスのプラン内容はカードによって異なります。

>>詳細はこちら

ブラックカードに関するよくある質問

最後に、ブラックカードに関するよくある質問を紹介します。

Q1.ブラックカードの年会費はどれくらい?

ブラックカードの種類により年会費はさまざまです。5万円台のものから10万円、20万円のものまであります。

Q2.ブラックカードにはどのような特典がある?

ブラックカードの特典内容はクレジットカード会社によって異なりますが、以下のような特典・サービスがあります。

● 【グルメ】ラグジュアリーなレストランの予約

● 【ホテル・旅館】予約・部屋のアップグレード

● 【空港ラウンジサービス】プライオリティ・パスの付帯

● 【コンシェルジュ・サービス】各種サービスの予約・提案

● 【コミュニティ】会員制イベントへの参加

● 【プレゼント】エンターテインメント関連のチケット提供

● 【旅行傷害保険】最高1億円を超える補償

● 【ポイント】高い還元率

具体的な特典については、「ブラックカードの豊富な特典」で紹介しています。

Q3.ブラックカードを持つための条件を知りたい

ブラックカードの多くは、クレジットカード会社からの招待でお申し込みが可能です。ブラックカードの招待を受けるための明確な基準や条件は公開されていません。

Q4.ブラックカードを持つためにはどれくらいの年収が必要?

年収はクレジットカードにおける審査基準のひとつではありますが、「年収◯万円以上であればブラックカードの招待が来る」という明確な基準はありません。

ブラックカードの招待を受けるための基準は年収以外にも、クレジットカードの利用期間や利用金額など、さまざまな項目が重視されると考えられます。

Q5.ブラックカードの利用可能枠(限度額)はどれくらい?

利用可能枠(限度額)はブラックカードの種類により異なり、審査を経て決定するため、一概にはいえません。

ただし、ほかのグレードのクレジットカードと比較して利用可能枠(限度額)は大きい傾向にあります。

まとめ

ブラックカードは、最高ランクのステータスを持つクレジットカードのことです。ブラックカードには特典やサービスが充実していることや、利用可能枠が高額であるなどのメリットがあります。

ただし、ブラックカードはインビテーション制となっていることが多く、クレジットカード会社によってはブラックカード自体を提供していない場合もあるため、必ず発行できるわけではないことを覚えておきましょう。

充実した特典やサービスが付帯するクレジットカードを保有したい方は、プラチナカードのお申し込みを検討することもおすすめです。プラチナカードであればご自身でお申し込みが可能なため、保有できる可能性があります。

クレディセゾンでは、個人向けと事業者向けのプラチナカードをご用意しています。どちらもWEBでのお申し込みが可能なため、ぜひご検討ください。

(※)「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

(※)Apple、Appleのロゴ、Apple Payは、Apple Inc.の商標です。iPhoneの商標は、アイホン株式会社のライセンスにもとづき使用されています。TM and © 2025 Apple Inc. All rights reserved.

(※)Google Pay 、Google Pay ロゴ、Google Play 、Google ロゴ、Android はGoogle LLC の商標です。

(※)Google Pay は、おサイフケータイ(R) アプリ(6.1.5以上)対応かつAndroid5.0以上のデバイスで利用できます。

(※)「おサイフケータイ」は、株式会社NTTドコモの登録商標です。

(※)「QUICPay」「QUICPay+」は、株式会社ジェーシービーの登録商標です。

監修者

氏名:飯田 道子(いいだ みちこ)

資格:ファイナンシャル・プランナー(CFP認定者)、1級ファイナンシャル・プランニング技能士、他

金融機関勤務を経て96年FP資格を取得。現在は各種相談業務やセミナー講師、執筆活動などをおこなっています。どの金融機関にも属さない独立系FPです。海外移住にも対応しており、特にカナダや韓国への移住や金融・保険情報を得意としています。