更新日:

|公開日:

2枚目のクレジットカードを持つメリットは?選び方や使い分け・注意点も解説

2枚目のクレジットカードを追加することで、お店によってカードを使い分けたり、利用可能枠の合計額が増えたりなどさまざまなメリットがあります。

1枚のカードを保有している方も、2枚目のカードを発行することでさらに幅広い場面でクレジットカードが活用できる可能性があります。

本記事では、2枚目のクレジットカードを持つメリットや選び方、2枚のカードの使い分けなどを解説します。

Contents

記事のもくじ

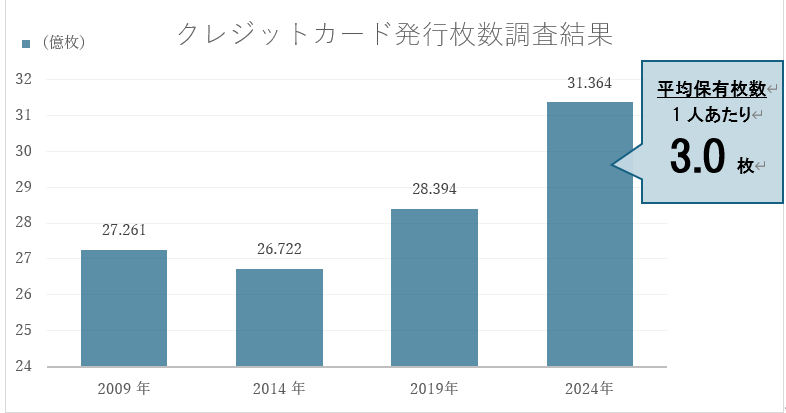

クレジットカードは1人あたり3.0枚持っている!

クレジットカード発行枚数は年々増加傾向にあります。

一般社団法人日本クレジット協会が行った調査によると、2024年3月末時点のクレジットカード発行枚数の総数は3億1,364万枚で、成人人口比では1人あたり3.0枚保有していることになります。

参考:一般社団法人日本クレジット協会「クレジットカード発行枚数調査結果の公表について」

2枚目のクレジットカードを持つメリット

複数枚のクレジットカードを使い分けると、日々のお買物をよりお得にできるだけでなく、、万が一のトラブルへの備えにもつながります。ここからは2枚目のクレジットカードを持つ具体的なメリットを紹介します。

● 多くの特典・サービスが利用できる

● トータルの利用可能枠が増える

● クレジットカード払いできる店舗が増える

● 紛失や磁気不良などのトラブルに備えられる

多くの特典・サービスが利用できる

クレジットカードの付帯サービスは、券種によってさまざまです。1枚目にはない特典やサービスが受けられるカードを2枚目に保有すれば、より幅広いシーンで活用できます。

2枚のカードによる特典・サービスの活用例としては、以下のようなものが挙げられます。

● 旅行特典(旅行傷害保険や宿泊優待)が充実したサブカードを旅行で使う

● ショッピング、美容など特定ジャンルの特典が魅力のカードを追加で保有する

● お店ごとのポイント還元に応じてカードを使い分ける

2枚目のカードを持つことで、普段の支払いや旅行・お出かけなどさらに幅広いシーンでクレジットカードの特典を活用できます。

関連:セゾンカードの特典内容を解説!付帯特典が充実しているカードも紹介

トータルの利用可能枠が増える

クレジットカードには、1枚ごとに利用可能枠(限度額)が設定されており、その枠を超えて利用することはできません。

しかし、2枚目のクレジットカードをつくれば、2枚分の利用可能枠を使えるため、実質的に利用可能枠を増やすことが可能です。

利用可能枠が増えれば、旅行やイベントで出費が重なるタイミングや、家具・家電の購入でまとまったお金を使うときなども、より柔軟にクレジットカードを利用できます。

利用可能枠は、クレジットカードの利用代金が引き落とされれば復活しますが、利用可能枠を使い切っている場合、支払いが行われるまで新たにカードを利用することはできません。

利用可能枠が足りなくなることも多い方にとっては、2枚目のカードで追加の利用可能枠が使えることは大きなメリットになるでしょう。

なお、利用可能枠はクレジットカード会社ごとに設定されています。新しくクレジットカードを発行しても、クレジットカード会社が同じであれば利用可能枠は増えません。

もし利用可能枠を増やすことを目的に2枚目のクレジットカードをつくる場合は、1枚目とは異なる会社のカードを選びましょう。

関連:年収300万円のクレジットカード限度額はいくら?利用限度額を引き上げる方法も解説

クレジットカード払いできる店舗が増える

クレジットカードは、国際ブランドによって利用できる国や地域、店舗が異なるため、2枚目のカードをつくることで利用できる店舗やサービスの幅を広げられます。

国際ブランドが異なるクレジットカードを2枚保有していれば、一方の国際ブランドが使えない店舗であっても、もう一方のクレジットカードで決済できる可能性があるからです。

さまざまな国や地域でクレジットカードを利用したい場合は、国際ブランドが異なるクレジットカードを2枚目に選ぶと良いでしょう。

また、利用頻度が高い店舗や今後利用する店舗が特定の国際ブランドのみにしか対応していない場合に備え2枚目のカードを持つと便利です。

関連:クレジットカードの国際ブランドとは?アメックスブランドのおすすめカードも紹介

紛失や磁気不良などのトラブルに備えられる

クレジットカードを1枚しか持っていない場合、紛失や磁気不良などでカードが使えないときに、現金払いなどのほかの決済方法で対応しなければなりません。

一方で、クレジットカードを2枚保有していれば、トラブルでカードが使えないときも2枚目のカードが利用可能です。

「現金不足で商品が購入できなかった」「ポイントが貯まらずに損をした」といった状況を避けられます。

関連:クレジットカードが使えない理由と解決策一覧。原因の確認方法と対応方法も紹介

関連:クレジットカードは磁気不良になったらどうする?その原因と対策についても解説

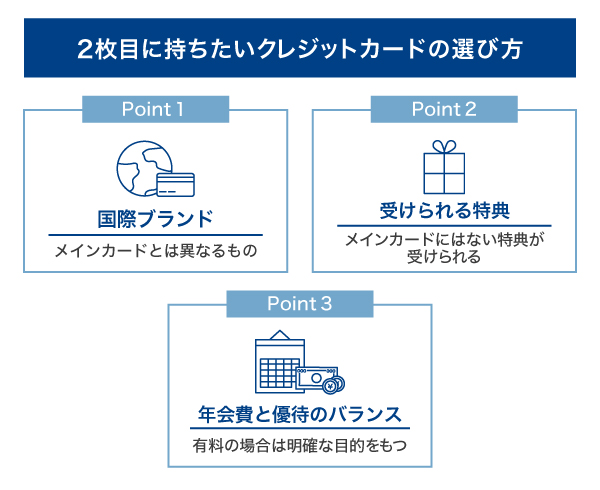

2枚目に持ちたいクレジットカードの選び方

2枚目のクレジットカードを作る際は、初めてクレジットカードを作るときとは異なる点を意識して選ばなくてはなりません。

2枚目のクレジットカードを、どのような点に注目して選べば良いかを解説します。

異なる国際ブランドを選ぶ

1枚目がVisaであれば、2枚目はMastercard(R)といったように、2枚目のクレジットカードは1枚目と異なる国際ブランドを選ぶと良いでしょう。

複数の国際ブランドのクレジットカードを持っていれば、多くの国や地域、店舗でクレジットカード払いが選べます。「クレジットカードは持っているのに、国際ブランドが非対応で購入できなかった」といった状況を防げるでしょう。

関連:クレジットカードの国際ブランドとは?アメックスブランドのおすすめカードも紹介

メインカードにはない特典があるカードを選ぶ

1枚目にはない特典やサービスが受けられるカードを2枚目に選べば、今まで以上に幅広い特典やサービスが受けられます。

例えば、1枚目は補償が手厚いカードならば、2枚目はポイント還元率の高いカードといったように、特典やサービスの特長が異なるクレジットカードを組み合わせると良いでしょう。

また、それぞれのクレジットカードの特長を把握しておけば、「普段のお買物には1枚目、還元率が高い店舗では2枚目を使う」など、店舗や利用シーンによって上手に使い分けることが可能です。

各カードの特長、自分のライフスタイル、よく利用する店舗などを加味して、カードを選びましょう。

年会費と優待のバランスを考える

年会費が高額なカードほど、優待特典は充実している傾向があります。ご自身のケースで利用価値の高い優待やサービスがあるかにも注目しながら、年会費と優待のバランスを確認しておきましょう。

また、2枚目のカードをつくる目的を明確にしておくと、各優待のメリットが判断しやすくなります。

クレジットカードを2枚持ちするときの注意点

クレジットカードの2枚持ちには多くのメリットがありますが、以下の注意点があります。

● 残高不足がないように口座を管理する

● 利用明細をよく確認する

● 短期間に何枚もカード発行を申し込まない

● 紛失・盗難がないように管理する

注意点を把握した上で上手に利用すれば、大きなデメリットにはなりません。ひとつずつ確認していきましょう。

残高不足がないように口座を管理する

引落日の前日までには口座を確認し、不足金額があれば入金しておきましょう。

クレジットカードの利用枚数が増えるほど、利用金額や口座残高の管理も複雑になります。特に、支払日(引落日)が1枚目と異なる場合、支払日の管理が煩雑になり、残高不足が起こりやすいため、注意が必要です。

クレジットカード会社によっては、引き落としできなかった場合、支払いが完了するまでクレジットカードが使えなくなることもあります。

関連:残高不足でクレジットカードの引き落としができない!?未然に防ぐための対策も紹介

利用明細をよく確認する

クレジットカードが2枚になったときも、利用明細を定期的に確認して、使い過ぎがないように利用状況を管理しておきましょう。

利用明細は、クレジットカードの会員ページのほか、スマートフォンアプリからも確認が可能です。セゾンカードの場合、Netアンサー(インターネット)のほか、セゾンカードのスマートフォンアプリ「セゾンPortal」からも利用明細が確認できます。

利用明細をこまめに確認しておけば、不正利用に気づきやすくなります。また、不正利用に対しては60日前後などの期間で補償が設けられているケースも多いため、早めに対応できることが重要です。

また、会員ページやスマートフォンアプリではポイントの有効期限も確認できます。有効期限切れを防ぐためにも、利用状況などと併せてチェックしましょう。

関連:クレジットカードの明細の見方を解説!カードで何を買ったか思い出せないときの対処法も紹介

関連:クレジットカード不正利用の原因!確認・調査方法と対処・防止方法を紹介!

短期間に何枚もカード発行を申し込まない

クレジットカードを申し込む際は、入会キャンペーンや申込特典が目的であっても、短期間に複数のクレジットカードを申し込まないようにしましょう。目安として、前回のお申し込みから最低でも6ヵ月間空けることが大切です。

短期間に複数のクレジットカードを申し込むと、クレジットカード会社に「お金に困っている」と評価されてしまう可能性があります。

クレジットカード会社では、返済能力や信用情報に不安があると判断される場合、カード発行を見送ることがあります。これは、利用者と会社双方のリスクを避けるための措置です。

クレジットカードを申し込んだ記録は、信用情報機関で6ヵ月間保有され、各クレジットカード会社は、審査の過程で申込者の信用情報を照会します。

そのため、たとえ異なるクレジットカード会社に申し込んだとしても、申込情報は信用情報機関を通して各クレジットカード会社に共有されます。

紛失・盗難がないように管理する

2枚目のクレジットカードを保有することで管理の手間が増えるだけでなく、紛失・盗難のリスクが高まる場合があります。

カードの枚数が増えても紛失・盗難がないように、利用頻度の低いカードは持ち歩かない、定期的にカードの所在を確認するなど、対策を講じておきましょう。

監修者

監修者 高柳氏のコメント

クレジットカードの2枚持ちでは財布からカードを出す機会が増えることから、スキミングによる不正利用以外にも紛失・盗難に遭わないように細心の注意を払いましょう。注意点さえ守れば「優待サービスの幅が広がる」「国際ブランドを組み合わせることでカード払いしやすくなる」といったさまざまなメリットがあります。カード払いができないケースが少なくなれば、より効率的にポイントが貯められてお得です。

2枚のクレジットカードを上手に使い分ける方法

2枚のクレジットカードの使い分けの具体例をいくつか見ていきましょう。店舗、支払いの種類、特典・サービスなど使い分けはさまざま考えられます。

店舗によって使い分ける

特定の店舗やショッピングサイトでの還元率に強みのあるカードも多く、店舗によってカードを使い分けることでお得にポイントを貯められることがあります。

また、ポイント還元率のほか、カードの割引・優待に応じてカードを使い分ける方法などもあります。

よく使うお店で大きなポイント還元や大幅な割引などがあるカードを2枚目に選べば、自然と使い分けもしやすく日々のお買物がよりお得なものになります。

支払いの種類で使い分ける

お買物と毎月の固定費の支払いで分ける、プライベートと仕事用で分けるなど、支払いの種類でカードを使い分ける方法もあります。

支払いの種類で分けることで、各カードの利用明細で同じ種類の支出がまとまり、家計管理や経費精算がしやすくなります。どの用途でどれだけ使ったかも把握しやすくなり、支出の見直しにも役立ちます。

特典・サービスを使い分ける

クレジットカードには、旅行向けサービス、ショッピングやレジャーの特典など、カードごとにさまざまなジャンルの特典・サービスが付帯しています。特典・サービスが異なる2枚のカードを使い分けることで、より幅広い特典の利用が可能です。

例えば、海外旅行傷害保険や宿泊の優待、空港ラウンジサービスなどの旅行特典が充実したカードを2枚目に保有して海外旅行で利用すれば、より快適に旅行が楽しめます。

カードを発行する前に利用シーンによる特典の使い分けを想定しておくと、2枚目のカードも有効に活用しやすくなるでしょう。

2枚目のクレジットカードを発行するならセゾンカードがおすすめ

2枚目のクレジットカードを発行するなら、永久不滅ポイントが貯まるセゾンカードがおすすめです。

セゾンカードでは、支払いのたびに有効期限なしで使える永久不滅ポイントが貯まり、貯めたポイントは2万点以上の人気アイテムが出品中のセゾンカードの総合通販サイト「STOREE SAISON(ストーリーセゾン)」で使えます。

貯まった永久不滅ポイントはセゾンカードのスマートフォンアプリ「セゾンPortal」からいつでも確認が可能です。

旅行・ショッピングなど幅広いシーンで利用できる充実した優待特典もセゾンカードの大きな魅力となります。おすすめのセゾンカードは以下の2券種です。

● セゾンゴールド・アメリカン・エキスプレス(R)・カード

● セゾンローズゴールド・アメリカン・エキスプレス(R)・カード

セゾンゴールド・アメリカン・エキスプレス(R)・カード

| 年会費 | 初年度無料、2年目以降は11,000円(税込) ※年間1回(1円)以上のカード利用で翌年以降も年会費無料 |

|---|---|

| 国際ブランド | American Express |

| ポイント還元率 | ・国内での利用時は1.5倍(※1)(※2) ・海外での利用時は2倍(※1)(※2) |

| スマホ決済 | Apple Pay、Google Pay™、QUICPay™(クイックペイ) |

| 主な特典 | ・国内主要空港ラウンジとダニエル・K・イノウエ国際空港ラウンジが年2回まで無料で利用可能 ・「デジタル会員証(プライオリティ・パス アプリ)」(通常年会費99米ドル/スタンダードプラン)に年会費無料でお申し込み可能 ・海外旅行傷害保険・国内旅行傷害保険(※3) ・国際線手荷物宅配サービスご優待 ・星野リゾート優待(最大40%OFF) ・ロフトご優待(※4) ・コナミスポーツクラブご優待 ・セゾン弁護士紹介サービス ・セゾンの木曜日 ・セゾンフクリコ(入会費・年会費無料) |

セゾンゴールド・アメリカン・エキスプレス(R)・カードは、初年度年会費無料で保有できるセゾン・アメリカン・エキスプレス(R)・カードの上級グレードに該当するゴールドカードです。

また、2年目以降の年会費は11,000円(税込)ですが、年間1回(1円)以上のカードご利用で翌年度年会費も無料で保有できます。

ショッピング利用時のポイント還元率は国内で1.5倍、海外で2倍(※1)(※2)となっており、通常カードと比べて効率良く永久不滅ポイントを貯められます。「セゾンポイントモール」でのショッピングなら最大30倍の永久不滅ポイントを貯めることも可能です。

また、普段使いに役立つお得な特典も豊富です。例えば、「セゾンの木曜日」の利用で映画がお得に楽しめたり、「セゾンフクリコ」が入会費・年会費無料で利用ができたりします。

「セゾンの木曜日」とは、毎週木曜日に全国のTOHOシネマズでお好きな映画を1,200円(税込)で鑑賞いただけるお得なサービスです。

セゾンカードのスマートフォンアプリ「セゾンPortal」からクーポンを取得いただき、WEB(インターネットチケット販売“vit®”)または劇場でのチケット購入時にクーポンをご利用いただくことで特別料金で映画が鑑賞できます。

「セゾンフクリコ」とは、全国25,000以上の施設を最大66%OFFで使える優待割引サービスです。特別優待として映画鑑賞券が1,300円(税込)からご購入可能です(お一人様20枚/年まで)。

ほかにも、レジャーやグルメ、トラベルなどさまざまな優待割引を、専用サイトからいつでもご利用いただけます。

さらに、国内主要空港ラウンジとダニエル・K・イノウエ国際空港ラウンジが年2回まで無料で利用できるほか、世界に広がる1,700ヵ所以上の空港ラウンジをご利用いただける「デジタル会員証(プライオリティ・パス アプリ)」(通常年会費99米ドル/スタンダードプラン)への年会費無料でのお申し込みが可能など、充実した特典・優待も付帯しています。

普段使いから旅行まで幅広く利用可能で、お得に利用できるクレジットカードをお探しの方におすすめのゴールドカードです。

(※1)一部還元率の異なるサービスおよび加盟店がございます。

(※2)小数点以下は繰り上げになります。

(※3)航空券代や宿泊費などの支払いに本カードを利用した場合に適用されます。

(※4)優待の適用には、Netアンサーログイン後に取得できるWEBクーポンが必要です。会計時にレジにてクーポンをご提示ください。

>>詳細はこちら

セゾンローズゴールド・アメリカン・エキスプレス(R)・カード

| 年会費 | 初年度無料、2年目以降は11,000円(税込) ※年間1回(1円)以上のカード利用で翌年以降も年会費無料 |

|---|---|

| 国際ブランド | American Express |

| ポイント還元率 | ・国内での利用時は1.5倍(※1)(※2) ・海外での利用時は2倍(※1)(※2) |

| スマホ決済 | Apple Pay、Google Pay™、QUICPay™(クイックペイ) |

| 主な特典 | ・「デジタル会員証(プライオリティ・パス アプリ)」(通常年会費99米ドル/スタンダードプラン)に年会費無料でお申し込み可能 ・国内主要空港ラウンジとダニエル・K・イノウエ国際空港ラウンジが年2回まで無料で利用可能 ・海外旅行傷害保険・国内旅行傷害保険(※3) ・カード会員限定の特別な優待(美容・コスメ) ・セゾンの木曜日 ・セゾンフクリコ(入会費・年会費無料) |

セゾンローズゴールド・アメリカン・エキスプレス(R)・カードは、初年度年会費無料のゴールドカードです。

2年目以降は年会費11,000円(税込)ですが、年1円以上のカード利用で翌年度も年会費無料になります。

国内では通常の1.5倍、海外では2倍の永久不滅ポイント(※1)(※2)を貯められる点が特長です。

さらに、国内主要空港ラウンジとダニエル・K・イノウエ国際空港ラウンジが年2回まで無料で利用できるほか、世界に広がる1,700ヵ所以上の空港ラウンジをご利用いただける「デジタル会員証(プライオリティ・パス アプリ)」(通常年会費99米ドル/スタンダードプラン)への年会費無料でのお申し込みが可能。そのほか、国際線手荷物宅配サービスや、適用条件を満たすことで国内旅行傷害保険・海外旅行傷害保険が付帯(※3)するなど、旅行特典も充実しています。

また、美容関係やファッションなど特定のショップで割引を受けられる優待も付帯しています。そのほか、セゾンカード会員限定の特典として「セゾンの木曜日」の利用で映画がお得に楽しめたり、「セゾンフクリコ」が入会費・年会費無料で利用できたりなどさまざまです。

ほかにも、レジャーやグルメ、トラベルなどさまざまな優待割引を、専用サイトからいつでもご利用いただけます。

24時間いつでもインターネットからお申し込みいただくことができ、最短3営業日でゴールドカードが発行されるので、ステータス性の高いクレジットカードをお探しの方は、ぜひご検討ください。

(※1)一部還元率の異なるサービスおよび加盟店がございます。

(※2)小数点以下は繰り上げになります。

(※3)航空券代や宿泊費などの支払いに本カードを利用した場合に適用されます。

>>詳細はこちら

2枚目のクレジットカードに関するよくある質問

2枚目のクレジットカードに関するよくある質問を紹介します。

Q1 2枚目のクレジットカードを作るメリットはありますか?

利用可能枠が増えたり、多くの特典・サービスが利用できたりすることがメリットです。

また、1枚目にはない付帯サービスが受けられるカードを2枚目に選べば、さらにお得で便利になります。

「2枚目のクレジットカードを持つメリット」で詳しく解説しています。

Q2 2枚目のクレジットカードの選び方を教えてください

1枚目とは異なる国際ブランドのもの、1枚目にはない特典があるものを選ぶと良いでしょう。さまざまな国や地域、店舗でクレジットカード払いができ、幅広いサービスが受けられます。

年会費が有料のカードを選ぶ場合は、受けられる優待などのメリットとのバランスをよく考えて選ぶようにしましょう。

「2枚目に持ちたいクレジットカードの選び方」で詳しく解説しています。

Q3 同じクレジットカード会社で2枚持つことはできますか?

クレジットカード会社やクレジットカードの種類によって異なります。セゾンカードにはさまざまな種類のカードがあるので、ご用途に応じて複数枚お持ちいただけます。

ただし、国際ブランドを変えて同じ種類のカードをお申し込みになる場合、複数枚保有ができない場合があります。

Q4 2枚目はどの国際ブランドを選ぶと良いですか?

1枚目以外の国際ブランドから選ぶと良いでしょう。例えば、1枚目がVisaなら2枚目はMastercard(R)やAmerican Expressといった具合にカードを選びます。

セゾンカードであれば、キャンペーンや優待が多いAmerican Expressがおすすめです。

Q5 2枚カードを持つと利用可能枠(限度額)はどうなりますか?

クレジットカード会社が同じ場合は、利用可能枠(限度額)が最も高いカードが全体の利用可能枠となります。A社で利用枠100万円のカードを2枚所有していても、利用可能枠は200万円ではなく100万円です。

一方で、クレジットカード会社が異なる場合は、カードそれぞれの利用可能枠が合算されます。例えば、Aが100万円、Bが50万円で設定されていた場合、利用可能枠は合計で150万円となります。

まとめ

近年は、クレジットカードを2枚以上持つ方が増えています。クレジットカードを複数持つことで利用可能枠が増えたり、利用できる店舗が増えたりとさまざまなメリットがあります。

2枚目のカードを選ぶときは、国際ブランドを分散する、メインカードにない特典を選ぶなどがポイントです。

2枚のクレジットカードを保有すれば、店舗、支払いの種類、特典・サービスでの使い分けなど、幅広い活用方法が考えられます。

なお、セゾンカードでは、充実した特典が魅力の「セゾンゴールド・アメリカン・エキスプレス(R)・カード」、「セゾンローズゴールド・アメリカン・エキスプレス(R)・カード」などが選べます。

2枚目のカード選びで迷っている方は、ぜひセゾンカードをご検討ください。

(※)「アメリカン・エキスプレス」は、アメリカン・エキスプレスの登録商標です。(株)クレディセゾンは、アメリカン・エキスプレスのライセンスに基づき使用しています。

(※)Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。TM and © 2020 Apple Inc. All rights reserved.

(※) Google Pay 、Google Pay ロゴ、Google Play 、Google ロゴ、Android はGoogle LLC の商標です。

(※) Google Pay は、おサイフケータイ(R) アプリ(6.1.5以上)対応かつAndroid5.0以上のデバイスで利用できます。

(※)「QUICPay」「QUICPay+」は、株式会社ジェーシービーの登録商標です。

おすすめのクレジットカード

監修者

氏名:高柳 政道(たかやなぎ まさみち)

資格:一級ファイナンシャル・プランニング技能士、CFP、DCプランナー2級

一級ファイナンシャル・プランニング技能士を取得後、2020年5月に金融コラムニストとして独立。企業に属さないFPとして投資商品の選び方を中心に情報を発信。

資産運用・生命保険・相続・ローンなど、多岐に渡るジャンルの執筆及び監修業務を手掛け、関わった記事数は500を超える。